El incremento de los precios de la energía no pinta bien para la economía europea, poniendo a Lagarde en un dilema hacia adelante. Las perspectivas alcistas agregaron impulso al repunte que comenzó a mediados de junio cuando Arabia Saudita y Rusia limitaron la oferta, mientras que la demanda estadounidense y china demostró ser relativamente resistente. Los inventarios en el centro de almacenamiento clave en Cushing, Oklahoma siguen disminuyendo y además los recortes de producción de Arabia Saudí mete mayor presión y volatilidad al precio del petróleo.

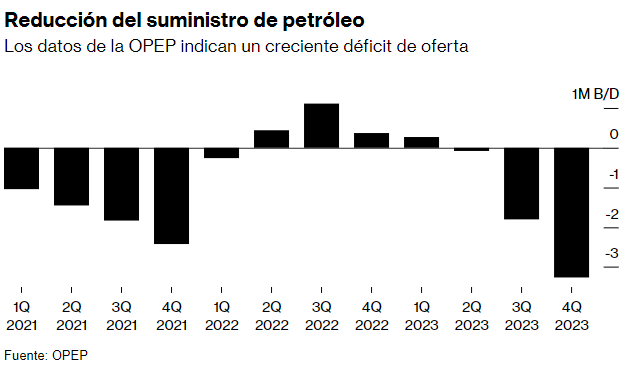

La Agencia Internacional del Petróleo avisa que los recortes en el suministro de petróleo por parte de Arabia Saudita y Rusia crearán un "déficit de suministro significativo". Con el recorte de 1.3 millones de barriles diarios por parte de Arabia Saudí y los 300 mil barriles de Rusia es de esperar que la volatilidad en el precio se mantenga hasta fin de año, cuando se mantendrán dichos recortes.

La AIP añadió que "las existencias de petróleo estarán en niveles incómodamente bajos, aumentando el riesgo de otro aumento de la volatilidad que no beneficiaría ni a los productores ni a los consumidores, dado el frágil entorno económico.

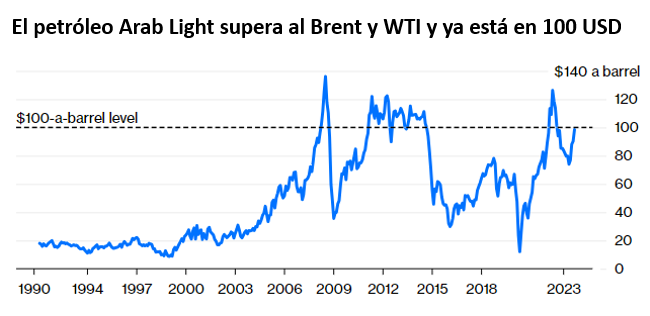

El mercado financiero centra sus miradas en el Brent y en el WTI, sin embargo el precio en Arabia Saudí ya llega a una prima récord dado el papel central que desempeña el país en el mercado, que bombea aproximadamente 1 de cada 10 barriles en todo el mundo.

Por el lado de la demanda, el consumo de petróleo avanza a toda velocidad, con un pronóstico de los expertos de la industria (AIE)que tocará un récord de 102.2 millones de barriles por día este año. Mientras que Exxon Mobil estima que la demanda aumentará en aproximadamente 7.5 millones de barriles por día entre 2021 y un pico de 2040.

Adicionalmente, hemos conocido que los recortes en la producción de crudo están perjudicando el suministro de diésel, obligando a las refinerías a abastecer con otras productos. Si bien los futuros del petróleo nos tienen a más de uno con la mira puesta en los 100 dólares por barril, el repunte del gasóleo hizo que el del petróleo fuera cosa de niños, ya que el precio supera los 140 dólares en EE.UU., precio más alto en esta época de año, con su equivalente europeo disparándose un 60% desde el verano.

Según Callum Bruce, analista de Goldman Sachs Group Inc., las refinerías se han visto obligadas a fabricar otros productos, como combustible para aviones y gasolina, cuya demanda ha repuntado con fuerza. A estos comentarios se suma el de Toril Bosoni, responsable de la división de mercados petroleros de la Agencia Internacional de la Energía diciendo "corremos el riesgo de que continúe la escasez en el mercado, sobre todo de destilados de cara a los meses de invierno. Las refinerías tiene dificultades para mantener el ritmo".

Con todo esto, la situación se complica para los Bancos Centrales de países desarrollados, tanto que ya veremos si finalmente es la última subida de tipos para el BCE o tendrán que asumir el costo de su tardanza. No obstante, algunos países comienzan a tomar medidas para contrarrestar el alza en precios, como Francia, cuyo Primer Ministro Borne baraja un plan de venta de combustible con pérdidas para frenar la inflación.

Con todo esto, ¿Qué opciones tiene el lector para invertir de forma diversificada?

Hay un fondo que en el año supera de manera significativa a sus competidores, se trata del fondo Schroder International Selection Fund Global Energy (LU0671501558), cuya rentabilidad en lo que va del año se sitúa en el 16%, sacando más de 5,8 puntos porcentuales a su más cercano competidor y más de 10,5 puntos al octavo competidor. La rentabilidad media a 3 años es en torno al 45% con una volatilidad también muy alta, cercana al 40% en el periodo.

La estrategia ronda los 500 millones de dólares de activos, que están invertidos en un 96% en compañías del sector energético, el resto son posiciones líquidas. Entre las principales posiciones, de un total de 34 posiciones, se encuentran: Galp Energía, que alcanza una rentabilidad en el año superior al 41%, Shell con un PER de 7,98x y una rentabilidad del 15,5%, Repsol (de las más baratas en PER del top 10 - 4,64x -) y una rentabilidad del 29%, o Baker Hughes, que junto con John Wood Group son de las más altas en PER (17,54x y 21,46x respectivamente) pero que en el año sube más de un 50%, entre otras.