Según Amy Arnott, de Morningstar, los bonos a corto plazo son valores de renta fija con vencimientos relativamente cortos, generalmente definidos entre uno y tres años. Estos bonos son menos sensibles a los cambios en las tasas de interés que los bonos con fechas de vencimiento más largas. Al igual que otros tipos de bonos, los bonos a corto plazo son intrínsecamente más seguros que otros tipos de valores, como las acciones. Los bonos también ocupan un lugar más alto en la estructura de capital que las acciones, lo que significa que sus propietarios están entre los primeros en recibir el pago en caso de quiebra del emisor.

¿Cuáles son las ventajas y riesgos de invertir en bonos a corto plazo?

La principal ventaja de los bonos a corto plazo es su capacidad para generar ingresos corrientes con un riesgo relativamente bajo. Por este motivo, los bonos a corto plazo pueden ser una buena opción para las carteras de muchos inversores.

Al igual que otros bonos, los bonos a corto plazo están sujetos a dos tipos principales de riesgo: riesgo de tasa de interés y riesgo de crédito. Como los precios de los bonos y las tasas de interés del mercado se mueven en direcciones opuestas, los bonos a corto plazo pierden valor cuando las tasas de interés suben. Sin embargo, gracias a sus vencimientos a corto plazo, sus pérdidas son más moderadas que las de los instrumentos a más largo plazo. El riesgo crediticio (es decir, el riesgo de que una empresa no pueda pagar su deuda) también puede ser un problema para los bonos corporativos.

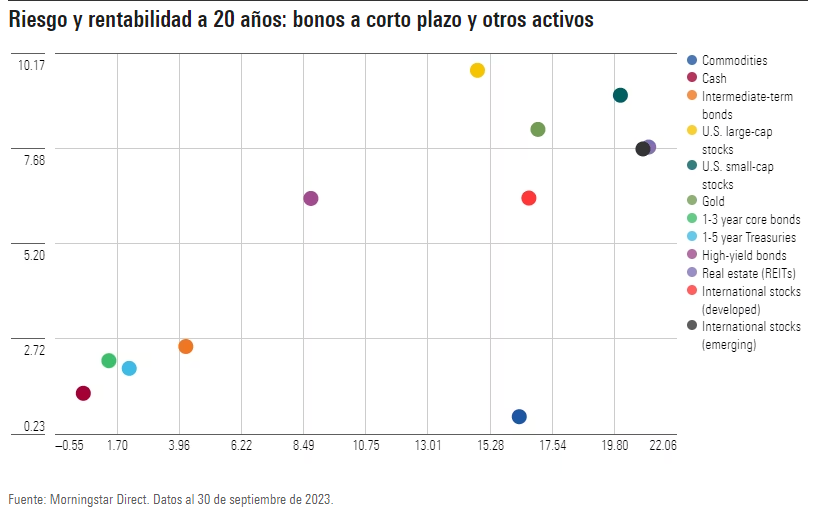

En la práctica, esto significa que los bonos a corto plazo han generado rendimientos relativamente bajos, pero también provocan menos volatilidad que cualquier otra clase de activos, excepto el efectivo. El siguiente gráfico muestra los rendimientos anualizados (eje y) y las desviaciones estándar (eje x) de los bonos a corto plazo, así como de otras clases de activos importantes durante los últimos 20 años.

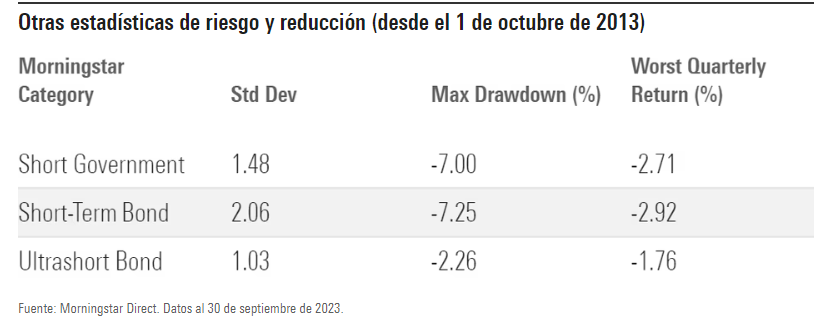

Históricamente, los bonos a corto plazo han perdido hasta alrededor del 7% durante períodos de tasas de interés crecientes. A medida que la inflación comenzó a aumentar bruscamente en 2021, los fondos gubernamentales a corto plazo, los bonos a corto plazo y los fondos de bonos ultracortos comenzaron a perder terreno, y las pérdidas continuaron a lo largo de 2022 cuando la Reserva Federal aumentó repetidamente las tasas de interés en un intento de frenar una inflación obstinadamente alta .

Como se muestra en la siguiente tabla, la categoría de bonos a corto plazo Morningstar ha estado sujeta a un riesgo de caída ligeramente mayor en comparación con las otras dos categorías a corto plazo. Los fondos de bonos ultracortos no han sido inmunes al riesgo, aunque sus pérdidas han sido más limitadas.

¿Cómo invertir en bonos a corto plazo?

Hay dos formas principales de invertir en bonos a corto plazo: comprando bonos individuales o comprando un fondo.

Comprar bonos individuales puede ser una opción atractiva porque simplemente cobra el interés semestral (conocido como pago de cupón) hasta la fecha de vencimiento del bono, cuando recupera el valor principal del bono. Este enfoque es fácil de implementar para los pagarés y letras del Tesoro a corto plazo, que están ampliamente disponibles en la mayoría de las principales plataformas de corretaje.

Sin embargo, si compra otros tipos de bonos, existen algunos inconvenientes, incluidos mayores costos de negociación en forma de diferenciales entre oferta y demanda. Los inversores pueden evitar esos obstáculos obteniendo exposición a bonos a corto plazo con un fondo mutuo o un fondo cotizado en bolsa. Las ventajas incluyen:

- Menores costos comerciales

- Gestión profesional

- Mayor diversificación en muchos bonos y sectores de bonos diferentes

- La flexibilidad para reinvertir los ingresos a tasas de interés más altas si las tasas de interés tienen una tendencia al alza

Para la mayoría de los inversores, los fondos indexados ampliamente diversificados son la forma más fácil y menos costosa de invertir en bonos a corto plazo. Los inversores en fondos de bonos a corto plazo administrados activamente pagan gastos anuales de alrededor de 60 puntos básicos en promedio, pero el fondo típico administrado pasivamente cobra menos de una quinta parte de eso.

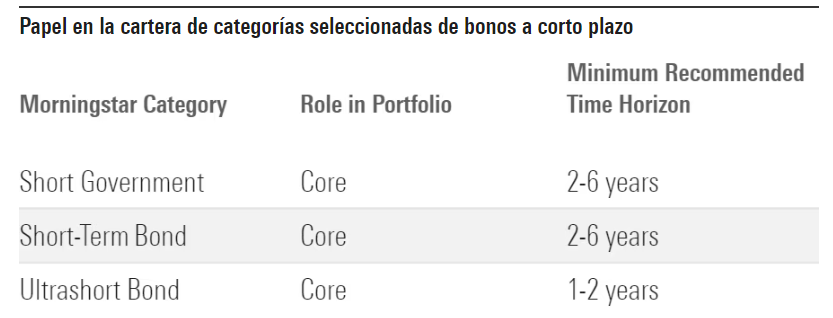

Hay tres categorías principales de bonos a corto plazo: bonos ultracortos, bonos a corto plazo y bonos gubernamentales a corto plazo. Los tres son relativamente seguros, pero la categoría ultracorta es la más conservadora.

¿Cuándo obtienen mejores resultados los bonos a corto plazo?

Al igual que otros bonos, los bonos a corto plazo funcionan mejor durante períodos de tasas de interés a la baja y una inflación baja o en descenso. Sin embargo, debido a sus vencimientos limitados, no se benefician tanto de las tendencias a la baja de las tasas de interés. Como resultado, la mayoría de las categorías de bonos a corto plazo tuvieron rendimientos relativamente anémicos durante los 10 años hasta 2021, pero se mantuvieron mejor que las categorías de mayor duración en medio de la carnicería del mercado de bonos en 2022.

¿Cuánto tiempo debo mantener mis inversiones en bonos a corto plazo?

Si está comprando un bono individual, tiene sentido hacer coincidir la fecha de vencimiento del bono con el momento en que necesitará aprovechar los activos. Esto se debe a que los tenedores de bonos normalmente reciben el valor nominal total del bono al vencimiento. (Los bonos rescatables son una excepción).

¿Qué parte de mi cartera debería estar en bonos a corto plazo?

La respuesta a esta pregunta depende en gran medida de la combinación general de activos de su cartera. Si está ahorrando para una meta a corto plazo, es posible que desee mantener una porción mayor de sus activos en bonos a corto plazo. Las tres categorías de bonos que se tratan en este artículo son adecuadas como participaciones principales que podrían constituir una parte importante de su cartera. Si simplemente busca una exposición amplia a los bonos y tiene un horizonte temporal de al menos dos a seis años, es posible que no necesite un fondo de bonos exclusivo a corto plazo; una exposición a bonos más diversificada, como un fondo de bonos de núcleo intermedio, puede ser todo lo que necesita.