Infraestructuras líquidas: estabilidad y crecimiento incluso en mercados volátiles

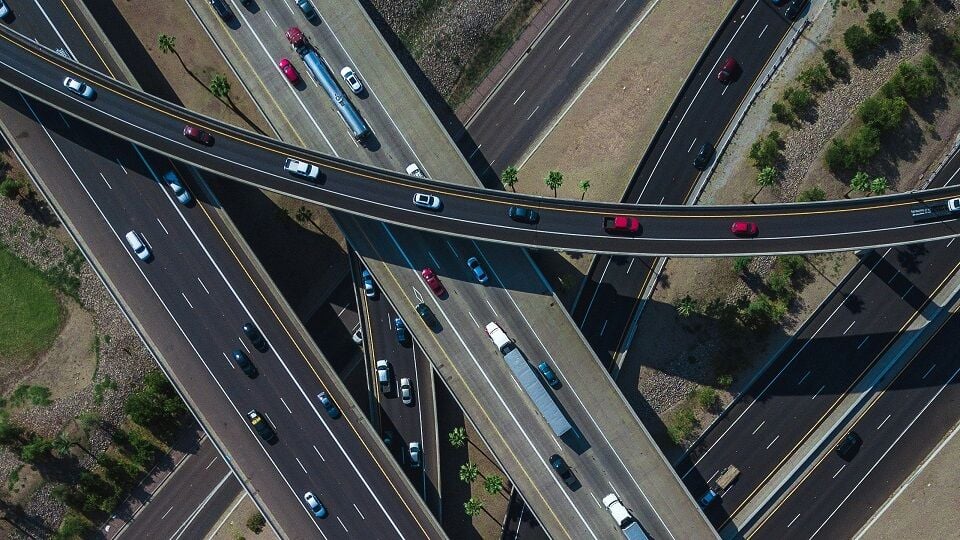

Las infraestructuras son la columna vertebral de las sociedades y economías modernas, y su demanda crece en todo el mundo. Desde la energía y las redes de suministro hasta las rutas de transporte y las tecnologías digitales: Las infraestructuras ofrecen a los inversores estabilidad a largo plazo, independientemente de las fluctuaciones económicas. Las infraestructuras líquidas ofrecen ventajas particulares para beneficiarse del auge mundial de las infraestructuras.