Los mercados de tipos experimentaron una elevada volatilidad la semana pasada, ya que los inversores en deuda pública parecen estar digiriendo la probabilidad cada vez menor de un aterrizaje brusco y lo que esto implica para las curvas de tipos. En este contexto, pensamos que observar cómo ha evolucionado la forma de la curva a lo largo del tiempo podría aportar puntos reveladores que añadir al análisis. En particular, es fundamental reconocer lo invertidas que están actualmente las curvas de la deuda pública y cómo se han desarrollado los episodios anteriores de normalización, a medida que se estabilizaban las curvas.

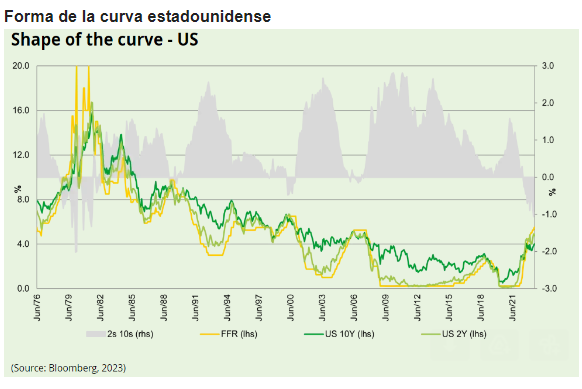

El siguiente gráfico muestra el tipo de los fondos federales, el Tesoro estadounidense a 2 años, el Tesoro estadounidense a 10 años y el diferencial 2s/10s (es decir, la diferencia entre el Tesoro estadounidense a 10 años y el Tesoro estadounidense a 2 años) desde el inicio de la serie histórica de datos de Bloomberg. Hay algunas observaciones interesantes que nos llaman la atención.

La primera es que las inversiones son relativamente infrecuentes y tienden a normalizarse con el tiempo. En torno a -75 puntos básicos, el diferencial 2s/10s (la zona sombreada) sólo ha sido más negativo el 3,5% del tiempo en los últimos 47 años, mientras que el actual periodo de inversión ha sido relativamente largo en términos históricos.

En segundo lugar, cada vez que hemos visto una inversión ha sido el Tesoro a 2 años, que es el responsable de la mayor parte del ajuste hacia una pendiente positiva. En otras palabras, la desinversión es generalmente el resultado de una relajación monetaria que hace bajar los tipos a corto. También hay que tener en cuenta que la gran mayoría de las veces el 2Y y el 10Y (y también el Fed Funds Rate) se mueven en la misma dirección. Por tanto, los cambios en la pendiente se deben al hecho de que la cuantía de los movimientos difiere entre ellos. Las últimas semanas han sido raras en el sentido de que el diferencial se ha movido de -100 puntos básicos a -75 puntos básicos con el 2Y manteniéndose más plano, mientras que el 10Y se ha vendido. Veremos si esta tendencia continúa, pero vale la pena tener en cuenta que la historia indica que no se basará en datos pasados, aunque, por supuesto, los impulsores esta vez no son necesariamente los mismos que en ciclos anteriores.

En tercer lugar, el alcance de la inversión no parece guardar mucha relación con lo profunda que pueda ser una recesión (esto estará en función de la agresividad de la Fed a la hora de relajarse ante una recesión). Por ejemplo, la crisis financiera mundial de 2008 y 2009 fue una de las recesiones mundiales más graves de la historia moderna y la curva apenas se invirtió, mientras que en 2020 la curva no se invirtió en absoluto.

Creemos que la mayoría de la gente estará de acuerdo con nosotros en que, si la historia sirve de guía, la inversión actual se dará la vuelta en algún momento. Lo que está más abierto al debate es cómo se producirá este proceso de reversión y cuánto tiempo llevará.

Una posibilidad, que es la que parece estar abriéndose camino en las proyecciones de los analistas, es que la inflación siga retrocediendo, que no tengamos una recesión (o que la recesión sea muy leve) pero que el crecimiento se mantenga muy por debajo de la tendencia. Entonces, la Fed empieza a recortar los tipos en un futuro no muy lejano, provocando un repunte del 2Y más pronunciado que el del 10Y. Con el tiempo, la inversión desaparece. Como el 10Y está muy por encima de lo que se cree que es el tipo neutral actual, creemos que hay margen para una subida, aunque quizá no agresiva.

En el extremo opuesto del espectro de posibilidades, podríamos experimentar un choque exógeno imprevisto de algún tipo que empuje a la economía estadounidense a una recesión propiamente dicha. En este caso, la Reserva Federal bajaría rápidamente los tipos, los tipos a 2 años seguirían casi instantáneamente a los tipos a 10 años, mientras que la subida de los tipos a 10 años sería dubitativa en algún momento cuando la Reserva Federal llegara a la parte baja del ciclo y la prima por plazo comenzara a actuar. Esto es similar a lo que ocurrió tras la crisis de la Covid, cuando la curva no se invirtió en absoluto.

Otra posibilidad es que la economía sea de hecho capaz de hacer frente a los tipos en los niveles actuales, lo que significa que no sólo no tenemos una recesión, sino que el crecimiento vuelve a su potencial a pesar de que los tipos estén donde están. En este caso, el camino más plausible para la normalización sería a través de la venta del 10Y más que el 2Y (ya que los tipos se mantienen más altos durante más tiempo), lo que sería muy extraño como se mencionó anteriormente.

No cabe duda de que existen muchos escenarios que no hemos analizado anteriormente, en particular uno en el que se produzca un resurgimiento de la inflación. Simplemente pensamos que es útil tener en cuenta en el análisis que la curva ya está muy invertida. Desde mediados de los años 70, la curva 2s/10s sólo se ha invertido el 15% de las veces. Creemos que es una certeza que esto se invertirá con el tiempo y la forma en que esto ocurra será un determinante importante en la rentabilidad total de las carteras de renta fija. Nuestra hipótesis central es que, si se produce una recesión, es probable que sea leve. Teniendo en cuenta lo invertida que está la curva, el hecho de que la inflación parece estar bajo control y que no creemos que el crecimiento vuelva a la tendencia con los tipos en estos niveles elevados, tendemos a pensar que los bonos del Tesoro estadounidense a 10 años son una cobertura poco costosa para las carteras de renta fija. Por lo tanto, en nuestra opinión, la relación entre las subidas y las bajadas parece favorable, ya que las ventas masivas podrían deberse a una reactivación repentina de las tendencias inflacionistas y de la demanda agregada, o a la capacidad de la economía para volver a la tendencia de crecimiento con los tipos de política monetaria en su nivel más alto de los últimos 20 años. Ambas cosas parecen poco probables en este momento, mientras que un crecimiento apenas por encima de cero deja a la economía en una posición vulnerable. Por último, el carry al 4% es el más alto de los últimos años y, si la inflación sigue acercándose al objetivo, creemos que resultará cada vez más atractivo.