¿Por qué calidad en 2024?

Porque son los cimientos correctos para evitar problemas en el futuro vía una exposición básica a la renta variable con visión de largo plazo. Es una forma de elegir empresas todo terreno o resilientes para acompañarnos en condiciones de mercado volátiles y con alta dispersión, ofreciendo un equilibrio entre generar riqueza a largo plazo y proteger las carteras durante las crisis económicas.

Al igual que Warren Buffet, Benjamin Graham o Robert Novy-Marx, debemos utilizar atributos de calidad para incorporar en nuestras carteras. Así como hay inversores que buscan el oro como ese "valor refugio", las compañías de alta calidad actúan también como ese "safe-haven" en momentos de incertidumbre, y ha quedado demostrado en varios estudios que los valores de calidad han superado al mercado a largo plazo y con menor volatilidad.

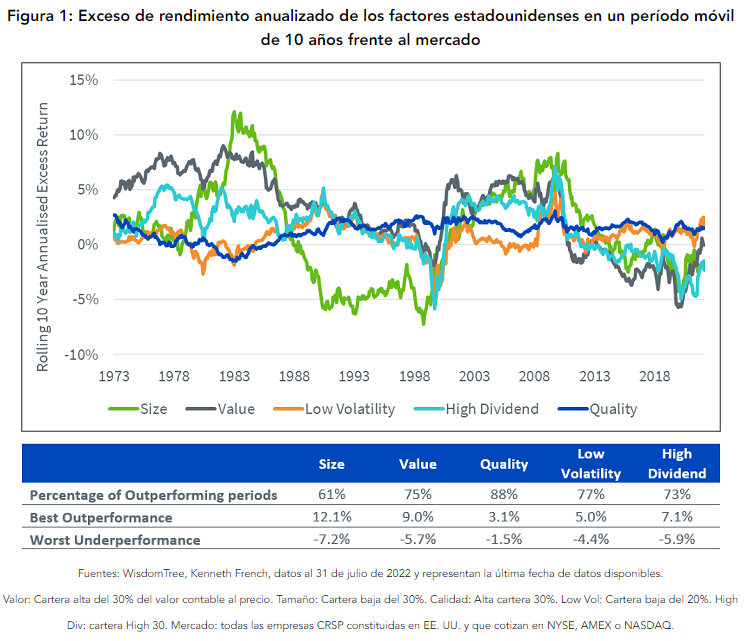

Además, se aprecia el superior desempeño del quality vs diferentes factores de acciones estadounidenses frente al mercado en un periodo de 10 años, desde los 70's. El rendimiento superior y con mayor frecuencia por un margen significativo (88% de las veces) es la calidad, mientras que el segundo mejor solo lo alcanzo el 77% de las veces. Pero también es la calidad, el factor que presenta el menor peor desempeño en dicho periodo, siendo el tamaño el peor.

Generalmente son compañías con una fuerte imagen de marca y sólidos modelos de negocio, generalmente de bienes de lujo o escasos, lo que les permite proteger sus márgenes ante la subida de la inflación, pudiendo traspasarlos en precio, permitiéndoles mantener su fortaleza financiera.

Según Pierre Debru, jefe de análisis cuantitativo y soluciones multiactivo de WisdomTree, la calidad puede retrasarse en los fuertes repuntes del riesgo que típicamente marcan el inicio de una recuperación temprana del ciclo. Pero esos entornos no suelen durar, como tampoco lo hace el bajo rendimiento de calidad. De hecho, no ha habido un período consecutivo de 10 años en el que la calidad haya tenido un desempeño inferior desde finales de los años 1980.

Aunque no es fácil crear una cartera que se centre en un factor determinado, ya que es un ejercicio muy arduo, al estar todos los factores interconectados y hay empresas con exposición a todos los factores. Es por ello que cuando lo gestores tienden hacia un factor, tienden a cambiar la exposición general de la cartera.

Descubre nuestra cartera de fondos de inversión Premium

¿Qué alternativas existen para incluir en la cartera?

La diversidad de productos que ofrecen los ETFs, tanto por factores, como por estilos y clases de activos es muy destacable. Prueba de ello es el crecimiento que han tenido en flujos en estos últimos años, ya que permiten funcionar como "building blocks" de carteras diversificadas, con exposición algunas veces satelital a una cartera core.

Según los datos de ETFGI al cierre de 2023, el sector europeo de ETFs contaba con 2.948 ETF/ETP y con activos por valor de 1.819 mil millones de dólares. Las mayores captaciones justamente se dieron en Renta Variable, que en el año alcanzó 94.904 millones de dólares de nuevos activos netos, siendo los ETF de renta variable global los de mayor tracción.

Por lo anterior es que analizamos un ETF que da exposición al factor de calidad pero a nivel global y con foco en dividendos, se trata del fondo cotizado WisdomTree Global Quality Dividend Growth UCITS ETF USD Acc, que busca hacer seguimiento del precio y rendimiento del Índice de Crecimiento de Dividendos de Calidad desarrollado por el propio WisdomTree Global.

Este ETF permite:

- Tener acceso a empresas de alta calidad y que cultivan dividendos de mercados desarrollados globales que cumplan con los criterios ESG (ambientales, sociales y de gobernanza) de WisdomTree

- Beneficiarse de la detección de riesgos para excluir a las empresas basadas en las puntuaciones patentadas de calidad e impulso

- Obtener el rendimiento de los dividendos y el potencial de ingresos, pueden ser más altos que un índice de capitalización de mercado

- Formar parte de una cartera diversificada como un pilar más con unos gastos corrientes bajos (0,38%)

El fondo tiene un volumen de activos bastante razonable, superando los 1.000 millones de dólares. Según se observa en Morningstar, el fondo ha mantenido una posición sobreponderada en calidad e infraponderación a rendimiento comparativamente a su categoría, dirigida a valores con bajo apalancamiento financiero y fuerte rentabilidad sobre recursos propios. Es 4 estrellas y 4 globos de sostenibilidad. Cuenta con más de 7 años desde su lanzamiento y alcanza una rentabilidad anualizada a 3 años de 9,72% y de 13,22% a 5 años.

Excepto en 2021 y 2022, el resto de años el fondo ha estado en el primer cuartil por rentabilidad, superando a sus homólogos de la categoría, como se observa a continuación. Y también como se observa, el fondo ha tenido algunas veces sesgo a crecimiento y también blended.

Este ETF, comparado con otros ETFs de la categoría RV Global Alto Dividendo de Morningstar, supera a sus homólogos con menor volatilidad y también con mayor rentabilidad a 5 años, aunque a 3 años le superan 2 ETFs con foco en calidad, como Fidelity y iShares, pero por detrás de él y a distancia queda el Franklin Global Quality Dividend y el Amundi Global Equity Quality.

La cartera muestra un fuerte peso a Norteamérica (63%), seguida de Europa Desarrollada (24%), Japón y Reino Unido en torno al 5%. A nivel sectorial, el amyor peso se encuentra entre tecnología y salud (en torno al 20%), y con un Top 10 de compañías entre las que destacan las siguientes: