La inversión en ETFs sigue tomando impulso en Europa, respaldada por unas expectativas de recortes de tipos de interés en la primera mitad del 2024, especialmente para la Reserva Federal. 2023 es un año de consolidación del desplazamiento que están sufriendo los fondos de inversión por parte de los ETFs, que han recibido unos 180.000 millones de euros más que su estructura rival, cuando los fondos de inversión.

Según datos de Refintiv, los ETF registraron entradas de 119.700 millones de euros entre principios de 2023 y el 1 de diciembre, mientras que los fondos de inversión sufrieron salidas de 61.100 millones de euros. Mientras que los fondos de inversión basados en índices recibieron 30.800 millones de euros de nuevos activos, sus ganancias se vieron anuladas por los fondos de inversión activos, que registraron un éxodo de activos de 91.900 millones de euros en los 11 primeros meses del año.

De acuerdo con datos de Refinitiv, la evolución de los mercados subyacentes aunado a unas entradas netas condujeron a un aumento del 6.16% de los activos gestionados (de 1.414,4 millones de euros a 31 de octubre de 2023 a 1.501,5 millones de euros a finales de noviembre). Aunque en realidad, dicho aumento es en casi un 80% derivado del comportamiento de los mercados, mientras que las entradas netas estimadas contribuyeron en un 20% de los activos gestionados.

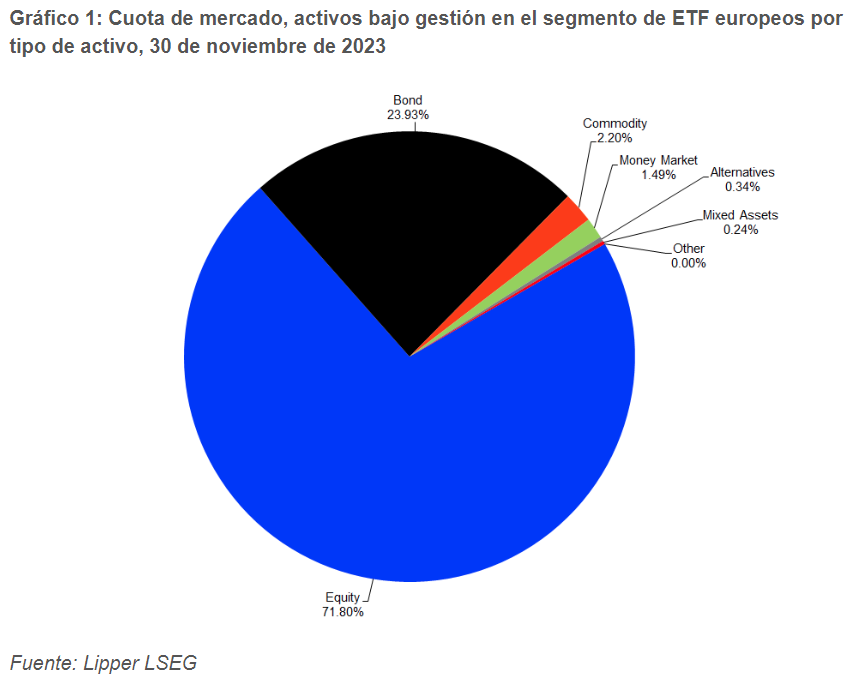

En cuanto a las clases de activos que destacaron, no es de extrañar que los fondos de acciones sigan siendo los de mayor proporción de activos, seguidos por bonos y materias primas:

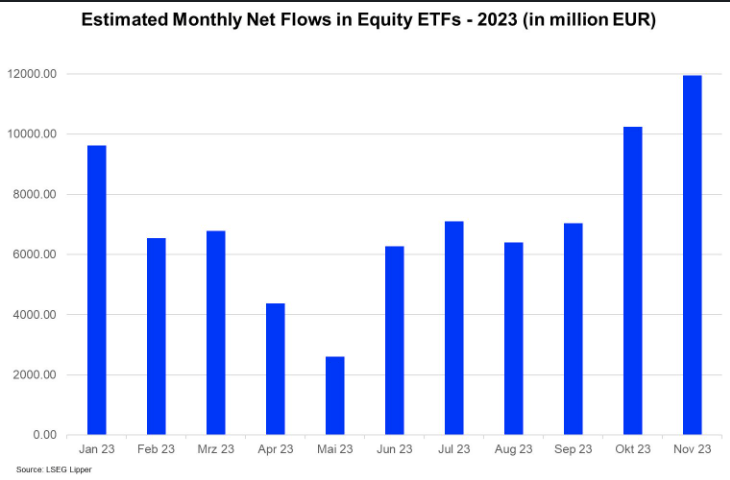

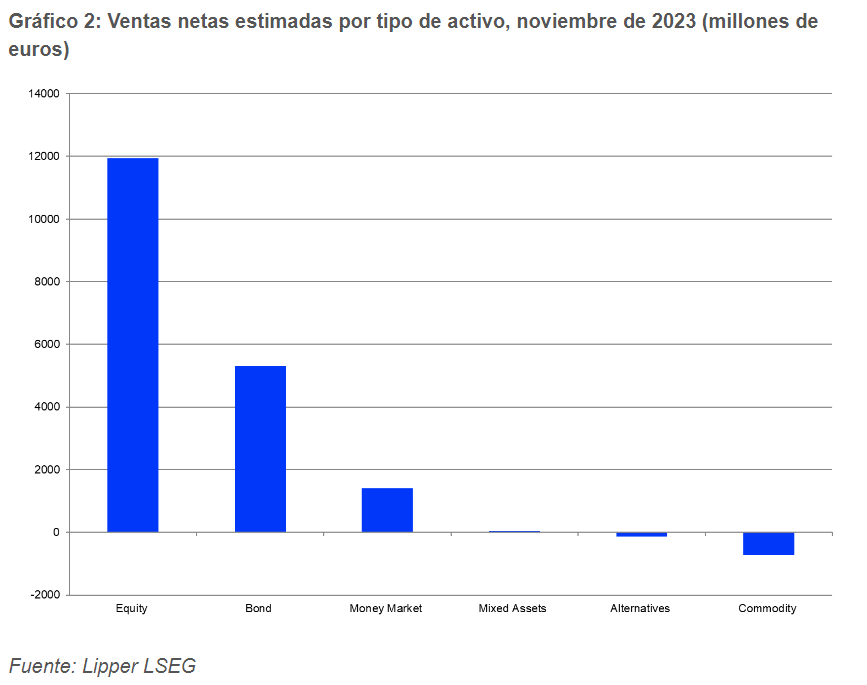

Las entradas de flujos, estimadas por Refinitiv en 17.800 millones de euros, estuvieron por encima de la media móvil de 12 meses que asciende a 12.000 millones de euros. Mientras que los ETFs accionarios atrajeron 11.900 millones de euros de suscripciones netas, los de bonos fueron de 5.300 millones de euros, con los ETFs de mercado monetario rozando los 1.400 millones de euros. Pero también vale la pena comentar que entre los que registraron salidas netas fueron los ETFs alternativos, por 100 millones de euros, y los de materias primas con salidas de 700 millones:

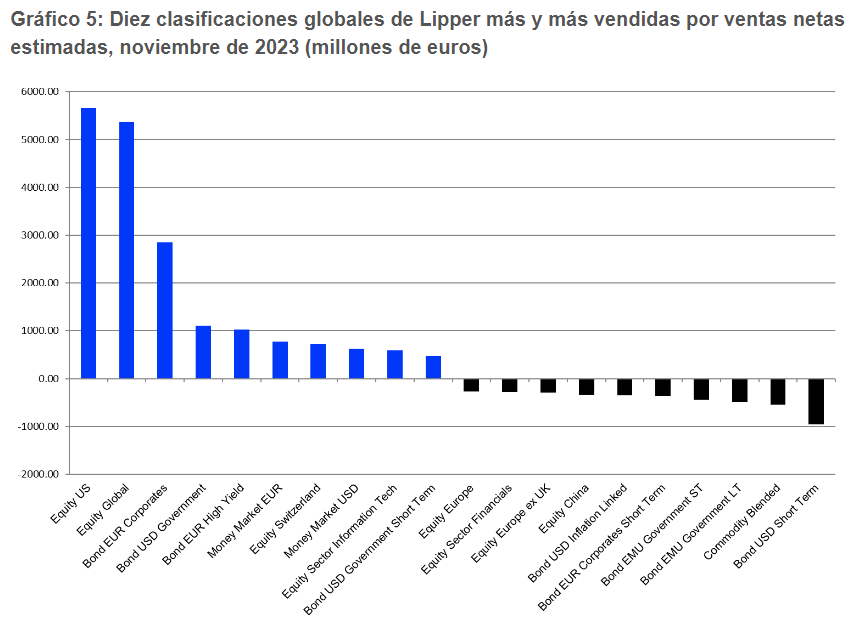

Entre las clasificaciones globales más vendidas destacan: la renta variable americana y global, y los bonos corporativos europeos. En contra los bonos en dólares de corto plazo, materias primas y bonos gubernamentales largo plazo EMU:

Fidelity incursiona entre los 10 promotores de ETFs más vendidos en noviembre

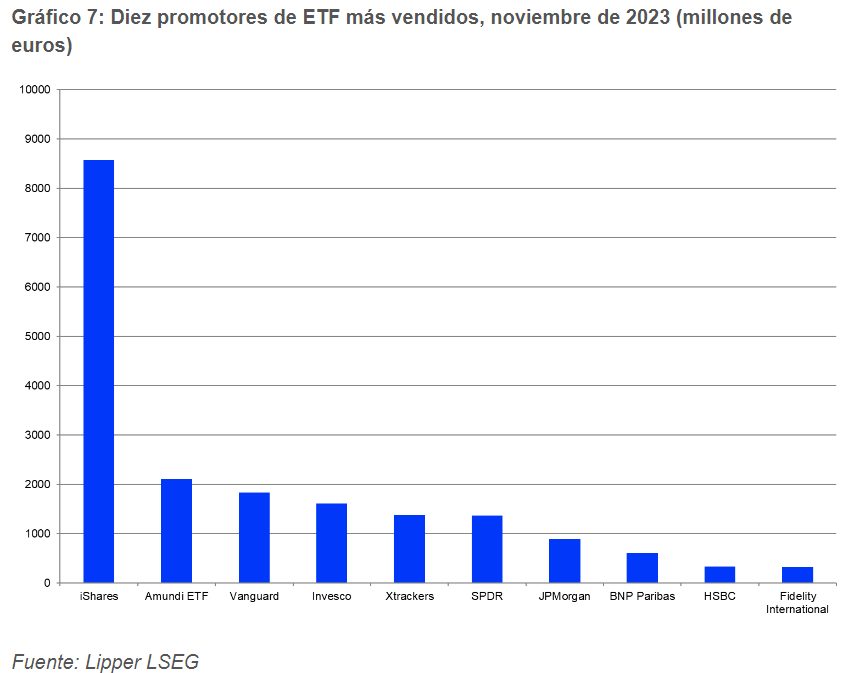

Con un mercado europeo de ETFs muy concentrado en cuanto a los activos por promotor, con solo 25 de los 55 promotores de ETF en Europa con activos que superaban los 1.000 millones de euros y con el top 10 superando el 93.5% de cuota de mercado de activos bajo gestión, en donde iShares saca más de tres cabeza a su competidor más cercano Amundi ETF, con activos que superan los 681.000 millones de euros.

Y con esa concentración en mente, no es de extrañar que nueve de los 10 mayores promotores por activos gestionados estuvieran entre los 10 promotores de ETF más vendidos en noviembre. Sin embargo, el décimo promotor de ETFs más vendidos es Fidelity, que incursiona por primera vez en el Top 10 de mayores ventas.