En el primer trimestre de 2021 se produjo una rotación similar en los mercados, que desapareció cuando los valores de crecimiento repuntaron con fuerza. Pero el entorno macroeconómico de este año es diferente. La inflación se sitúa en el nivel más alto de las últimas décadas, y la Reserva Federal ha anunciado su intención de subir los tipos de interés y reducir su programa de expansión cuantitativa.

Las cifras de beneficios de algunas de las mayores compañías de crecimiento, como Netflix y Meta, han sido inferiores a las expectativas. Y el valor de los flujos de caja de las empresas de crecimiento, más lejanos del momento presente, las hacen más vulnerables a las subidas de tipos de interés.

Repunte de las compañías de dividendos

Fuente: Bloomberg. Información a 15 febrero 2022 y basada en estrategias de factores de estilo creadas por Bloomberg. La inversión por factores es un enfoque de inversión que consiste en centrarse en factores específicos de rentabilidad en todas las clases de activos (como las medidas macroeconómicas, fundamentales y otras medidas estadísticas para construir una estrategia).

En un entorno de aumento de los rendimientos de los bonos y de incremento de la inflación, la rotación del mercado hacia las compañías de dividendos podría encontrarse aún en sus primeras etapas. En este sentido, la inversión en dividendos podría desempeñar un papel más importante en la rentabilidad total de una cartera. A continuación, analizamos cuatro nuevas tendencias en el universo de los dividendos.

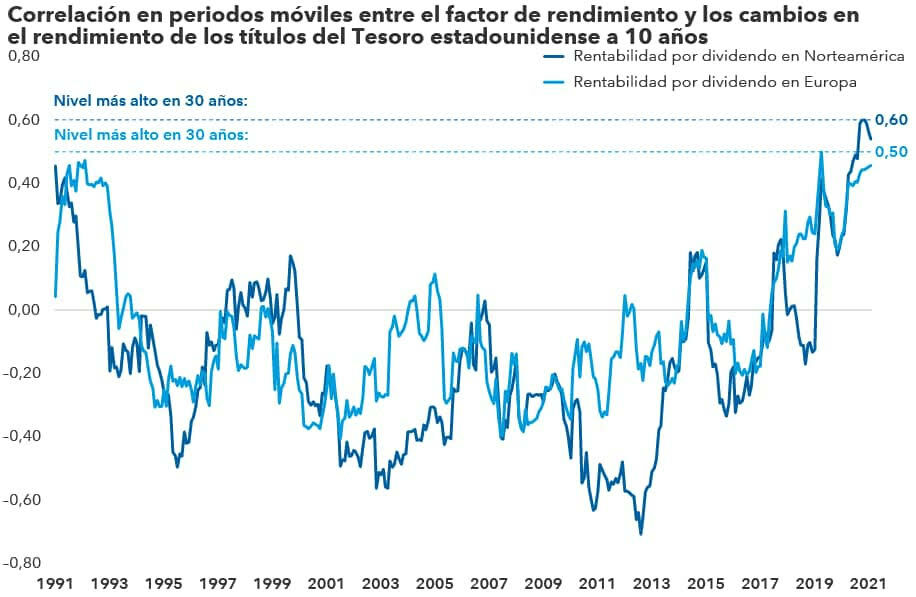

1. Correlación positiva entre la rentabilidad por dividendo y el rendimiento de los bonos

Durante la mayor parte de los últimos 30 años, la rentabilidad relativa de las compañías con una elevada rentabilidad por dividendo y los cambios en el rendimiento de los títulos del Tesoro estadounidense tuvieron una relación negativa. Dicha relación ha cambiado en los últimos dos años, y ambos elementos han pasado a tener una correlación positiva. Si esta tendencia continúa, la subida de los tipos de interés podría no afectar a las perspectivas de las compañías de dividendos, como sí ocurría en el pasado.

En parte, ello se debe a que los tipos están subiendo, pero desde una base muy baja. Aunque la Reserva Federal comience a subirlos, nuestro equipo de tipos de interés apunta a que el rendimiento de los títulos del Tesoro a diez años podría mantenerse entre el 2% y el 3%, con una reducción de la pendiente de la curva gracias a la subida de los tipos a corto plazo.

En un entorno así, las compañías que reparten dividendos ofrecen una combinación de generación de rentas y de revalorización potencial del capital, sobre todo porque las valoraciones de muchas de estas compañías parecen razonables tras el largo mercado alcista que han registrado las empresas de crecimiento.

Dicho esto, en un entorno de subida de tipos de interés, es importante identificar aquellas compañías con elevadas cargas de deuda o un apalancamiento excesivo en sus balances.

La relación histórica entre el rendimiento de los bonos y la rentabilidad por dividendo es ahora positiva

Fuente: Capital Group, MSCI, Datastream. Información a 31 diciembre 2021. Los factores de rendimiento se construyen clasificando la rentabilidad por dividendo de una región y luego dividiéndola en terciles, con reequilibrio mensual. La rentabilidad refleja el rendimiento medio del segmento de alto rendimiento menos el rendimiento medio del segmento de bajo rendimiento. La rentabilidad está ponderada por capitalización del mercado. La variación de los títulos del Tesoro estadounidense a 10 años se mide como la variación mensual en puntos básicos del rendimiento de los títulos del Tesoro a 10 años. La correlación se calcula a lo largo de un periodo de 24 meses y se va actualizando mensualmente.

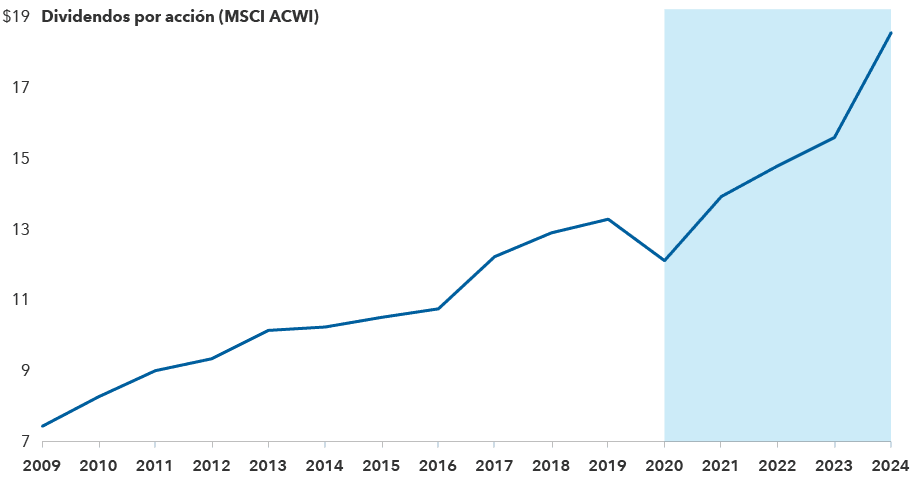

2. El regreso de los dividendos, aunque a un ritmo moderado

Esperamos un aumento constante de los dividendos en todo el mundo, aunque a un ritmo moderado. Muchas compañías han optado por la prudencia al respecto, tras su experiencia en el momento álgido de la pandemia de COVID-19, cuando se vieron obligadas a eliminar o reducir notablemente sus dividendos. Ahora, en un entorno de desaceleración del crecimiento de la economía mundial, algunas compañías desean preservar el efectivo por si la ralentización fuera más acusada de lo esperado.

Algunos sectores, como el de los viajes, continúan teniendo que hacer frente a una gran incertidumbre. Boeing, uno de los mayores fabricantes de aviones del mundo, y el operador de cruceros Carnival, por ejemplo, continúan sufriendo la contracción del sector y no han reanudado sus pagos de dividendos.

En términos generales, sin embargo, los dividendos siguen recuperándose. Según los datos publicados el pasado 15 de febrero por Wolfe Research, de las 242 compañías que suspendieron o redujeron sus dividendos en 2020, 98 han reanudado los pagos y solo tres han recortado sus dividendos en 2021.

Es probable que las compañías con capacidad de fijación de precios estén mejor posicionadas para aumentar sus dividendos. El gigante de los productos para el hogar Procter & Gamble, por ejemplo, ya ha subido los precios de algunas de sus líneas de productos para protegerse frente a la inflación.

Las compañías del sector de bienes de consumo básico suelen verse afectadas cuando la inflación comienza a subir y los costes de los insumos aumentan. Sin embargo, tras un periodo de entre tres y seis meses, estas empresas suelen tratar de reajustar sus contratos con los minoristas, lo que las sitúa en mejor posición para recuperar los costes de las materias primas, aumentar sus beneficios y poder ir aumentando sus dividendos a un ritmo moderado.

También se prevé una aceleración de los dividendos en Europa, donde los gobiernos han reducido las presiones sobre estos pagos. Durante la pandemia, los gobiernos y los reguladores instaron a algunas compañías a interrumpir sus pagos de dividendos atendiendo a motivos de solidaridad social.

Se prevé un aumento de los dividendos en todo el mundo

Capital Group, FactSet, MSCI, RIMES. Las cifras correspondientes al periodo comprendido entre 2022 y 2024 constituyen previsiones de FactSet, a 2 febrero 2022.

3. Las compañías muy cíclicas adoptan un enfoque innovador con dividendos variables

Algunas compañías, especialmente las pertenecientes a sectores cíclicos, están adoptando enfoques innovadores para equilibrar sus necesidades empresariales y su compromiso con el pago de dividendos. Observemos, por ejemplo, el sector de la minería, que en 2021 registró un gran auge en el reparto de dividendos.

En los últimos años, muchas de las grandes compañías del sector, como Rio Tinto y Vale, han pasado de aplicar políticas de dividendos progresivos a establecer un ratio de reparto de dividendos, que se determina a partir de una fórmula vinculada a ciertos indicadores operativos. Este cambio da lugar a una rentabilidad por dividendo variable a lo largo del tiempo.

Pero también ofrece a estas compañías una mayor capacidad para gestionar sus balances y flujos de caja de forma sostenible a lo largo de múltiples ciclos de materias primas.

En el pasado, las compañías del sector solían tener dificultades para mantener un pago regular de dividendos en los periodos de caída de los mercados, y se veían obligadas a reducirlos o a aumentar su nivel de deuda para cubrir los pagos.

Las compañías de prospección y producción de petróleo y gas también están cambiando sus estrategias de dividendos. Históricamente, estas compañías no han repartido dividendos, ya que han optado por reinvertir en el negocio para aumentar el crecimiento de su producción.

Sin embargo, dicho crecimiento ha sido contraproducente en aquellos periodos en los que la fluctuación de los precios de la energía ha deteriorado la rentabilidad de los proyectos y provocado problemas financieros.

Esta situación está comenzando a cambiar, ya que las compañías son cada vez más disciplinadas en este sentido y han comenzado a pagar dividendos ordinarios desde una base reducida, complementándolos con dividendos variables o extraordinarios en función de los precios de las materias primas y la solidez de los flujos de caja.

Por ejemplo, el pasado mes de noviembre, la compañía Pioneer Natural Resources anunció un dividendo variable trimestral en efectivo de 3,02 dólares por acción, lo que representa aproximadamente 740 millones de dólares de capital distribuido entre los accionistas. EOG Resources ha ido aumentando sus dividendos durante los últimos cinco años y el pasado mes de julio anunció el pago de un dividendo extraordinario.

Las compañías esperan que este nuevo enfoque lleve a los inversores a adoptar un marco de valoración más favorable, lo que podría evitar una excesiva volatilidad de las cotizaciones.

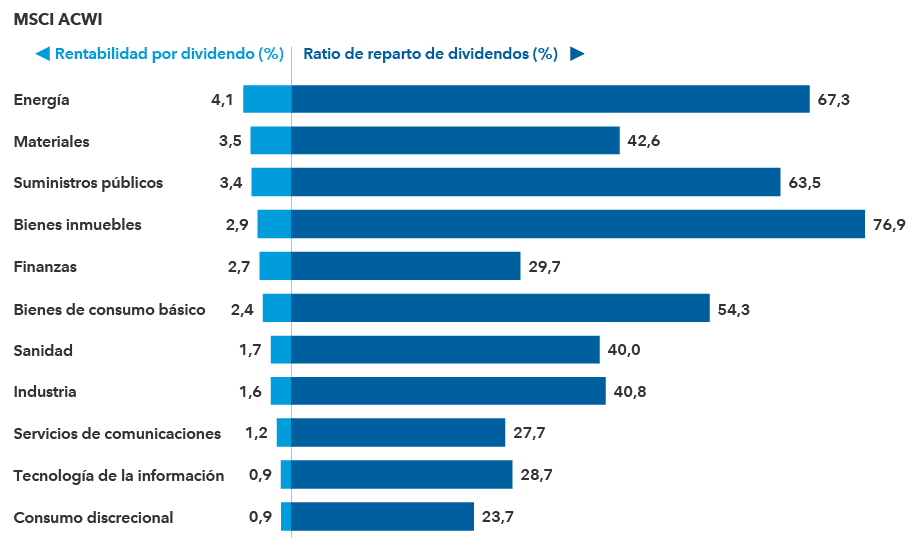

4. Los sectores financiero, energético y sanitario ofrecen oportunidades de dividendos

Los sectores de las finanzas, la sanidad y la energía representan una parte importante del universo de compañías que reparten dividendos. Observamos una confluencia de factores que podrían favorecer el aumento de los dividendos en cada una de las áreas.

Finanzas: La subida de tipos de interés podría favorecer que los bancos estadounidenses y europeos aumentaran sus márgenes netos de interés, que se han visto reducidos durante muchos años por el bajo nivel de los tipos. Dicha subida podría traducirse en un incremento de los beneficios, una mejora de los flujos de dividendos y un aumento de los múltiplos de valoración.

Los bancos han ido acumulado un excedente de capital en sus balances desde la gran crisis financiera, y la mayoría de ellos están ya bien capitalizados, tras haberse sometido a numerosas pruebas de resistencia. Y algunos bancos estadounidenses y europeos están preparados para redistribuir dicho excedente en forma de dividendos ordinarios o «de compensación», tras haberse enfrentado a ciertas restricciones normativas durante la pandemia.

Por ejemplo, el gigante neerlandés ING se ha comprometido a mantener un ratio mínimo de reparto de dividendos (la proporción de los beneficios pagados como dividendos a los accionistas, normalmente expresada como porcentaje) del 50% de los beneficios.

CaixaBank, una de las mayores entidades bancarias españolas, anunció un aumento del 50% al 60% de su ratio de reparto de dividendos. Es posible que otros bancos europeos sigan su ejemplo a medida que se vayan suavizando las presiones normativas, lo que podría convertir al sector en una fuente potencial de generación de rentas por dividendos.

Energía: Durante mucho tiempo, las grandes compañías petroleras integradas han sido una buena fuente de dividendos constantes para los inversores orientados a la generación de rentas. También se han vuelto más disciplinadas en lo que se refiere a la oferta, ya que han reducido la inversión en las reservas existentes y han buscado nuevas fuentes de petróleo.

Los gigantes estadounidenses Chevron y Exxon Mobil han demostrado un firme compromiso con el pago de dividendos, a pesar de las fuertes fluctuaciones que ha registrado el precio del petróleo en los últimos diez años. Chevron ha aumentado recientemente sus dividendos por trigesimoquinto año consecutivo.

No obstante, las políticas de dividendos han evolucionado de forma distinta en el sector del petróleo y ahora resulta más complicado evaluar los flujos de dividendos de las compañías petrolíferas. En los últimos dos años, las grandes petroleras europeas BP y Royal Dutch Shell han recortado sus dividendos en un entorno de transición hacia la inversión en energías renovables, que requieren mucho capital y en las que el rendimiento del capital invertido resulta aún incierto.

Al haber reajustado sus dividendos y fijado unos ratios de reparto más bajos, las grandes petroleras europeas tienen margen suficiente para ir aumentando sus pagos con el tiempo.

Sanidad: En el actual entorno inflacionista, las compañías sanitarias podrían convertirse en una fuente de crecimiento de beneficios y dividendos. Históricamente, las compañías farmacéuticas han mostrado una relativa capacidad de fijación de precios. Aunque el sector se ha tenido que enfrentar a presiones políticas en materia de precios, las farmacéuticas más innovadoras podrían estar bien posicionadas para ir subiendo sus precios a un ritmo moderado.

Al igual que las compañías del sector de la energía, las principales farmacéuticas asumen que el reparto de dividendos constituye una parte importante de su propuesta de valor para los inversores. Esta característica, combinada con la solidez que podrían tener en los próximos años las carteras de productos de varias importantes compañías farmacéuticas de todo el mundo, nos hace pensar que esta área podría convertirse en una fuente diversificada de generación de rentas.

Las compañías de materias primas son las que ofrecen las mayores rentabilidades por dividendo

Fuente: MSCI, RIMES. Información a 31 enero 2022.

Conclusión:

A lo largo de los últimos diez años, muchas compañías de crecimiento se han visto favorecidas por un entorno de crecimiento moderado de la economía mundial, un nivel muy bajo de inflación y unos tipos de interés ultrarreducidos. Parece que nos encontramos en las etapas iniciales de un mercado de renta variable que comienza a abrirse tras haber centrado toda su atención en las empresas de crecimiento relacionadas con la tecnología, sobre todo en las estadounidenses.

A medida que el endurecimiento de la política monetaria y los elevados niveles de inflación van impulsando el aumento de la volatilidad de los mercados, la inversión en dividendos podría desempeñar un papel más importante en la rentabilidad total de una cartera.

Es probable que los inversores presten una atención cada vez mayor a las compañías que reparten dividendos conforme estas vayan reanudando o aumentando sus pagos. Además, los inversores a largo plazo pueden aprovechar un entorno tan cambiante como el actual; muchas compañías cotizan actualmente con unas valoraciones atractivas que podrían no reflejar del todo su potencial alcista, ya que las economías continúan inmersas en sus respectivos procesos de normalización.