Será un camino difícil, pero están surgiendo oportunidades interesantes a medida que algunas de las presiones a las que se enfrentan los mercados de renta fija empiezan a remitir.

La elevada inflación y la respuesta agresiva de los bancos centrales provocaron un año 2022 difícil y malos resultados en muchas clases de activos. Sin embargo, hay una serie de razones por las que los bonos son cada vez más atractivos y esperamos ver una mayor demanda de renta fija por parte de los inversores en 2023.

En primer lugar, hay indicios de que las presiones inflacionistas están remitiendo, lideradas por la desinflación estadounidense.

En segundo lugar, la ralentización del crecimiento, sobre todo en Estados Unidos.

En tercer lugar, los bancos centrales están más cerca de poner fin a sus ciclos de subidas de tipos, en particular aquellas economías más sensibles a estos movimientos.

Por último, las valoraciones de los bonos son atractivas, con rendimientos muy superiores a los de hace un año.

Las presiones inflacionistas disminuyen

El aumento de la inflación complicó las perspectivas de los bonos en 2022, pero hay signos alentadores de cara a 2023. La inflación de los bienes ha sido el principal indicador del aumento de la inflación en los últimos 18 meses, y estamos empezando a ver pruebas más claras de que esto se está invirtiendo - el llamado efecto "látigo" que hemos estado esperando.

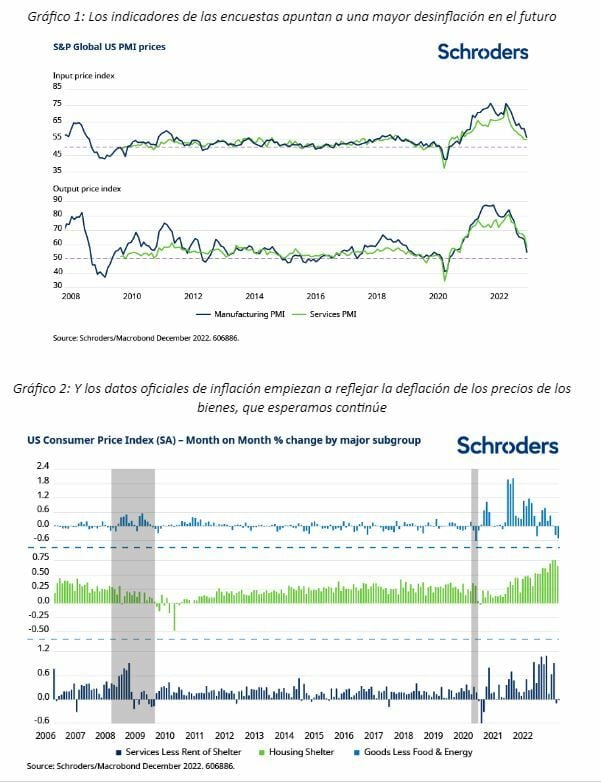

Aunque indicadores como los costes mundiales de transporte y las encuestas ISM/PMI llevan tiempo apuntando a esta dinámica (gráfico 1), ahora por fin empezamos a verla reflejada en los datos oficiales de inflación (gráfico 2), y creemos que esto puede seguir así de cara a 2023.

Aunque creemos que el camino hacia el objetivo de inflación del 2% puede resultar difícil en última instancia debido a la mayor rigidez de la inflación de los servicios, las mejoras iniciales relativamente rápidas que esperamos ver en el primer semestre de 2023 deberían ser acogidas muy favorablemente por los mercados. Esto se traducirá en un contexto más favorable para la renta fija mundial, una menor volatilidad de los bonos y oportunidades en activos como la deuda de determinados mercados emergentes en divisa local y las divisas de mercados emergentes.

El endurecimiento de las condiciones financieras sigue contribuyendo a ralentizar el crecimiento

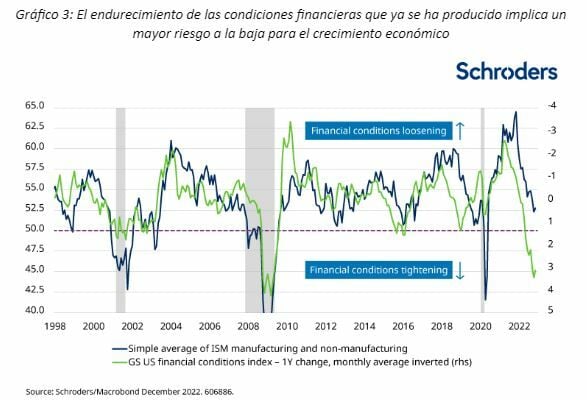

Nos sigue preocupando que el impacto del endurecimiento de las condiciones financieras que hemos observado a lo largo de 2022 no se haya reflejado plenamente en los principales datos económicos. Los indicadores más retardados, como el gasto de los consumidores y, en particular, el mercado laboral, siguen mostrando resistencia a pesar del acusado debilitamiento de los indicadores adelantados, como la vivienda.

Nuestra previsión es que en los próximos meses veremos señales más claras de que el endurecimiento de las condiciones financieras está afectando al crecimiento, especialmente en Estados Unidos. Esto animará a los bancos centrales a pausar el endurecimiento de la política monetaria y a reevaluar la situación.

Será una noticia positiva para los bonos soberanos mundiales. Sin embargo, deja un panorama más complicado para los activos cíclicos como los bonos corporativos, con el viento de cola de una menor inflación y la volatilidad, frente al reto del impacto de una economía más débil en los beneficios de las empresas - una receta para un panorama agitado.

La divergencia económica ofrece oportunidades en todos los mercados

Sin embargo, no todo es pesimismo. Aunque creemos que el efecto retardado del endurecimiento de las condiciones financieras aún no se ha dejado sentir del todo, especialmente en EE.UU., y se hará más evidente en 2023, cada vez hay más indicios de que otros importantes vientos en contra de la economía podrían estar reduciendo su intensidad.

Por ejemplo, aunque no creemos que la crisis energética y del gas que atraviesa Europa haya terminado, hay motivos para ser prudentemente optimistas y pensar que lo peor de la crisis ha pasado. Esta calma, de mantenerse, implicaría un descenso de la actividad más moderado de lo que se temía. Para los mercados financieros esto es crucial. Creemos que podría dar lugar a una rentabilidad inferior de los bunds alemanes frente a los bonos del Tesoro estadounidense.