Puntos clave sobre las oportunidades en los bonos de mercados emergentes:

- Los bonos de mercados emergentes tuvieron un notable repunte en 2025. En 2026, creemos que estas inversiones están preparadas para una transformación.

- Se prevé que la inflación en estas economías alcance mínimos históricos en 2026, lo que respaldará tasas de interés reales altas y rendimientos atractivos para los acreedores de renta fija de mercados emergentes.

- En muchos mercados emergentes, los rendimientos reales no solo son positivos, sino también significativamente más altos que en los mercados desarrollados. Destacamos los más atractivos.

De cara a 2026, el panorama de la renta fija de los mercados emergentes (EM FI) se presenta para una transformación significativa. Los inversores están reconociendo cada vez más el potencial de los bonos de mercados emergentes como una clase de activos atractiva, especialmente después de haber presenciado rendimientos espectaculares de entre el 14% y el 19% en 2025 (el primero para bonos en moneda fuerte y el segundo para bonos en moneda local). El pasado ejercicio marcó un punto de inflexión para la renta fija de mercados emergentes, ya que superó significativamente a la renta fija de los mercados desarrollados por primera vez en más de una década. Este resurgimiento ha reavivado el interés en los bonos de mercados emergentes, ya que los inversores buscan capitalizar las oportunidades únicas que presentan estos mercados, si bien conviene recordar es importante tener en cuenta que los rendimientos pasados no son un indicador confiable de resultados futuros.

En este artículo, exploramos tres temas clave que creemos que definirán el año 2026 para la renta fija de mercados emergentes. Estos son:

- Inflación históricamente baja en los mercados emergentes

- Rendimientos reales elevados

- Tasas de crecimiento del PIB mejores de lo esperado en economías clave

En conjunto, estos factores podrían crear un entorno prometedor para los inversores en bonos que buscan rentabilidades atractivas en un contexto global en evolución.

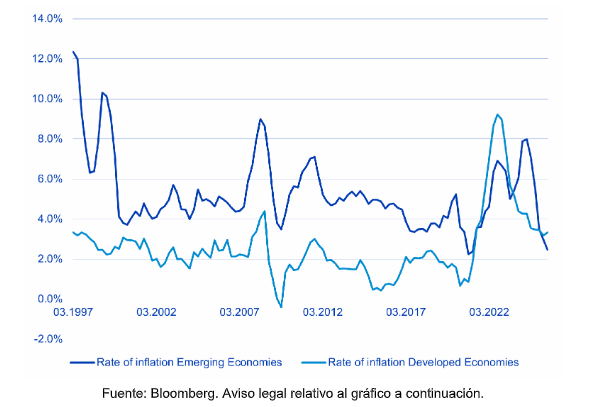

1. Inflación históricamente baja en los mercados emergentes

Uno de los desarrollos más destacados en los últimos años ha sido la significativa disminución de la inflación en muchos mercados emergentes. Para 2026, se espera que la inflación en estas economías alcance mínimos históricos, tanto en términos absolutos como en comparación con los mercados desarrollados. En nuestra opinión, esta tendencia está impulsada por dos factores clave: la respuesta proactiva de muchos bancos centrales de mercados emergentes, que actuaron temprano y de manera decisiva durante el pico de inflación de 2021-2022, y la creciente proporción de importaciones chinas en las economías de mercados emergentes, que ha exportado efectivamente desinflación e incluso deflación debido a los bajos costos de producción de China.

Gráfico 1: La inflación en los mercados emergentes en camino a mínimos históricos (tasa de inflación en %)

Este entorno de baja inflación es notable por dos razones clave:

Altas tasas reales y rendimientos atractivos para los tenedores de bonos: Una menor inflación en los mercados emergentes respalda tasas de interés reales más altas (rendimientos nominales de los bonos menos inflación). Para los tenedores de bonos, esto puede traducirse en mayores rendimientos reales, haciendo que los bonos de mercados emergentes sean una opción de inversión cada vez más atractiva. A medida que la inflación se estabiliza en niveles más bajos, es probable que los bancos centrales en los mercados emergentes mantengan tasas de interés nominales relativamente altas, proporcionando un entorno favorable para los inversores en renta fija. Esto es particularmente relevante, por ejemplo, en países como Brasil, México y Sudáfrica, donde los bancos centrales ya han implementado políticas monetarias restrictivas para combatir las presiones inflacionarias del pasado. A medida que la inflación sigue disminuyendo, se espera que estas economías ofrezcan algunos de los rendimientos reales más atractivos a nivel mundial, creando oportunidades para que los inversores aseguren rendimientos convincentes.

Presión reducida de depreciación sobre las monedas de los mercados emergentes: Más allá de los beneficios evidentes de tasas reales más altas, una menor inflación en los mercados emergentes también tiene un impacto menos evidente pero igualmente significativo: una presión reducida de depreciación sobre las monedas de los mercados emergentes. Cuando la inflación en los mercados emergentes es más baja que en los mercados desarrollados, el poder adquisitivo relativo de las monedas de los mercados emergentes puede mejorar. Esto significa que las monedas de los mercados emergentes tienen menos probabilidades de depreciarse en términos reales y, en algunos casos, incluso pueden apreciarse. Esta dinámica se basa en la teoría de la paridad del poder adquisitivo (PPA), que sugiere que los tipos de cambio deberían ajustarse para igualar los niveles de precios de bienes y servicios entre países con el tiempo. Con una inflación relativa más baja, las monedas de los mercados emergentes tienen menos probabilidades de perder valor, proporcionando una capa adicional de estabilidad y un posible beneficio para los inversores en renta fija de mercados emergentes.

2. Rendimientos reales elevados

Una de las razones más convincentes para considerar la renta fija de mercados emergentes en 2026 es la disponibilidad de altos rendimientos reales en varios mercados clave. Esta métrica mide el retorno de los bonos después de tener en cuenta la inflación, son una métrica crítica para los inversores en renta fija. En muchos mercados emergentes, los rendimientos reales no solo son positivos, sino también significativamente más altos que los de los mercados desarrollados, incluso en comparación con los promedios históricos a largo plazo.

Países como Brasil, México, Sudáfrica e incluso Turquía destacan en este ámbito. Brasil, tradicionalmente asociado a tipos de interés elevados, presenta actualmente rendimientos reales en torno al 9 %–10 % en su mercado de deuda local, entre los más atractivos a nivel global, siempre teniendo en cuenta que las rentabilidades pasadas no garantizan resultados futuros. México, por su parte, combina un entorno macroeconómico relativamente estable con rendimientos reales competitivos, lo que refuerza su atractivo para la renta fija.

Gráfico 2: Rendimientos reales atractivos en los mercados emergentes – Brasil (Rendimientos en %)

Incluso Turquía, que ha enfrentado desafíos económicos en los últimos años, ahora presenta una oportunidad única. Con las tasas de interés del banco central aún elevadas y la inflación en una trayectoria descendente, los bonos turcos están ofreciendo rendimientos reales atractivos que podrían traducirse en sólidos retornos totales en los próximos 12 a 36 meses.

Para quienes buscan rentabilidad en un entorno global de tipos bajos, estas oportunidades en la renta fija de mercados emergentes resultan especialmente relevantes. La combinación de rendimientos reales elevados y una mejora gradual de los fundamentos macroeconómicos refuerza el atractivo de esta clase de activo.

3. Tasas de crecimiento del producto interno bruto mejores de lo esperado en mercados emergentes clave

Otro tema clave para 2026 es la resiliencia y el potencial de crecimiento de las economías de los mercados emergentes. A pesar de las preocupaciones sobre los vientos en contra de la economía global, muchos países de mercados emergentes están logrando tasas de crecimiento mejores de lo que percibe el mercado. Esto es particularmente cierto para las economías que han implementado reformas estructurales y diversificado sus motores de crecimiento.

Estabilización gradual y potencial a largo plazo en China: China, la segunda economía mundial, ha enfrentado desafíos en los últimos años debido al estallido de su burbuja inmobiliaria. Aunque la situación sigue siendo compleja, hay señales tempranas de estabilización. Los precios de la vivienda han estado corrigiéndose significativamente, y el inventario de propiedades no vendidas está disminuyendo gradualmente, lo que a menudo es un indicador positivo temprano de recuperación en los próximos años. Dicho esto, los precios podrían seguir disminuyendo aún más en 2026 mientras el mercado trabaja para resolver estos desequilibrios. Sin embargo, existe un potencial para un mercado inmobiliario más equilibrado y estable para 2027, lo que podría proporcionar una base más sólida para el crecimiento económico.

Asimismo, las preocupaciones sobre una posible “trampa de ingresos medios” parecen excesivas. China continúa transformando su modelo económico, avanzando en la cadena de valor y reforzando su posición en sectores de tecnología e innovación, factores que previsiblemente respaldarán un crecimiento sostenido a largo plazo.

Crecimiento generalizado en los mercados emergentes: Más allá de China, otros mercados emergentes también están demostrando resiliencia y potencial de crecimiento. Países en Asia, América Latina y África están aprovechando las ventajas demográficas, los avances tecnológicos y las reformas políticas para impulsar la expansión económica. Para los inversores en renta fija, un crecimiento del producto interno bruto más fuerte de lo esperado en los países de mercados emergentes mejora el potencial de retorno para varios activos de mercados emergentes, reforzando aún más el caso para ciertas inversiones locales en renta fija de mercados emergentes.

Conclusión: perspectivas favorables para la renta fija de mercados emergentes en 2026

De cara a 2026, la renta fija de mercados emergentes se beneficia de una combinación de factores macroeconómicos favorables. Una inflación en mínimos históricos, rendimientos reales elevados y un crecimiento económico superior a lo previsto configuran un entorno atractivo para la inversión en bonos. Países como Brasil, México, Sudáfrica e incluso Turquía destacan por ofrecer algunos de los rendimientos reales más elevados a nivel global, mientras que el conjunto de los mercados emergentes presenta un potencial de crecimiento sólido.

Mediante una selección cuidadosa de mercados y activos, las personas inversoras pueden posicionarse para aprovechar las oportunidades que ofrece esta dinámica clase de activo.