Aunque se clasifica como metal precioso, la plata se utiliza mucho en aplicaciones industriales. Nos gusta pensar que es un metal híbrido. El oro, su pariente más cercano, se utiliza en muchas menos aplicaciones industriales y, por tanto, se considera una opción más pura de cobertura financiera/geopolítica/inflación. La caída de los tipos de interés (como esperamos este año) podría acercar el rendimiento de los metales y esperamos que la plata obtenga un rendimiento superior.

La cotización de la plata decepciona tras un balance ajustado

En comparación con el oro, la plata ha obtenido un rendimiento inferior. Mientras que el oro alcanzó un máximo histórico en 2023, los precios de la plata cayeron un 0,65%. Es sorprendente, dado lo mucho que ha aumentado la demanda de plata en aplicaciones industriales y el descenso de la oferta del metal en 2023. Si se incluye la demanda de inversión, el metal ha registrado tres años consecutivos de escasez de oferta, con un déficit récord de 253 millones de onzas en 2022 y el segundo déficit más alto en 2023, de 194 millones de onzas.

Si se excluye la inversión física neta (que es posiblemente la mejor forma de ver los balances de plata, ya que la plata en inversión no se "consume", sino que se almacena y es muy móvil), la plata tuvo superávit en 2023, pero el menor superávit registrado (cálculos de WisdomTree).

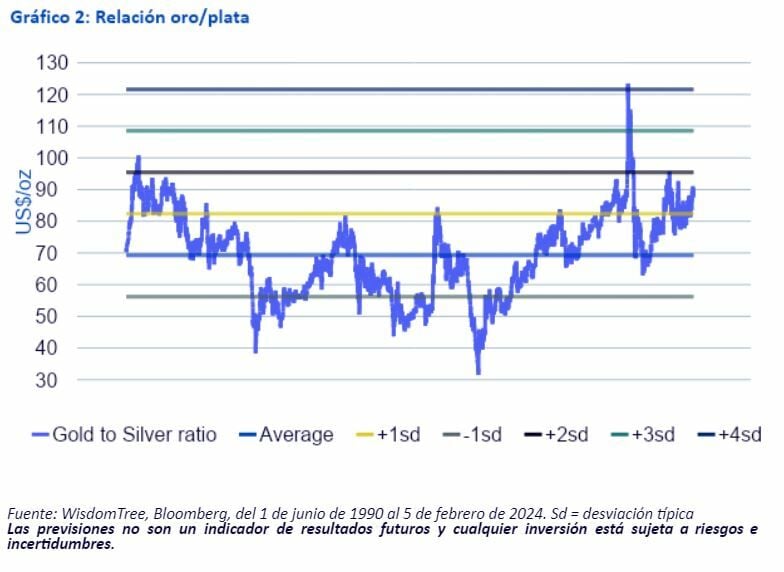

Relación oro/plata

La fuerte relación entre el oro y la plata (Gráfico 2) indica que el oro está recibiendo apoyo más fuerte debido a los riesgos geopolíticos, las preocupaciones sobre las condiciones económicas debido a deudas insostenibles y la demanda sin precedentes de los bancos centrales. La plata, a menudo considerada como una apuesta apalancada sobre el oro, tiene menos carácter defensivo y seguro, y ciertamente ningún banco central la está comprando. El próximo gran catalizador para el oro (los recortes de tipos de los bancos centrales) podría restablecer la histórica fortaleza de la correlación entre los metales en el año 2024. Pero por ahora, con las expectativas de recorte de tipos alejadas y la geopolítica en el centro de la escena, el oro puede tener las de ganar. Además, si los bancos centrales cometen un error al esperar demasiado para recortar, es probable que el oro obtenga un rendimiento superior, ya que se considera una cobertura defensiva.

Demanda industrial de plata

La demanda industrial de plata ha alcanzado nuevos máximos (Gráfico 3), impulsada por la demanda fotovoltaica y el creciente uso de la plata en 5G y la electrónica de los automóviles.

Las instalaciones fotovoltaicas superaron con creces todas las previsiones a principios de 2023, y se espera que en 2024 se establezca otro récord máximo en la incorporación de nueva capacidad de generación de energía solar. La extracción de plata también debería beneficiarse del avance tecnológico que ha llevado a la producción en masa de nuevas células solares de tipo N de mayor eficiencia (con mayores cargas de plata). En la industria automovilística, el mayor uso de componentes electrónicos y la inversión en infraestructuras de carga de baterías seguirán respaldando el consumo de plata.

La electrónica de consumo fue un área de relativa debilidad para la demanda de plata en 2023, pero con las aplicaciones de inteligencia artificial a punto de expandirse en 2024, esperamos que la demanda de plata de este segmento aumente.

Inversión

La demanda de inversión en plata en 2023 estuvo cerca de la media desde 2013, pero experimentó un descenso con respecto a los máximos alcanzados en 2022. (Gráfico 4).

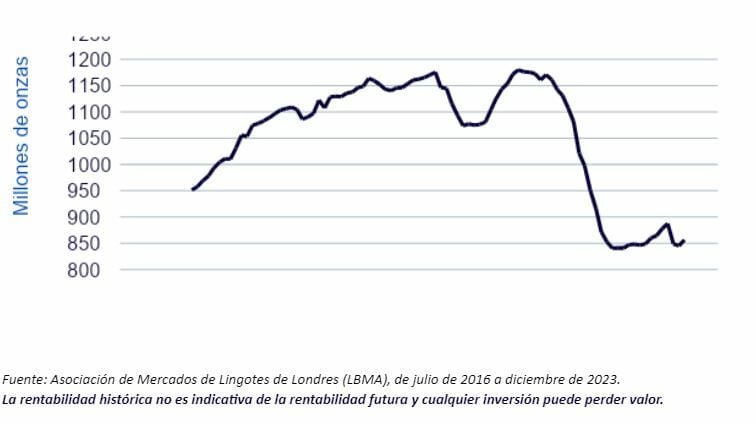

La mayor parte de esa inversión habría sido minorista. Si nos fijamos en el mercado extrabursátil londinense, pilar de la demanda institucional, la plata en cámaras acorazadas se desplomó en 2022 y apenas se recuperó en 2023, con una caída notable en octubre de 2023 tras cinco meses de remonte (Gráfico 5). En ese sentido, la plata es similar al oro: los inversores institucionales parecen haber dado la espalda al metal, mientras que los minoristas siguen teniéndolo en gran estima.

La plata en el siguiente tramo del ciclo económico

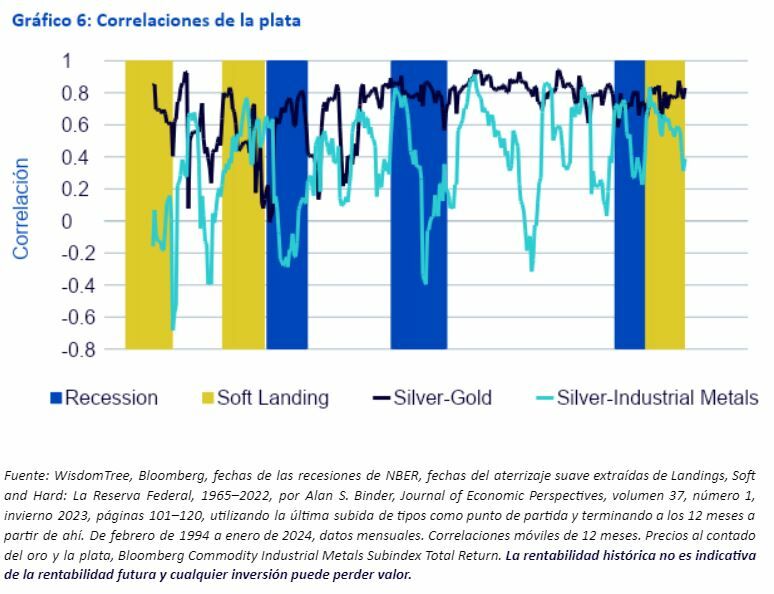

Esperamos que la correlación de la plata con el oro siga siendo fuerte. Por lo tanto, si nos adentramos en una recesión económica, la plata debería beneficiarse de la subida del oro. La correlación de la plata con el oro se ha mantenido sorprendentemente constante en torno al 0,8 desde la crisis financiera mundial de 2008 (Gráfico 6). La correlación de la plata con los metales industriales, sin embargo, se ha movido en un amplio rango: a veces ha sido positiva y a veces negativa (Gráfico 6). Aunque las expectativas generales apuntan a un aterrizaje suave en 2024, hay pocas ocasiones en el pasado donde hayamos visto este tipo de aterrizajes (al menos en lo que respecta a los datos del basket de metales industriales). Si nos fijamos en los pocos casos de aterrizajes suaves y recesiones, la correlación de la plata con los metales industriales tiende a disminuir. En el periodo actual (suponiendo que la última subida de tipos de la Reserva Federal se produjera en julio de 2023), la correlación plata-metal industrial ha ido disminuyendo.

Perspectivas de la plata

Consideramos que la plata superará al oro y ganará un 9,2% durante el próximo año frente al 7,3% del oro. Para el cuarto trimestre de 2024, prevemos que los precios de la plata superen los 26 dólares estadounidenses/onza (Gráfico 7). Esto refleja en gran medida el "apalancamiento" histórico de la plata respecto al oro. Nuestros modelos indican que, históricamente, por cada aumento del 1% del precio del oro, la plata ha subido un 1,4%. Aunque en el último año ese apalancamiento ha sido débil, el próximo catalizador principal para ambos metales serán los recortes de tipos y creemos que la demanda industrial de plata y el sentimiento hacia el metal más cíclico deberían seguir aumentando como consecuencia de ello.

Marco

Dada la fuerte correlación entre el oro y la plata, el principal impulsor de los precios de la plata debería ser el precio del oro. Sin embargo, para tener en cuenta el 20% aproximado restante del comportamiento de los precios que el oro no explica, utilizamos las siguientes variables:

- Crecimiento de la actividad manufacturera: más del 50% de la plata se utiliza en aplicaciones industriales (en contraste con el oro, del que menos del 10% procede de ese sector). Utilizamos el índice de gestores de compras (PMI) del sector manufacturero mundial como indicador indirecto de la demanda industrial.

- Crecimiento de la inversión de capital en minería (capex): cuanto más invierten las minas, mayor es la posibilidad de que veamos un aumento en el suministro en el futuro. Por tanto, tomamos un desfase de 18 meses para esta variable. Ya que la mayor parte de la plata se obtiene como subproducto de la extracción de otros metales, examinamos el gasto de capital en minería de las 100 principales empresas mineras y no solo de las mineras especializadas en la extracción de plata.

- Crecimiento de los inventarios de plata: el aumento de los inventarios indica una mayor disponibilidad del metal, por lo que es negativo para el precio. Utilizamos el inventario de la bolsa del mercado de futuros como valor representativo.

El precio del oro alcanza un nuevo máximo

Nuestro escenario de consenso sobre el oro se basa en la visión general de los economistas profesionales recopiladas en la Encuesta Bloomberg, respecto a la inflación, el dólar estadounidense y las proyecciones de rendimiento de los bonos del Tesoro. La opinión general prevé que la inflación continúe disminuyendo (aunque se mantenga por encima del objetivo de los bancos centrales), que el valor del dólar disminuya y que los rendimientos de la renta fija los bonos sigan cayendo. Este consenso se fundamenta en la expectativa de que la Reserva Federal comenzará a reducir los tipos de interés en el segundo trimestre de 2024 y las terminará el año un punto porcentual por debajo. Sin una previsión de consenso sobre el sentimiento del oro, reducimos el posicionamiento especulativo a un conservador 75.000, por debajo de la media a largo plazo de 111.000 desde 1995 y considerablemente por debajo de los niveles de finales de 2023 (con una posición neta larga de 217 contratos). El riesgo es claramente alcista en el posicionamiento este año si se materializan los riesgos de una recesión, un trastorno financiero o se intensifican las tensiones geopolíticas.

En el escenario de consenso, el oro alcanza los 2.210 dólares estadounidenses/onza en el cuarto trimestre de 2024, superando los máximos nominales históricos (2.078 dólares estadounidenses/onza el 28 de diciembre de 2023). Esto supone una ganancia aproximada del 7% con respecto a los niveles de finales de diciembre de 2023.

Demanda industrial

Los PMI manufactureros mundiales se han recuperado en los últimos meses y han alcanzado la marca crucial de 50 que separa la contracción de la expansión (Gráfico 8). Creemos que seguirá recuperándose, apoyado por los recortes de los tipos de interés en los países en desarrollo. China, uno de los principales lastres de los PMI mundiales en el último año, podría desencadenar un nuevo paquete de estímulos tras la reciente caída, y su banco central parece estar esperando a que los bancos centrales del G7 recorten los tipos antes de seguir su ejemplo. Al parecer, una nueva palabra de moda circula entre los funcionarios chinos y los medios de comunicación estatales, "Xin san yang", que se traduce como los "tres nuevos", en referencia a las células solares, las baterías de iones de litio y los vehículos eléctricos (VE). China trata de promover las exportaciones de estos productos para beneficiarse de su ventaja comparativa en su fabricación. Todas estas tecnologías utilizan plata, y la fotovoltaica es uno de los principales motores del crecimiento de la demanda de plata.

Gastos de capital en minería

El gasto de capital en minería de metales ha aumentado en los últimos años (Gráfico 9). Aunque en 2023 la oferta de plata cayó un 3,0% interanual hasta 808 Moz, la presión del aumento de la inversión en capital probablemente empujará la oferta al alza. La plata, que en gran medida es un subproducto de la extracción de otros metales, podría tener una mayor oferta a su debido tiempo como consecuencia de los mayores volúmenes de actividad minera general. Metals Focus prevé que la producción minera mundial alcance los 867 millones de onzas en 2025. Se calcula que los mayores aumentos de producción en los próximos cinco años procederán de Canadá, EE. UU., India y Guatemala, que sumarán 44 millones de onzas de plata.

Históricamente, el gasto de capital en minería ha estado correlacionada con los precios de los metales industriales. Los recientes descensos de los precios de los metales industriales pueden reducir la actividad inversora. No obstante, nuestro modelo de la plata depende del gasto de capital con un desfase de 18 meses, por lo que el aumento de la inversión hace un año pesará en la previsión.

Inventario de plata

En nuestro modelo, utilizamos el inventario de plata en los mercados de futuros como indicador de las existencias totales de plata. No es una medida perfecta, ya que las existencias en otros lugares, que no son visibles, podrían estar aumentando o disminuyendo. Esperamos que el inventario de los mercados de futuros se estabilice considerablemente tras caer entre 2021 y el primer semestre de 2023 (Gráfico 10). Los descensos se estabilizaron en el segundo semestre de 2023 y esperamos que esto marque la tendencia para 2024.

Conclusión

Tras quedarse rezagada respecto al oro en 2023, la plata podría obtener un rendimiento superior en 2024. La demanda industrial de la plata ha sido estelar, yendo a contracorriente de la tendencia general de los metales industriales en 2023. El precio de la plata, sin embargo, no logró beneficiarse de esa elevada demanda y escasa oferta. A medida que la correlación de la plata con los precios de los metales industriales se debilite en 2024, esto debería ayudar al metal a sacudirse parte de la carga que la ha estado lastrando.

TE INTERESA

Estrategias de Inversión ofrece una cartera de bolsa y fondos en la sección premium, con un objetivo de crecimiento a largo plazo y que invierte en las megatendencias más atractivas en cada momento.

Descubre las carteras y los análisis independientes para invertir en sectores con tendencia alcista en la zona premium de Estrategias de Inversión