En los dos últimos años, las materias primas han superado a todas las principales clases de activos con márgenes de dos dígitos. En el año 2022, cuando todas las principales clases de activos registraron grandes pérdidas, las materias primas obtuvieron ganancias sustanciales. Ese año fue un caso claro de diversificación de una cartera tradicional de acciones y bonos con materias primas. Más allá de las oportunidades tácticas, la investigación académica ha puesto de relieve las ventajas de utilizar materias primas en general como componente básico en las asignaciones estratégicas de activos a largo plazo.

Sin embargo, casi la mitad de los inversores encuestados recientemente no tienen exposición a las materias primas. De ahí que estos resultados estén cambiando la tendencia: el 45% de quienes no invertían en materias primas se plantean ahora invertir. Creemos que, tanto si se analizan los datos recientes como los de largo plazo, los argumentos a favor de incluir una amplia gama de materias primas en una cartera son convincentes.

Los análisis cuantitativos demuestran que las materias primas en general son una fuente muy potente de diversificación en una cartera multiactivos:

- Las materias primas en general están sesgadas positivamente cuando la renta variable lo está negativamente.

- Presentan bajas correlaciones con la mayoría de las clases de activos tradicionales.

- No están relacionados con las crisis y pueden aliviar una cartera en las crisis geopolíticas.

Sesgo positivo, protección contra sucesos excepcionales

Analizando la distribución de las rentabilidades mensuales del índice de rentabilidad total de las materias primas (Bloomberg Commodity Total Return Index) y del índice de rentabilidad total del S/P 500 (S&P 500 Total Return Index) desde enero de 1960, observamos que:

El rendimiento de las materias primas y la renta variable se desvía de una distribución normal

El rendimiento de la renta variable está sesgado negativamente (-0,49 en lugar de cero para una distribución normal), lo que significa que la distribución tiene más peso en el lado negativo de la distribución. Por el contrario, las materias primas tienen un sesgo positivo (+0,855), lo que significa que los grandes rendimientos positivos tienden a ser más comunes en las materias primas que los grandes rendimientos negativos, cuando ocurre lo contrario en la renta variable.

En conjunto, esto significa que, históricamente, podemos observar que las pérdidas en el sector de las materias primas han sido menos profundas, y los buenos resultados son más frecuentes que en el caso de la renta variable.

En el año 2022, la crisis energética provocada por la invasión de Ucrania disparó el precio del gas natural, el petróleo, los derivados del petróleo y los productos agrícolas. Esto benefició directamente a los amplios índices de materias primas que incluían estas materias primas. Por el contrario, los índices bursátiles generales se resintieron, ya que los márgenes de beneficio se estaban reduciendo al aumentar rápidamente los costes de los insumos. Aunque Europa parece haber tenido suerte con un invierno suave (lo que le ha permitido reducir el consumo de energía y acumular existencias), la guerra ucraniana está lejos de terminar y no se pueden descartar nuevas sacudidas de los precios de energía.

Aunque las distribuciones del rendimiento son importantes, la relación relativa entre esas dos distribuciones es aún más importante para los inversores.

Las materias primas ofrecen diversificación respecto a las principales clases de activos

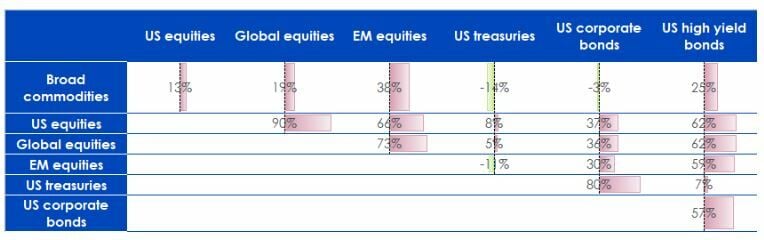

De cara al futuro, los índices de contratos de materias primas a grandes rasgos muestran correlaciones muy bajas con la mayoría de las principales clases de activos.Las materias primas están negativamente correlacionadas con los bonos del Tesoro y los bonos corporativos estadounidenses y también ofrecen una baja correlación con la renta variable y los bonos estadounidenses de alto rendimiento. Cabe señalar que esta correlación tan baja también ha sido observada por académicos. Se han observado correlaciones bajas por (Bhardwaj, et al., 2005), (Edwards & Liew, 1999)y (Levine, et al., 2018) entre otros.

Gráfico 1: Correlación entre las principales clases de activos

En las fases iniciales de la pandemia COVID-19, las correlaciones de muchos activos aumentaron. Las ventas motivadas por el pánico, a las que siguieron compras masivas impulsadas por la flexibilización de la política monetaria, hicieron subir dichas correlaciones. Sin embargo, en el último año, la correlación entre las materias primas y la renta variable ha vuelto a caer hasta niveles normales. Si se observan las correlaciones diarias del último año, la correlación entre la renta variable estadounidense y las materias primas en general ha vuelto al 14%.Las correlaciones entre las materias primas y la renta variable de los mercados emergentes (19%8) con los bonos del Tesoro estadounidense (5%8) y los bonos corporativos estadounidenses (9%8) también se han mantenido sumamente bajas. Estas bajas correlaciones justifican de manera convincente una vez más la utilización de las materias primas como instrumento de diversificación.

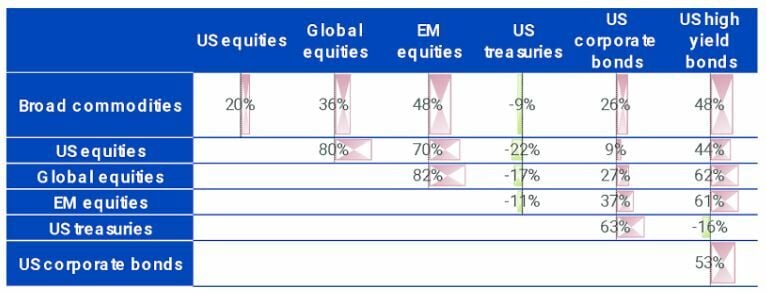

Mayor diversificación en crisis

Aunque su baja correlación con la renta variable siempre ha sido un argumento de peso para los defensores de las inversiones en materias primas, los críticos han argumentado históricamente que esta baja correlación no se mantiene en periodos de crisis. El gráfico2 muestra la correlación entre distintas clases de activos durante los meses en que la renta variable estadounidense ha bajado un -5 % o más para comprobar esta hipótesis. Cabe destacar que la matriz de correlaciones no difiere significativamente de la del gráfico1. Las materias primas y los bonos del Tesoro estadounidense siguen ofreciendo la mayor diversificación frente a otras clases de activos. La correlación entre las materias primas y las distintas clases de activos sigue siendo muy baja, lo que debería atenuar la mayoría de las críticas desde ese punto de vista.

Gráfico 2: Correlación entre las principales clases de activos cuando la renta variable estadounidense pierde más de un -5 % en un mes

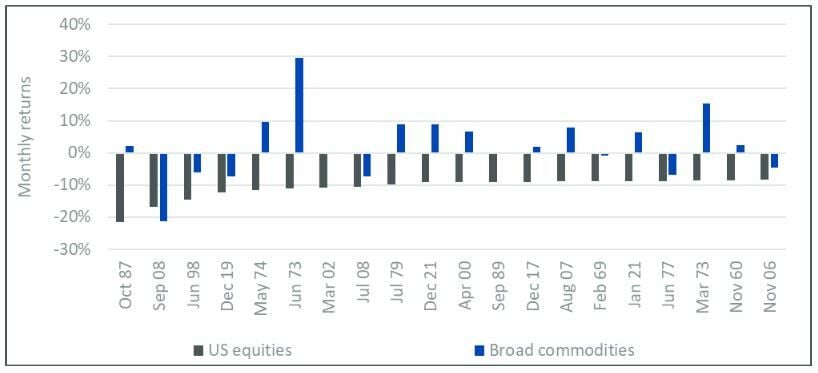

Respecto al comportamiento relativo de las materias primas en periodos de crisis de la renta variable, el gráfico 3 ilustra el rendimiento del Bloomberg Commodity Total Return Index en los 20 peores meses del S&P 500 desde 1960. Observamos que las materias primas han ofrecido una diferenciación muy fuerte al inversor. Tomando como ejemplo el peor mes para la renta variable en los últimos 60 años aproximadamente, la renta variable estadounidense perdió un -21,5% en octubre de 1987, tras el “lunes negro”. Durante ese mismo mes, el índice de materias primas Bloomberg Commodity Index (BCOM) ganó un 2,1%. Esto habría supuesto una ayuda increíble para cualquier inversor durante ese mes. De hecho, las materias primas han superado a la renta variable en 19 de esos 20 meses. En 12 meses, las materias primas han tenido incluso un comportamiento tan positivo como en octubre de 1987.

Gráfico 3: Evolución de las materias primas en general en los 20 peores meses del S&P 500 desde 1960

Además de ser un diversificador históricamente excelente, la próxima entrega destacará cómo las materias primas pueden complementar a la renta variable en diferentes fases del ciclo.