El banco central de EE.UU. anunció la tercera subida consecutiva de tipos de 75 puntos básicos, un hito sin precedentes, el cual, señala que la batalla contra la inflación está lejos de terminar.

Los inversores se asustaron después de que la Reserva Federal (Fed) subiera los tipos de interés en otros 75 puntos básicos, hasta el 3,25%, y prometiera "seguir haciéndolo". El S&P 500 cerró con un descenso del 1,7%, mientras que la curva del bono estadounidense a 10 años, el Treasury, se invirtió aún más, con los rendimientos a dos años superando el 4,1% por primera vez desde 2007. Sin embargo, su presidente, Jerome Powell, trató de acallar las especulaciones sobre un recorte de los tipos, subrayando que la política debe ser "restrictiva" y mantenerse así "durante algún tiempo".

Los banqueros centrales de EE.UU. están endureciendo la política monetaria, ya que la inflación sigue siendo persistentemente alta. Las cifras más recientes muestran que el IPC básico subió un 0,6% en agosto, lo que lo sitúa un 6,3% más arriba que hace un año. Más allá de este elevado nivel, resultan especialmente preocupantes las crecientes presiones inflacionistas. Según nuestras estimaciones, algo menos de cuatro quintas partes de la cesta de la compra están aumentando su precio un 4% o más en términos interanuales.

Y el mercado laboral continúa al rojo vivo, lo que significa que existen claros riesgos de que los efectos de segunda ronda sobre los salarios y los precios hagan que la inflación se afiance. La mayor esperanza de la Reserva Federal reside en que un mayor número de trabajadores estadounidenses se reincorpore para reducir la presión sobre el mercado laboral. Pero, aunque la tasa de participación subió del 62,1% al 62,4% en agosto, sigue estando un punto porcentual por debajo de su nivel prepandémico.

El presidente Powell reconoció que este "saneamiento de la oferta" no había reducido la inflación, por lo que era necesario un mayor endurecimiento de la política monetaria. Añadió que "desearía que hubiera una forma indolora de dejar atrás la inflación", pero advirtió que "no la hay". Las previsiones actualizadas de la Fed apuntan a una tasa de desempleo más alto y un crecimiento del PIB más débil. Aun así, no llegan a proyectar una recesión total, a pesar de que el "diagrama de puntos" señala que los tipos subirán hasta el 4,4% en 2022 y al 4,6% en 2023 (es decir, 150 puntos básicos de endurecimiento).

Es optimista pensar que se puede evitar una recesión y, en opinión de la gestora, cualquier posibilidad de un aterrizaje suave se ha esfumado. Creemos que será necesaria una recesión para controlar la inflación y prevemos que la economía estadounidense se contraiga en torno al 1% en 2023.

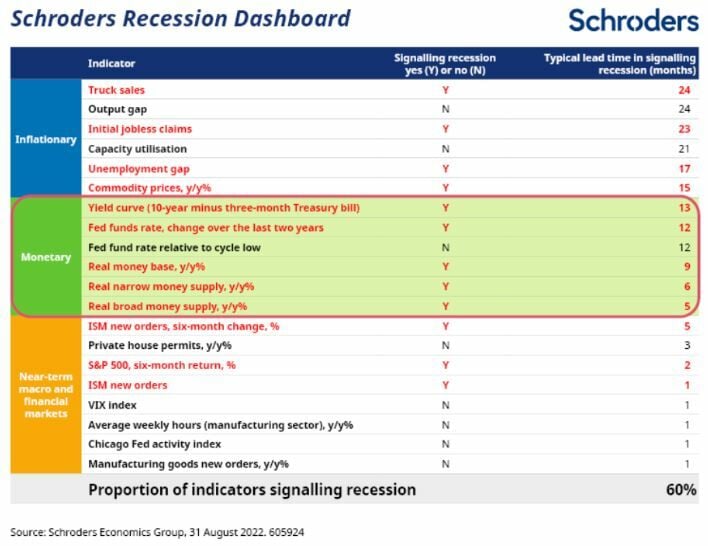

Subir los tipos hasta el entorno del 4% debería ser suficiente para lograr el objetivo, y hay indicios de que el endurecimiento de las condiciones financieras está empezando a surtir efecto. Todos nuestros seis indicadores monetarios de recesión, excepto uno, están en rojo.

Una vez que la economía esté claramente en recesión, no nos sorprendería ver que el enfoque de los responsables políticos vuelve a ser el de apoyar el crecimiento. Pero cualquier giro está probablemente muy lejos de producirse. Mientras la inflación siga siendo incompatible con el mandato de estabilidad de precios de la Fed, está claro que el comité seguirá subiendo los tipos hasta que la inflación vuelva a estar bajo control.