Las experiencias del pasado condicionan nuestros puntos de vista y siempre buscamos analogías comparables a los acontecimientos actuales. Por ello, muchas personas están estableciendo ahora paralelismos entre el actual gran interés por lo tecnológico y los inicios de Internet.

El ejemplo por excelencia de "burbuja" se produjo a finales de la década de 1990, de la que destacan las siguientes conclusiones:

- Cuando las empresas pusieron el sufijo ".com" en sus nombres, sus cotizaciones se dispararon. Cualquier empresa puede hacer esto y no tiene nada que ver con ninguna perspectiva o potencial de negocio real.

- A falta de beneficios o incluso de ventas, se crearon nuevas métricas para justificar el progreso de las empresas, como las visitas a páginas web o los clics.

- Muchas de las empresas líderes de Internet no obtuvieron resultados positivos, pero incluso en el S&P 500 más consolidado, que exigía rentabilidad para estar incluido, nos acercamos a niveles de precios de 100 veces los beneficios para muchos nombres de gran capitalización. Cientos de miles de millones de dólares de capitalización bursátil se sustentaban en la idea de alcanzar beneficios muy altos en el futuro.

Y para lo que está ocurriendo en el primer semestre de 2023 podemos destacar que:

- Hay empresas que están incluyendo "IA" (inteligencia artificial) en sus nombres, pero aún no son muchas. Además, todavía no se ha producido la transición de un gran número de empresas privadas a los mercados públicos. Las empresas que incluyen IA en sus nombres tienen verdaderas razones comerciales para hacerlo.

- Naturalmente, los inversores buscarán medidas como la intensidad con la que las empresas utilizan la IA o los datos. Ya que esta situación podría recordar al periodo de la "burbuja tecnológica" de 2000-2002, creemos que a día de hoy, los inversores no dirán que "los beneficios no importan" o que "los ingresos no importan”.

- Todas las grandes empresas que están impulsando al alza los grandes índices, como el Nasdaq 100 y el S&P 500, son "negocios reales". Tienen ingresos, tienen flujos de caja y tienen beneficios. Por ejemplo, los inversores podrían pensar que el múltiplo de Nvidia es demasiado alto para el crecimiento que esperan ver, pero Nvidia no está vendiendo la remota idea de fabricar un chip en algún momento. Los chips de Nvidia existen, se venden y Nvidia es el líder indiscutible en el suministro de las unidades de procesamiento gráfico (GPU) que permiten ejecutar la IA.

Incluso si el mercado estuviera listo para una corrección a corto plazo después de una racha de casi 6 meses, e incluso si esa racha fuera acompañada por un ciclo de bombo publicitario en la IA, no estamos viendo señales de que los amplios valores centrados en la tecnología estén en territorio de burbuja.

Veamos algunas cifras

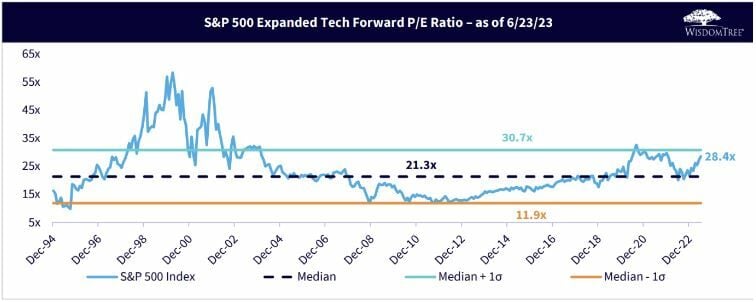

Durante la "burbuja tecnológica", los inversores decidieron no tener en cuenta las estadísticas clásicas. Aquí no cometeremos ese error. Si nos fijamos en el Gráfico 1:

- Creamos una vista del sector "Tecnología ampliada". Empresas como Meta Platforms y Alphabet están en "Servicios de comunicación" Amazon.com (incluso considerando el sufijo .com) está en "Consumo discrecional". Las tecnologías de la información incluyen Microsoft y Apple. Si utilizamos esta denominación de "tecnología ampliada", captamos una sección transversal más amplia de la tecnología.

- En 1998-2000, en general, este índice alcanzaba un PER futuro de más de 55 veces. La subida inicial se basó en los precios y la euforia, y el segundo repunte hasta el rango de 50 veces se debió a la rápida caída de las expectativas de beneficios cuando se hizo evidente el estallido de la burbuja.

- Si nos fijamos en qué precio cotiza actualmente el mismo índice en términos de PER futuro, sigue estando por debajo de 30 veces. 28.4x no es "barato", por lo que no pretendemos indicar en modo alguno que la tecnología sea barata en la actualidad.

- En 2000, los tipos de interés reales eran más altos. Sin embargo, cabe señalar que esta expansión múltiple se ha producido en un entorno de tipos de interés más altos, lo que no siempre es fácil para las acciones. En 2000, cuando el sector tecnológico multiplicaba por más de 55 los beneficios futuros, los tipos de interés reales (medidos por los bonos TIPS) eran el doble de los actuales.

Gráfico 1: Relación precio/beneficio futuro de la tecnología ampliada del S&P 500 a lo largo del tiempo

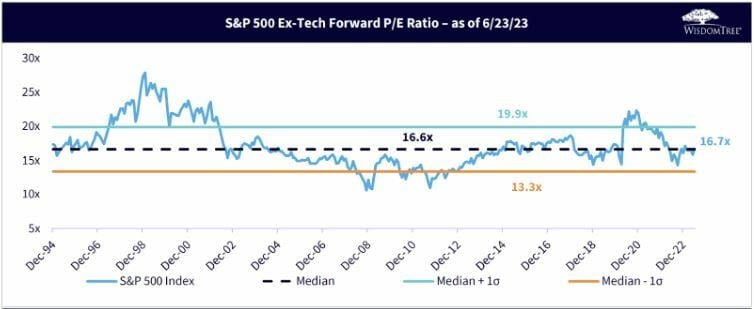

A continuación, en el gráfico 2:

Podemos ver cómo les ha ido a las "otras acciones" que no son tecnológicas a través de la valoración. Estas otras acciones nunca superaron un PER de 30 veces durante la burbuja tecnológica.

La valoración actual de la parte no tecnológica del S&P 500 es de 16,7 veces, y está muy cerca de la media de todo el periodo. No es "barato", pero desde luego no entra en el territorio de los más caros.

Gráfico 2: Relación precio/beneficio futuro de las no tecnológicas ampliada del S&P 500 a lo largo del tiempo

En resumidas cuentas: una burbuja representa una situación en la que existe un caso claro de que los precios han ido sumamente más allá de los fundamentos. Si nos obligamos a volver a una cifra clásica, el PER futuro, no vemos indicios de que sea así.

Afrontar el ciclo de bombo publicitario de la IA

Aun así, entendemos que el rendimiento de la renta variable temática puede venir en oleadas. Una forma de afrontar estas oleadas es invertir en determinadas temáticas y reconocer que, a lo largo de un ciclo (algo más cercano a 10 años que a 5 años), habrá periodos de rendimientos muy positivos y muy negativos.

En muchos casos, saber si las temáticas están funcionando o no, es algo completamente distinto a fijarse en el rendimiento de la cotización. Lo que sabemos hoy es que, en el trimestre actual, Nvidia espera unos ingresos en torno a los 11.000 millones de dólares. Será crucial vigilar esa trayectoria, que indica entonces un ritmo de 12 meses por encima de los 40.000 millones de dólares. ¿Lo veremos materializado? Del mismo modo, empresas como Microsoft y Alphabet seguirán hablando del tema y lanzando nuevas opciones para sus clientes. Estos son los tipos de cosas que podemos ver y monitorizar.

Las señales de un mayor nivel de actividad podrían implicar la aparición de un mercado de OPI (oferta pública inicial) mucho más sólido en empresas específicas de IA, algo que podría ocurrir en el futuro, pero que aún no ha llegado. No estamos diciendo que algún día no pueda haber una burbuja, pero la situación hoy en día no está en ese punto.