El último reto al que las compañías se están enfrentando es el cambio de rumbo de los cargueros comerciales en una de las rutas marítimas más transitadas del mundo. En nuestra opinión, el impacto está siendo desigual entre los distintos sectores; las compañías que han aprendido de otras crisis comerciales recientes podrán capear mejor el temporal actual.

Aspectos clave

- A corto plazo, las compañías marítimas pueden beneficiarse de la crisis, ya que el aumento de la demanda de cargueros contribuye a la subida de los precios de los contenedores.

- Muchos distribuidores dependen del transporte marítimo para transportar sus productos y pueden verse expuestos a posibles retrasos, mientras que el mayor uso del transporte aéreo hace que el sector tecnológico salga prácticamente indemne.

- Creemos que las empresas de calidad que han adaptado sus modelos de negocio y operaciones tras otras crisis recientes de la cadena de suministro (como la de la Covid-19) estarán probablemente en mejores condiciones de soportar esta última alteración.

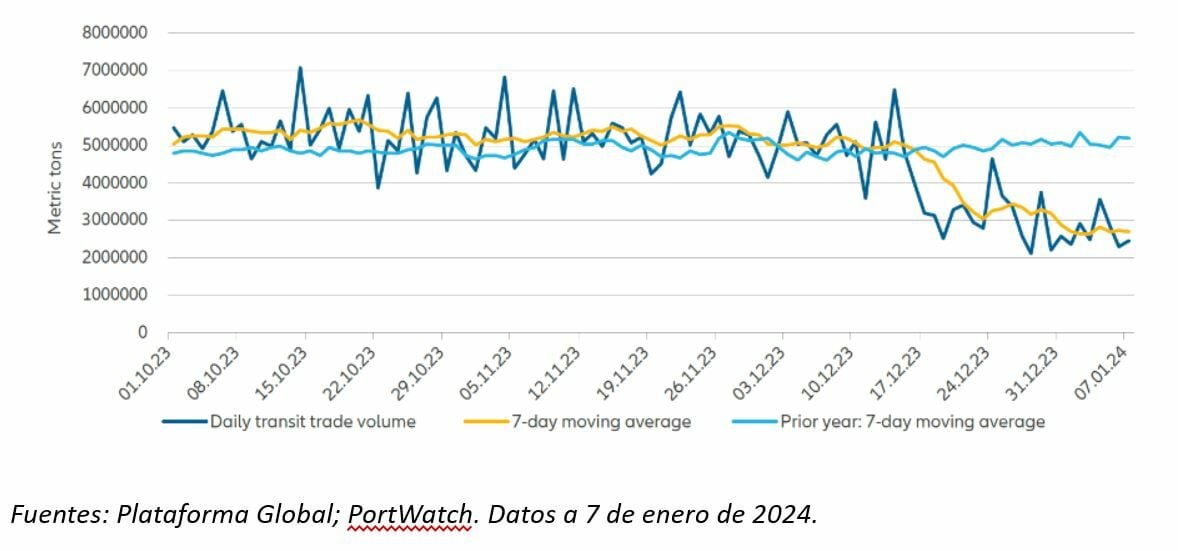

Muchas empresas están siguiendo de cerca los acontecimientos en el Mar Rojo, ya que los ataques de los rebeldes Houthi a los cargueros comerciales en Yemen obligan a las navieras a desviar los buques de una de las rutas marítimas más transitadas del mundo (véase el Gráfico 1). Dichos ataques, lanzados en respuesta a la guerra de Israel en Gaza, suponen una grave amenaza para el comercio global: alrededor de un tercio de la carga mundial de barcos de transporte de contenedores circula por la ruta del Canal de Suez, que conecta Europa y Asia. Los ataques se han producido más al sur de la ruta, cuando los buques atraviesan el estrecho de Bab al-Mandab, el estrecho canal que divide África y la Península Arábiga.

Gráfico 1: Los volúmenes diarios de tránsito por el estrecho de Bab al-Mandab han disminuido drásticamente en las últimas semanas.

Hasta ahora, la crisis no ha afectado a las cadenas de suministro ni a las compañías con la misma intensidad que lo hizo la Covid-19.

Sin embargo, si los problemas continúan, estos pueden provocar retrasos en los envíos y un aumento de los costes para las empresas (y, en última instancia, para los consumidores), lo que podría crear nuevas presiones inflacionistas.

En nuestra opinión, creemos que se está configurado un escenario desigual para las compañías de los distintos sectores:

- Compañías navieras: a corto plazo, vemos un posible aumento de la rentabilidad de las compañías navieras. Las tarifas de los contenedores han subido un 61% en las dos últimas semanas, según el World Container Index. Muchas compañías están desviando los buques del Mar Rojo a la ruta alternativa del Cabo de Buena Esperanza, en el extremo sur de África, que es relativamente más larga (supone unos 10 días más de viaje). Este cambio debería ayudar a amortiguar parte del exceso de carga de los cargueros, ya que la mayor duración de los trayectos requiere un mayor número de buques. Los tiempos de transporte más largos también deberían contribuir al crecimiento del capital circulante. No obstante, seguimos siendo cautos sobre las perspectivas de las empresas de transporte marítimo. El motivo es que, una vez que las hostilidades remitan, creemos que las tarifas de los contenedores caerán y el exceso de capacidad volverá a ser un desafío. A corto plazo, las empresas de transporte aéreo también podrían beneficiarse, ya que las compañías que normalmente habrían enviado mercancías por vía marítima buscan garantizar una entrega más rápida para determinados productos.

- Comercio minorista: muchos comercios minoristas se encuentran en la “primera línea de batalla” de esta la crisis. La mayoría depende del transporte de mercancías desde los fabricantes de Asia a los consumidores del resto del mundo, y unos plazos de envío más largos pueden provocar retrasos en la entrega de productos y un aumento de los costes. Para los minoristas del sector de la moda, los costes de transporte representan alrededor del 4% del coste de los bienes vendidos y el 2% de las ventas, según estimaciones de JPMorgan. Los retrasos en el comercio marítimo pueden llevar a algunos minoristas a optar por el transporte aéreo para los productos de mayor valor, pero esto supondrá mayores costes. Uno de los factores que pueden mitigar esta situación es que los niveles de existencias suelen ser elevados y que las tarifas de flete de muchos minoristas suelen contratarse a largo plazo, por lo que el impacto en las tarifas al contado puede tardar algún tiempo en reflejarse totalmente. Sin embargo, si las tarifas de flete de Asia a Europa se duplican o triplican durante un largo periodo, es probable que estos costes adicionales erosionen los márgenes de beneficio.

- Tecnología y fabricantes de automóviles: el impacto en el sector será desigual, ya que la mayoría de los artículos tecnológicos (incluidos semiconductores, smartphones y ordenadores portátiles) se envían por vía aérea en lugar de marítima. Las compañías que dependen de artículos más voluminosos enviados por mar, como televisores, máquinas y vehículos, son las más expuestas. Creemos que los productores de automóviles pueden verse afectados, ya que los inventarios se han reducido en los últimos meses. Incluso antes de la última alteración, las tarifas diarias de flete de los transportistas transoceánicos de automóviles se habían disparado hasta los 105.000 dólares. Las empresas proveedoras de semiconductores para la industria automovilística podrían verse afectadas si el transporte de automóviles se ve seriamente afectado. Por otra parte, las firmas tecnológicas expuestas a la defensa y la ciberseguridad podrían beneficiarse en caso de que aumenten los conflictos en la región.

- Compañías petroleras y de gas: los valores energéticos están bien valorados, en nuestra opinión, dados los sólidos balances y el flujo de caja libre. Por lo tanto, esperamos un porcentaje de dividendos de dos dígitos para los accionistas a los precios actuales del petróleo. Estas cifras podrían subir aún más si se recrudece la guerra en Oriente Medio. Según la Administración de Información Energética de EE.UU., el 12% del total del petróleo comercializado por vía marítima pasó por el estrecho de Bab al-Mandab, el oleoducto SUMED (en Egipto) y el Canal de Suez en el primer semestre de 2023. La cifra equivalente para el gas natural licuado fue del 8%. Hasta ahora, los petroleros no han resultado afectados y el tráfico de petróleo y combustible en el Mar Rojo se mantuvo estable en diciembre. En nuestra opinión, el mayor catalizador para los precios del petróleo (y posiblemente para las reservas energéticas) se produciría si los rebeldes centraran su atención en el Estrecho de Ormuz, la estrecha franja de agua entre Omán e Irán por la que pasa cada día alrededor de una quinta parte del volumen total del consumo mundial de petróleo.

La calidad importa

Teniendo esto en cuenta, somos optimistas debido a la experiencia adquirida por muchas compañías a raíz de los recientes problemas del comercio mundial, desde la pandemia del virus Covid-19 hasta la guerra entre Rusia y Ucrania y las tensiones comerciales entre EE.UU. y China. Creemos que la situación del Mar Rojo puede acelerar la regionalización de algunas cadenas de suministro ya en marcha. Muchas empresas ya habían estado explorando la deslocalización cercana (nearshoring), es decir, el proceso de transferir actividades de fabricación o de suministro a un país cercano más próximo a la ubicación de la demanda de sus productos manufacturados. Y muchas más empresas están invirtiendo en tecnología que les permita tener una mejor visión de conjunto de sus cadenas de suministro y gestionar las existencias para evitar los retrasos y la escasez provocados por las interrupciones.

Creemos que las empresas de calidad que han reforzado la capacidad de resistencia de sus operaciones desde la pandemia pueden capear los retos actuales y afrontar mejor cualquier aumento de los costes, ofreciendo productos de primera necesidad a precios que no supongan una pérdida significativa de su cuota de mercado.