Hemos estado en coyunturas económicas parecidas antes, y, la última vez, las empresas más pequeñas superaron de largo a las más grandes.

Se podría pensar que, en 2022, las empresas de gran capitalización y las de mediana y pequeña se han comportado igual, dadas las parecidas caídas que hemos visto en estos mercados. No obstante, si lo analizamos en detalle, veremos que el panorama es muy diferente. Esto se debe a que estamos viviendo un relevo en el liderazgo del mercado, y creemos que la situación se mantendrá en 2023 y, quizá, más allá. Aunque las empresas de gran capitalización tuvieron un mejor comportamiento en enero de 2022, desde entonces, las de pequeña y mediana capitalización siempre han quedado por delante.

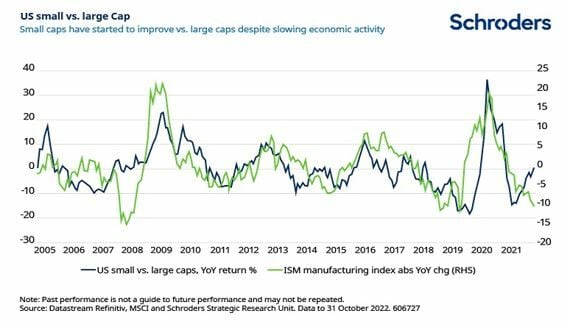

En teoría, esto no cuadra con las perspectivas de que la economía estadounidense se desacelere y entre en recesión en 2023. Normalmente, los valores de pequeña y mediana capitalización son menos resilientes en entornos económicos más complicados.

Hay motivos que explican que se esté produciendo este cambio de liderazgo y es inevitable que nos recuerde a otros momentos de la historia en los que la que la pequeña y mediana capitalización ha superado a la gran capitalización.

Tanto en los 70 como tras el estallido de la burbuja de las tecnológicas en el 2000, las firmas estadounidenses de pequeña y mediana capitalización mostraron un comportamiento mucho mejor que las más grandes durante varios años.

Esta superioridad por parte de las empresas más pequeñas se produjo cuando los tipos de los fondos federales de la Reserva Federal (Fed) subían y el crecimiento económico se ralentizaba. Esta rentabilidad superior constante en distintos entornos económicos se produjo desde un punto de partida parecido: un gran crecimiento de las ganancias combinado con valoraciones bajas en comparación con el segmento de gran capitalización. Es importante tener en cuenta que las rentabilidades pasadas no son un indicativo de las rentabilidades futuras, pero el entorno actual muestra muchas similitudes con el pasado.

Un buen punto de partida para apoyar a las empresas estadounidenses más pequeñas es que las actuales valoraciones ya descuentan muchas malas noticias. El universo no lo dominan, por ejemplo, empresas de crecimiento secular, como son las grandes compañías del S&P 500. Esto quiere decir que hay muy poca prima de valoración que haya que liquidar para ajustarse a una economía mundial inmersa en un proceso de cambio.

Las empresas más pequeñas no han estado tan baratas en relación con las más grandes desde la burbuja de las tecnológicas que tuvo lugar entre 1999 y 2001. En los siete años posteriores al pico que registró el mercado en marzo de 2000, las firmas de pequeña capitalización subieron más de un 70%, mientras que las grandes lo hicieron menos de un 10%. La última vez que las valoraciones relativas estuvieron tan baratas y el sentimiento en niveles tan bajos, vino acompañado de un período sin igual de rentabilidades positivas (absolutas y relativas) para la renta variable de pequeña y mediana capitalización.

Las firmas de pequeña capitalización, en mejor posición para beneficiarse de los cambios en las tendencias de consumo

Las valoraciones deprimidas son solo una de las razones que explican las perspectivas favorables para esta clase de activo. Las empresas estadounidenses más pequeñas, más orientadas al mercado nacional, se encuentran en una mejor situación para verse beneficiadas por las tendencias cambiantes de la economía de EE. UU. Aunque el consumo muestra resiliencia en el país, el peso del gasto de los consumidores está virando de bienes a servicios. La economía de los bienes se mantuvo fuerte a lo largo de la pandemia de COVID-19, mientras que la de los servicios echaba el cierre. Los beneficios de las empresas más pequeñas están mucho más vinculados a los servicios, y eso debería dar más fuerza a un crecimiento favorable de las ganancias relativas.

Otra tendencia evidente antes de la crisis del COVID-19, pero que desde entonces se ha acelerado, es el incremento del gasto de capital en EE. UU. Existe una importante iniciativa en marcha para acercar las cadenas de suministro en un contexto en el que la globalización empieza a perder fuerza. El Gobierno de EE. UU. también ofrece ahora notables incentivos para promover que se recoja en la legislación un sector manufacturero más nacional a través de iniciativas legislativas como la Ley de Chips y Ciencia o la Ley de Reducción de la Inflación, aprobadas en 2022. La Ley de Infraestructuras de 2021 ofrece un paquete de ayuda adicional.

Otros factores que respaldan el gasto del capital son los esfuerzos para reducir las emisiones y la necesidad de invertir en automatización para mitigar la escasez de trabajadores. El crecimiento de las ventas de empresas pequeñas está altamente correlacionado con el incremento del gasto de capital en EE. UU. Esto refleja la concentración principalmente nacional de las empresas de pequeña capitalización en comparación con las más grandes. Esta exposición al mercado interno también les exime de convertir a dólares los beneficios obtenidos en otras divisas.

Hora de ampliar las asignaciones de nuestra cartera

La exposición a renta variable estadounidense sigue siendo una importante asignación en una cartera de inversión diversificada, pero hay motivos para repensar las asignaciones entre las distintas clases de activos. Durante buena parte de la pasada década, la mejor decisión habría sido invertir exclusivamente en empresas del S&P 500. No obstante, el panorama está cambiando. En la actualidad hay buenas razones para que los inversores amplíen sus asignaciones a títulos de pequeña y mediana capitalización de EE. UU. que cotizan a valoraciones más atractivas y mejor posicionadas para capear un entorno del mercado cambiante.

También es importante recordar, dado el tamaño de la economía estadounidense, que incluso las empresas “pequeñas”, centradas en el mercado nacional, son grandes para los estándares internacionales. Se trata de un matiz importante en un momento en el que los inversores están redescubriendo el riesgo conforme la liquidez se ajusta debido a las subidas de tipos, dando lugar a diversos focos de preocupación. Con unas valoraciones del mercado que van hasta los 20.000 millones de dólares, la pequeña y mediana capitalización estadounidense es, no obstante, una clase de activo líquida llena de oportunidades.