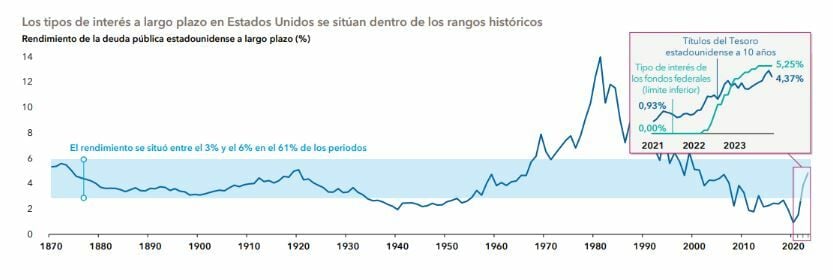

El objetivo de la Reserva Federal de controlar la inflación sin que la economía se resienta demasiado se ha complicado. El rendimiento de los títulos del Tesoro estadounidense a diez años, que determina los costes de financiación de gran parte de la economía, ha subido con fuerza.

¿Se mantendrán los tipos de interés en niveles elevados o se deteriorará el crecimiento, obligando así a la Reserva Federal a reducir los costes de financiación? Confío en que el consumo continúe siendo el motor de la economía, aunque los tipos de interés se mantengan en niveles elevados durante más tiempo.

Ello se debe, en parte, a que los salarios y el valor de la vivienda se sitúan por encima de los niveles previos a la pandemia, lo que ha contribuido a respaldar el consumo. El gasto federal también ha afectado a la economía, ya que ha provocado un aumento del déficit, que se sitúa ya próximo al 8% del PIB.

De cara a 2024, creo que el rendimiento podría mantenerse en niveles que se consideraban normales antes de la crisis financiera mundial, entre el 3,5% y el 5,5%. Aunque la subida de tipos de interés podría afectar a los mercados, lo más probable es que los inversores acaben adaptándose a ese entorno de tipos elevados. Cuando los tipos a diez años se situaban entre el 4,0% y el 6,0%, la rentabilidad media anual del índice S&P 500 desde 1976 era del 10,38% y la del índice Bloomberg US Aggregate Bond del 6,59%.