A medida que el ciclo de tipos de interés en todo el mundo se acerca a sus máximos, podríamos encontrarnos en un punto de inflexión para la renta fija.

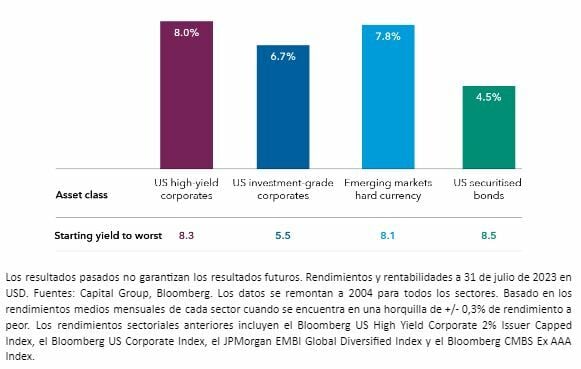

Los mercados de crédito ofrecen nuevas oportunidades en todos los sectores y, con unos rendimientos iniciales de entre el 5,5% y el 8,5%. El contexto está preparado para obtener rentabilidades totales positivas a largo plazo.

El rendimiento inicial es con frecuencia un buen indicador de la rentabilidad total que cabe esperar de los bonos a más largo plazo. Esto supone que los inversores tienen de obtener rendimientos positivos y convincentes de sus inversiones en deuda a largo plazo en determinadas áreas de los mercados de renta fija, con la ventaja de disfrutar de una volatilidad inferior a la de la renta variable.

Potencial de rentabilidad total convincente en todos los sectores de crédito

Rentabilidad media a cinco años con los últimos niveles de rendimiento (%)

La inversión en diversos sectores para diversificar los riesgos, en lugar de concentrar la exposición en un solo sector, podría ser un enfoque adecuado para los inversores que buscan generar un flujo de ingresos estable y atractivo y unos rendimientos más consistentes. Especialmente en el entorno actual, en el que incluso los bonos de alta calidad, como la deuda corporativa con grado de inversión o el crédito titulizado, ofrecen rendimientos atractivos.

Con el objetivo de generar flujos de ingresos consistentes, tenemos en cuenta las perspectivas de cuatro sectores clave. Las características distintivas de cada sector tienden a complementarse entre sí; combinarlas podría ayudar a obtener unos ingresos fiables con un atractivo perfil de riesgo/rentabilidad.

El alto rendimiento estadounidense ofrece la posibilidad de obtener un mayor nivel de ingresos. Se trata de un sector de gran profundidad y amplitud, con un valor de 1,2 billones de dólares, que engloba multitud de sectores y emisores. Aunque se asocia a un mayor riesgo crediticio, el 50% del índice con un rating actual de BB (la máxima calidad crediticia para el alto rendimiento) y ofrece una rentabilidad del 8,3%.

Las empresas con grado de inversión son un crédito de mayor calidad, pero con una duración más larga, por lo que son más sensibles a los movimientos de los tipos; un atributo atractivo en caso de que el ciclo de tipos de interés cambie y los bancos centrales bajen los tipos. Se trata del mayor sector del universo crediticio; está bien diversificado entre emisores e industrias, e incluye valores con vencimientos a lo largo de toda la curva de rendimientos.

La deuda de los mercados emergentes ofrece fuentes diversificadas de ingresos y rentabilidad. El mercado de bonos soberanos de mercados emergentes en dólares estadounidenses está valorado en 1,1 billones de dólares y su rating medio es del BBB.2 Es un mercado diversificado, con más de 70 países invertibles en Asia, Europa, África y América. En términos de calidad crediticia, las oportunidades se extienden entre emisores con grado de inversión y de alto rendimiento. La divergencia entre el crédito de mayor y menor calidad en este segmento hac que cuando se seleccionan emisiones, sea clave una selección bottom-up que permita aprovechar las oportunidades y mitigar los riesgos.

El crédito titulizado es un segmento poco estudiado que ofrece posibilidades de generar alfa. Además, ofrece un mayor nivel de ingresos que las empresas con grado de inversión de calificación comparable, al tiempo que suele ofrecer características similares de preservación del capital. Muchos de sus características fundamentales lo diferencian del crédito corporativo y soberano, lo que aporta diversidad a la cartera.

Perspectivas de los principales sectores crediticios

Actualmente, los gestores están encontrando oportunidades en todo el espectro de los mercados de crédito.

En cuanto al alto rendimiento, la resistencia del consumidor estadounidense ha sorprendido a algunos expertos. Hemos visto cómo esta resistencia se manifestaba a través de la persistente fortaleza del gasto de los consumidores en viajes y ocio, lo que favorecido a los emisores de líneas de cruceros y al sector del juego.

La mayor dispersión de los diferenciales también está generando oportunidades idiosincrásicas en las empresas con grado de inversión. Las valoraciones de determinadas instituciones financieras mundiales y de los bancos regionales estadounidenses más grandes y mejor capitalizados en los tramos preferentes no reflejan necesariamente los fundamentales subyacentes y se cotizan con diferenciales más amplios de lo que nuestro análisis sugiere que está justificado. Determinados emisores del sector de los servicios públicos también ofrecen potencial, ya que se benefician de una rentabilidad estable y de mejoras en su red de distribución para protegerse frente a catástrofes naturales, como los incendios forestales.

Las valoraciones en determinados segmentos del mercado de ABS (subprime de automóviles y alquiler de coches) parecen descontando una recesión moderada, pero los tramos más senior pueden resistir una recesión más severa de la economía.

En la deuda de mercados emergentes, los gestores están encontrando valor en América Latina, donde los bancos centrales han sido más proactivos que los de mercados desarrollados a la hora de subir los tipos para atajar la inflación. Entre los ejemplos se incluyen varios soberanos latinoamericanos en la cohorte de calificación de grado de inversión de alta calidad, como México, así como emisores con calificación de alto rendimiento, como la República Dominicana, Colombia y Paraguay.