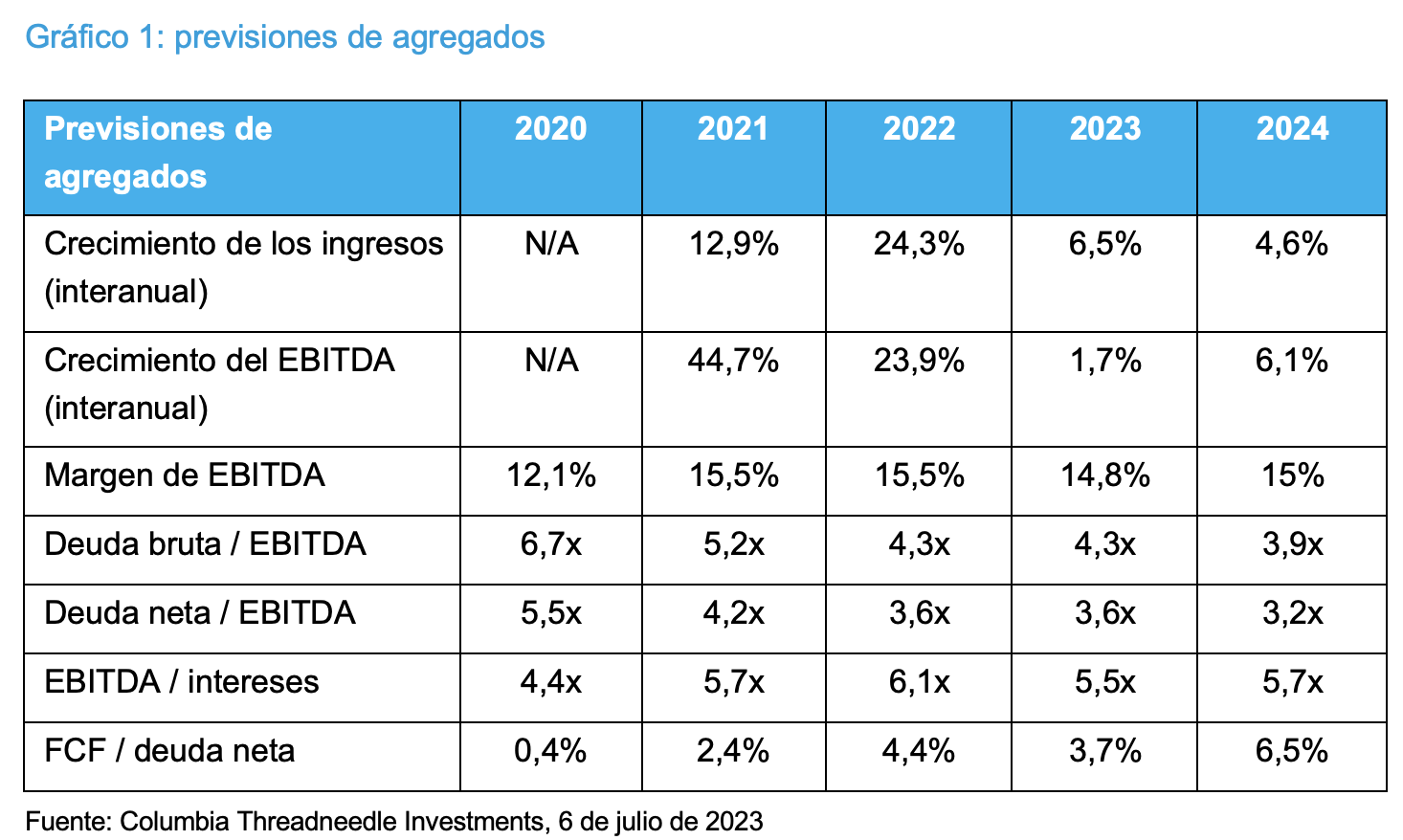

En lo que queda de 2023 y de cara al 2024 prevemos que los ingresos del mercado de alto rendimiento europeo (EHY) y el crecimiento del EBITDA (beneficios antes de intereses, impuestos, depreciación y amortización) se ralentizarán, ya que el deterioro del entorno macroeconómico empieza a afectar a los beneficios de las empresas. En conjunto, estimamos que el crecimiento del EBITDA se situará en el 1,7% en 2023, frente al 23,9% en 2022 (Gráfico 1).

Se espera que el flujo de caja libre (FCF) y la cobertura de intereses seguirán siendo sólidos a lo largo de 2024, aunque podrían sufrir cierto deterioro en lo que queda de 2023 debido a los mayores costes de financiación. Sin embargo, en líneas generales, el impacto de las subidas de tipos de interés sigue siendo relativamente modesto, dadas las estructuras predominantemente a tipo fijo o con cobertura.

Estimamos que el coste medio de la deuda se incrementará en 100 p.b. hasta el 4,4% durante el periodo 2021 - 2024, mucho menos que el aumento próximo a 450 p.b. que registró el rendimiento del mercado EHY en los últimos dos años.

Si sumamos otros 300 p.b. a nuestro coste de la deuda para 2024, como indicador de los rendimientos BB/B vigentes, la cobertura de intereses bajaría de 5,7x a 3,4x y el FCF/deuda neta del 6,5% al 3,9%. Los emisores de menor calificación presentan bastante exposición a este aumento del coste de financiación, y el riesgo en este ámbito sigue siendo un foco clave de atención.

Comentario por sectores

Industria básica Prevemos que el EBIDTA caerá un 17% en 2023, ya que los tipos de interés más altos y la constante inflación han empezado a afectar a la demanda de productos químicos y de construcción. Este efecto se ve amplificado por el desabastecimiento, que parece que se extenderá hasta la segunda mitad del año. El sector de productos de construcción también está expuesto a un aplazamiento del gasto en «artículos costosos», mientras que la demanda de obra nueva ha retrocedido un 20%-30% en lo que va de año.

Automoción La pandemia de COVID-19 y las consiguientes restricciones en las cadenas de suministro mermaron los resultados del sector automovilístico entre 2020 y 2022, sobre todo para los proveedores. Para 2023 estimamos que el EBITDA crecerá en torno al 10%, a pesar de un entorno de consumo más arduo, al mejorar la producción con el abaratamiento de las materias primas y la reestructuración de costes. El primer semestre de 2023 podría ser mejor que el segundo.

TMT Se prevé que el sector de tecnología, medios de comunicación y telecomunicaciones registre una evolución de beneficios relativamente estable, lo que refleja nuestra tesis de que la inflación de costes puede repercutirse en última instancia a través de subidas de precios relativamente modestas. En este sentido, podríamos ver cierta presión en los márgenes en algunos momentos de 2023, aunque el crecimiento del EBITDA será positivo en general y el apalancamiento se mantendrá estable.

Juegos El sector se ha recuperado con fuerza, tras los confinamientos impuestos por la COVID-19, y ha continuado resistiendo frente a una posible contracción de clientes. La actividad de fusiones y adquisiciones sigue potenciando los títulos financieros, con un FCF generalmente fuerte que favorece el desapalancamiento, lo que constituye una prioridad para los equipos directivos del sector. Los vencimientos de los bonos suelen ser más largos en este sector, aunque las recientes emisiones han sido testigos de una fuerte demanda, lo que mitiga el incremento sustancial de los costes de financiación.

Transporte Vaticinamos que las líneas aéreas y los alquileres experimentarán otro año de crecimiento superior a la tendencia, dados los indicios continuos de demanda reprimida, la capacidad limitada y el incesante poder de fijación de precios. Sin embargo, esta situación parece cada vez más insostenible de cara a 2024, debido al panorama general que se constata en el sector. Creemos que se producirá cierta normalización de la rentabilidad operativa durante el próximo año.

Vida social y ocio Las afiliaciones a gimnasios han mostrado indicios de rápida recuperación desde los niveles previos a la pandemia de COVID-19 y las empresas también han podido repercutir a los clientes la inflación de costes. Esto se ha traducido en un crecimiento holgado de los ingresos y en rentabilidades por socio, que se han destinado a operaciones de fusión y adquisición de compañías del mismo ramo (bolt-on) en un intento de expandir las redes. En 2023 y 2024 prevemos que los niveles de afiliación se moderarán sin causar deterioro en los fundamentales generales del crédito. Los pubs y restaurantes de comida informal han sido los primeros en empezar a mostrar síntomas de problemas en sus esfuerzos por repercutir plenamente las subidas salariales y de los precios de productos a los consumidores con niveles más bajos de renta disponible. Esperamos que esta tendencia continúe, lo que convierte a este subsector en el más arriesgado en el ámbito del ocio.

Venta minorista Prevemos que los ingresos derivados de la venta minorista de alimentos aumentarán en gran parte debido a los mayores costes de los insumos, lo que se ve contrarrestado en parte por la caída de los volúmenes y la menor clientela. La ligera expansión de los márgenes EBITDA en términos interanuales en 2023 refleja la leve mejoría de los márgenes brutos y el significativo descenso de los costes energéticos, neutralizado parcialmente por la continua «inversión de los precios», fruto de la intensa competencia que sigue experimentando el sector. En venta minorista no alimentaria prevemos un modesto crecimiento de las ventas, ya que la inflación compensa el deterioro de los volúmenes en el contexto de las dificultades que viven los consumidores. Prevemos que el EBITDA descenderá al mantenerse elevadas las presiones de costes.

Inmobiliario El sector continúa sumido en dificultades con valoraciones bajo presión y un panorama de alto apalancamiento que suscita dudas sobre la sostenibilidad de la estructura de capital de muchos emisores. Se estima que los ingresos bajarán en términos interanuales, como reflejo del escaso volumen de ventas en un mercado que sigue siendo parco en operaciones, lo que se ve contrarrestado en parte por el crecimiento de los ingresos por alquiler en términos comparables. Se barrunta que la generación de tesorería seguirá siendo muy limitada, ya que los reducidos gastos en bienes de equipo se ven compensados por el aumento de los costes por intereses. La cobertura de intereses también está disminuyendo, aunque la mayor parte del volumen de deuda reviste un carácter fijo, por lo que el efecto completo de las subidas de tipos tardará tiempo en hacerse notar.

Conclusiones

- Las métricas del crédito deberían seguir siendo sólidas a lo largo de 2024, aun cuando se ralentice el crecimiento de los ingresos y beneficios, como parece probable, a medida que comienza a pasar factura el entorno macroeconómico.

- La mayoría de las empresas siguen gozando de acceso a financiación a interés fijo a un coste bastante inferior al del mercado. Aun así, se prevé que el coste medio de la deuda aumente, lo que afectará especialmente a los emisores de menor calificación que se ven expuestos a un mayor riesgo de financiación

- Los desgloses por sectores muestran que las empresas de los sectores de tecnología, medios de comunicación y telecomunicaciones (TMT), así como de juegos y transporte aguantan bien, pero el sector inmobiliario y algunas áreas de la industria básica se están resintiendo.