Durante la mayor parte de la última década, los mercados vivieron en un régimen de tipos de interés a la baja y baja inflación. Esta situación favoreció la cartera tradicional 60/40 (acciones/bonos). Sin embargo, todo cambió en 2022. Los bancos centrales subieron rápidamente los tipos de interés para contrarrestar la elevada inflación. Como consecuencia, el temor a una ralentización del crecimiento hizo que la renta variable y la renta fija cayeran conjuntamente, y eso a pesar de que normalmente se creía que la renta fija ayudaba a contrarrestar la volatilidad del mercado de renta variable. La correlación positiva entre los precios de la renta fija y de la renta variable se ha prolongado periódicamente hasta 2023 y existen numerosas razones que apuntan a que esto podría continuar en 2024.

En este contexto, es comprensible que los inversores se pregunten si hay mejores formas de construir una cartera equilibrada. Para ello, buscan cada vez fuentes más diversificadas de crecimiento e ingresos, que también podrían resultar resistentes en periodos de tensión. Una opción pueden ser los activos "alternativos". Dicho esto, la mayor dificultad ha sido que, históricamente, no estaban al alcance de los inversores particulares, conllevaban largos periodos de bloqueo, costes elevados e importantes requisitos de inversión mínima. Sin embargo, esto ha cambiado con el tiempo.

Democratizar los alternativos

La demanda de activos alternativos por parte de una gama más amplia de inversores ha llevado a la creación de nuevos vehículos, como los Fondos de Activos a Largo Plazo (LTAF) en el Reino Unido. Éstos ofrecen a los inversores acceso a una combinación de activos privados (no cotizados) y públicos, y a menudo se clasifican como "semilíquidos", ya que sólo ofrecen liquidez a los inversores durante periodos determinados. Aunque para algunos esta opción puede ser adecuada, siempre existe el riesgo de que la liquidez no esté fácilmente disponible en condiciones de mercado más difíciles. Como alternativa, los inversores pueden acceder a alternativas verdaderamente líquidas a través de mercados como el de los fondos de inversión.

Al contrario que los LTAF, estos fondos no son nuevos, ya que existen desde el siglo XIX. Sin embargo, en las dos últimas décadas han evolucionado para ofrecer exposición a una amplia gama de clases de activos alternativos, como el capital riesgo, el crédito especializado, las infraestructuras, los derechos musicales y la financiación de litigios.

Alternativos cotizados frente a alternativos no cotizados – resultados

En los últimos años, sin embargo, la experiencia de los inversores en activos alternativos cotizados ha sido diferente de la de los inversores que invierten directamente en los mercados privados. Los inversores en mercados privados, que acceden a activos alternativos a través de estructuras menos líquidas, han experimentado por regla general valoraciones muy estables, a pesar de la volatilidad general del mercado. En cambio, los precios de las acciones de muchas alternativos cotizados han experimentado una mayor volatilidad a pesar de que los valores de los activos subyacentes eran razonablemente estables. La cuestión radica, por tanto, en si los descuentos actuales están creando oportunidades atractivas para los inversores a largo plazo. Veamos algunas de estas clases de activos:

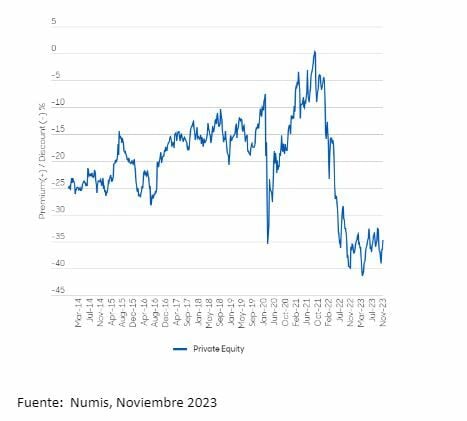

Private equity

Las valoraciones de los fondos de capital riesgo todavía no se han reducido mucho. Y eso a pesar de que el número de transacciones ha disminuido, los costes de financiación de las empresas subyacentes han subido, los mercados de renta variable se han debilitado y las perspectivas económicas son más difíciles.

Por el contrario, los precios de las acciones de las sociedades cotizadas de inversión de private equity han bajado con fuerza. Con las valoraciones de sus activos subyacentes relativamente estables, los descuentos sobre el valor de los activos son ahora significativos (véase el Gráfico 1).

Gráfico 1: Histórico de primas/descuentos a 10 años del Private Equity (ex-3i)

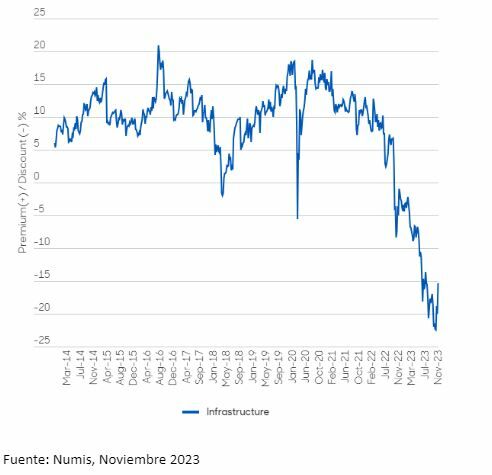

Infraestructuras

Las valoraciones de las infraestructuras también han resistido. Si bien los activos de infraestructura "básicos" con escasa vinculación con la inflación han sufrido cierto impacto de la subida de los tipos de interés, los activos con una vinculación positiva con la inflación, o que se apoyan en megatendencias estructurales, como la digitalización, han tenido un buen comportamiento.

Lo mismo ocurre con las infraestructuras renovables, que cuentan con una demanda secular a largo plazo derivada del compromiso mundial de descarbonizar la producción de energía.

Dicho esto, a pesar del buen comportamiento durante el impacto inicial de la inflación y la crisis de los tipos de interés de 2022, muchas empresas de infraestructuras cotizadas se negocian ahora con descuentos sin precedentes (véase el gráfico 2).

Gráfico 2: Histórico de primas/descuentos de las infraestructuras cotizadas a 10 años

Activos inmobiliarios

El comportamiento de los activos inmobiliarios en los mercados públicos y privados ha sido más coherente. Mientras que los precios de los fondos de inversión inmobiliaria (REIT) cotizados cayeron más rápido y más que los valores inmobiliarios privados, el mercado privado se ha esforzado por recuperar el terreno perdido desde entonces.

La caída de los precios de los activos inmobiliarios refleja la "revalorización del yield", ya que los inversores revisan los rendimientos relativos frente a otras clases de activos, el aumento de los costes de la deuda, la caída de los volúmenes de transacciones y las tendencias estructurales negativas para sectores como las oficinas, en medio de un cambio global hacia prácticas de trabajo híbridas.

A pesar de ello, los REIT siguen cotizando con importantes descuentos con respecto al valor de los activos, lo que sugiere que los inversores deberían analizar más detenidamente los motivos (véase el Gráfico 3).

Gráfico 3: Prima/descuento inmobiliario mundial sobre el activo neto

¿Cuáles son las perspectivas para los valores alternativos cotizados?

Los inversores deberían cuestionar las valoraciones de los activos del mercado privado y preguntarse si los descuentos asociados a los alternativos cotizados son reales, o si reflejan un probable deterioro futuro de los activos subyacentes. La estabilidad de las valoraciones de los valores privados, en contraste con las grandes oscilaciones de los mercados de renta variable y renta fija, ha sido recibida con escepticismo por los inversores de los mercados cotizados.

Del mismo modo, el aumento de los rendimientos de los bonos ha suscitado dudas sobre el impacto en las valoraciones de los proyectos de infraestructuras, a pesar de contar con factores favorables como los ingresos ligados a la inflación. En el caso del sector inmobiliario, tanto los mercados públicos como los privados se han movido en la misma dirección, aunque en nuestra opinión sigue habiendo riesgos para las valoraciones.

En periodos como en el que nos encontramos, en los que se presta una mayor atención a las valoraciones, cabría esperar que aparecieran descuentos en los mercados cotizados, ya que los inversores exigen un margen de error en las hipótesis de valoración de los activos. Sin embargo, en muchas áreas del mercado actual, lo que vemos son precios de las acciones de los activos alternativos cotizados que se han distanciado de las valoraciones del mercado privado y están teniendo en cuenta un resultado más pesimista a largo plazo.

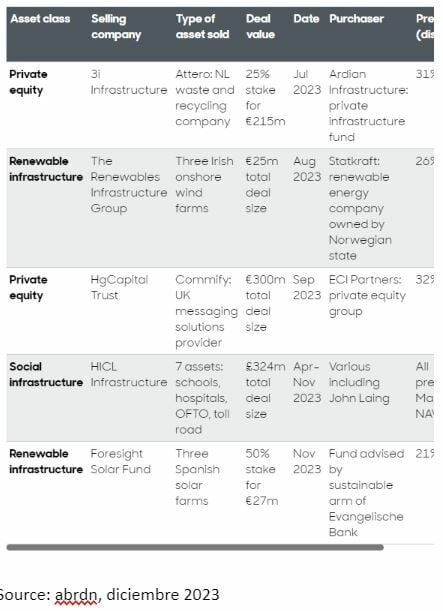

Es importante señalar que hemos visto recientemente una serie de transacciones en el mercado privado dentro del universo de alternativos cotizados que ayudan a validar los valores de los activos subyacentes y ponen de relieve el potencial de oportunidades atractivas a largo plazo (véase el Gráfico 4).

Esto es más evidente en el sector de las infraestructuras cotizadas, donde vemos un importante valor a largo plazo. También hay oportunidades selectivas en private equity e inmobiliario cotizado.

Gráfico 4: Transacciones de activos alternativos cotizados (2023)

Conclusiones

En este año, vemos importantes oportunidades en los alternativos cotizados movidos por:

- Riesgos y rendimientos subyacentes diferenciados de las clases de activos tradicionales.

- Atractivas oportunidades de rentabilidad a largo plazo potenciadas por los descuentos actuales en el precio de las acciones.

- La creación de valor para el accionista a través de ventas de activos y otras acciones corporativas.

Para aprovechar estas oportunidades, creemos que es fundamental que los inversores dejen de lado el ruido a corto plazo, se centren en los fundamentales subyacentes de las inversiones e identifiquen oportunidades de calidad con estructuras de gobernanza sólidas o en proceso de mejora.

Nuevo Boletín y canal de WhatsApp para profesionales

Estrategias de Inversión lanza su canal de WhatsApp Asset Managers, dirigido a profesionales de la inversión, banqueros privados, selectores y distribuidores de fondos, y profesionales del sector financiero.

Tambien puedes apuntarte gratuitamente para que todos los miercoles te llegue nuestro boletín con contenidos exclusivos para profesionales.