Los inversores comenzaron el año 2022 preocupados por la elevada inflación en EE.UU. y en Europa, por los problemas de la cadena de suministro, así como por las expectativas de subidas de los tipos de interés por parte de la Fed. Por si fuera poco, la guerra en Ucrania agravó el sentimiento negativo en el mercado. A pesar de la incertidumbre generalizada ante la situación macroeconómica, la próxima temporada de presentación de resultados de las compañías estadounidenses aportará claridad sobre el impacto en los márgenes, los beneficios y los flujos de caja.

En estos momentos podrían producirse algunas revisiones de los beneficios y, en el caso del mercado estadounidense, los analistas estiman que el crecimiento de las ganancias se ralentizará hasta alrededor del 9% interanual en el primer trimestre de 2022, frente al 25% del último trimestre de 202. Eso sí, hay que tener en cuenta que las cifras de 2021 se vieron afectadas positivamente por la recuperación de Covid. En consecuencia, no debería sorprendernos que se produzcan presiones sobre los márgenes o menores beneficios durante la próxima temporada de presentación resultados. Los sectores más cíclicos como la automoción y el transporte están más expuestos, mientras que las telecomunicaciones y la energía deberían ser más inmunes.

Los perfiles crediticios firmes no cambian de la noche a la mañana

Es importante contextualizar las revisiones de los beneficios: dado que los márgenes en general han alcanzado niveles récord, especialmente en EE.UU., una erosión a partir de estos fuertes niveles no debería suponer un factor negativo importante para los inversores en bonos corporativos.

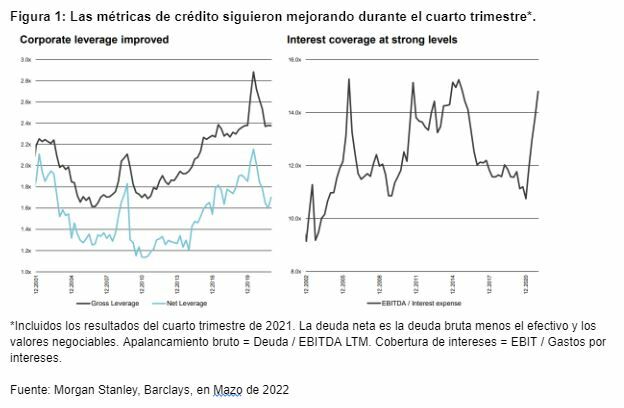

En el escenario actual, que presenta una alta inflación y un crecimiento menos robusto, las empresas se encuentran en una posición fuerte con ratios de liquidez, cobertura de intereses y un apalancamiento sobre una base sólida en toda Europa y Estados Unidos. Por lo tanto, las empresas deberían ser capaces de digerir el entorno actual sin grandes daños.

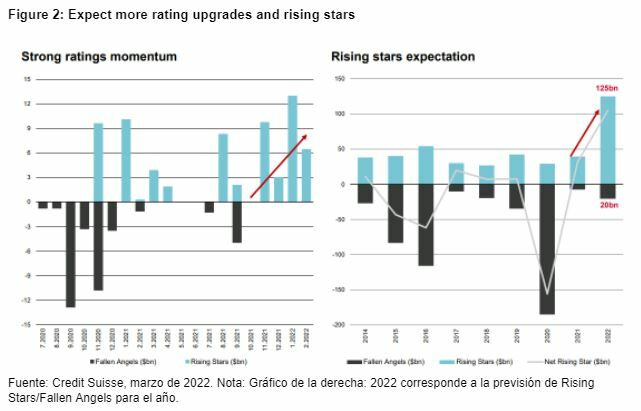

Además, esperamos que se mantenga la tendencia positiva de la calificación crediticia de los bonos corporativos globales. Los indicadores clave, como el apalancamiento de las empresas, la cobertura de intereses o los objetivos de las empresas en cuanto a ratios de crédito específicos, como el flujo de caja frente a la deuda, sugieren que son sólidos y, por lo tanto, las perspectivas de las agencias de calificación siguen siendo positivas. En consecuencia, esperamos más rising stars en el futuro.

En comparación con los niveles del año pasado, los diferenciales de crédito son ahora más amplios y de media la yield de los bonos corporativos se ha duplicado con creces desde entonces. Sin embargo, el entorno macroeconómico actual también es diferente al del año pasado, lo que supone un mayor riesgo. Al mismo tiempo, las tasas de impago de las empresas son muy bajas, ya que éstas se encuentran en general en una posición fuerte, lo que justifica unos diferenciales más ajustados.

Desde una perspectiva bottom-up el sector bancario sigue siendo atractivo; los bancos han acumulado sólidos niveles de capital a lo largo de los años y han reducido el riesgo de sus modelos de negocio. En los últimos trimestres, los bancos estadounidenses, en particular, han demostrado ser capaces de beneficiarse de las condiciones benignas del mercado, con la mejora de los márgenes de intermediación, una morosidad muy baja y una sólida generación de beneficios de las actividades del mercado de capitales.

Los bancos estadounidenses han emitido más bonos durante el primer trimestre de este año que en los años anteriores, en previsión de unos yields mayores. Esta tendencia debería ralentizarse en los próximos meses, sobre todo después de la temporada de resultados, lo que podría dejar más margen de actuación a los bonos en el mercado secundario.

Las llegada de flujos de los inversores confirman el atractivo de los bonos corporativos mundiales

La demanda de los inversores ha aumentado por diferentes razones. Por un lado, han reconocido la importancia de invertir globalmente como una forma eficiente de diversificar tanto las fuentes de rendimiento como los riesgos. Un enfoque de inversión global ofrece mayores rendimientos ajustados al riesgo, medidos por el ratio de Sharpe, en comparación con las inversiones locales. Se trata de una evolución estructural, lo que significa que los inversores seguirán apostando por esta clase de activos. Por otra parte, los inversores comparan los niveles de rendimiento en todo el mundo, lo que les permite encontrar ineficiencias; por ejemplo, el reciente aumento de los rendimientos en EE.UU. hace que ese mercado sea más atractivo.

En un universo global, los inversores tienen la posibilidad de encontrar precios erróneos entre los bonos del mismo emisor. Por ejemplo, emisiones de la misma empresa denominadas en diferentes divisas, suelen presentar discrepancias de precios que permiten a los inversores crear oportunidades de valor relativo. Al identificar los bonos más atractivos en las principales divisas, los inversores pueden explotar las ineficiencias con el riesgo de divisas totalmente cubierto. Estas ineficiencias surgen porque los inversores regionales actúan de forma diferente y porque la base de inversores puede ser distinta para un bono en euros que para un bono en dólares del mismo emisor. El actual entorno de mercado ha aumentado la cantidad de emisiones con precios erróneos, y la mayor dispersión en el mercado mundial de bonos corporativos ofrece oportunidades para los inversores dedicados y activos.