Dado que los bancos centrales mantienen su postura restrictiva debido a las pertinaces presiones inflacionistas, la probabilidad de un aterrizaje suave está descendiendo, lo que contrasta con algunas áreas del mercado que están entrando en territorio de sobrecompra. Los mercados financieros están oscilando entre la resistencia y la fragilidad, por lo que los inversores deberían considerar reducir la tolerancia general al riesgo y, al mismo tiempo, aprovechar con un enfoque táctico y estratégico las oportunidades infravaloradas que se pueden encontrar en los países emergentes, de acuerdo con las Perspectivas de inversión para el tercer trimestre de 2023 de Fidelity International.

“Durante el último año, mis compañeros y yo hemos estado intentando lidiar con la ‘policrisis’, esa confluencia de presiones que creemos que podría llevar a los bancos centrales a endurecer en exceso la política monetaria y desencadenar recesiones violentas”, afirma Andrew McCaffery, CIO global de inversiones de Fidelity International. “Esta policrisis ha dejado a los mercados oscilando entre la resistencia y la fragilidad: una liquidez todavía abundante y unos mercados laborales con tensiones, por un lado, y los efectos retardados de la política monetaria y el endurecimiento de la concesión de préstamos, por otro”.

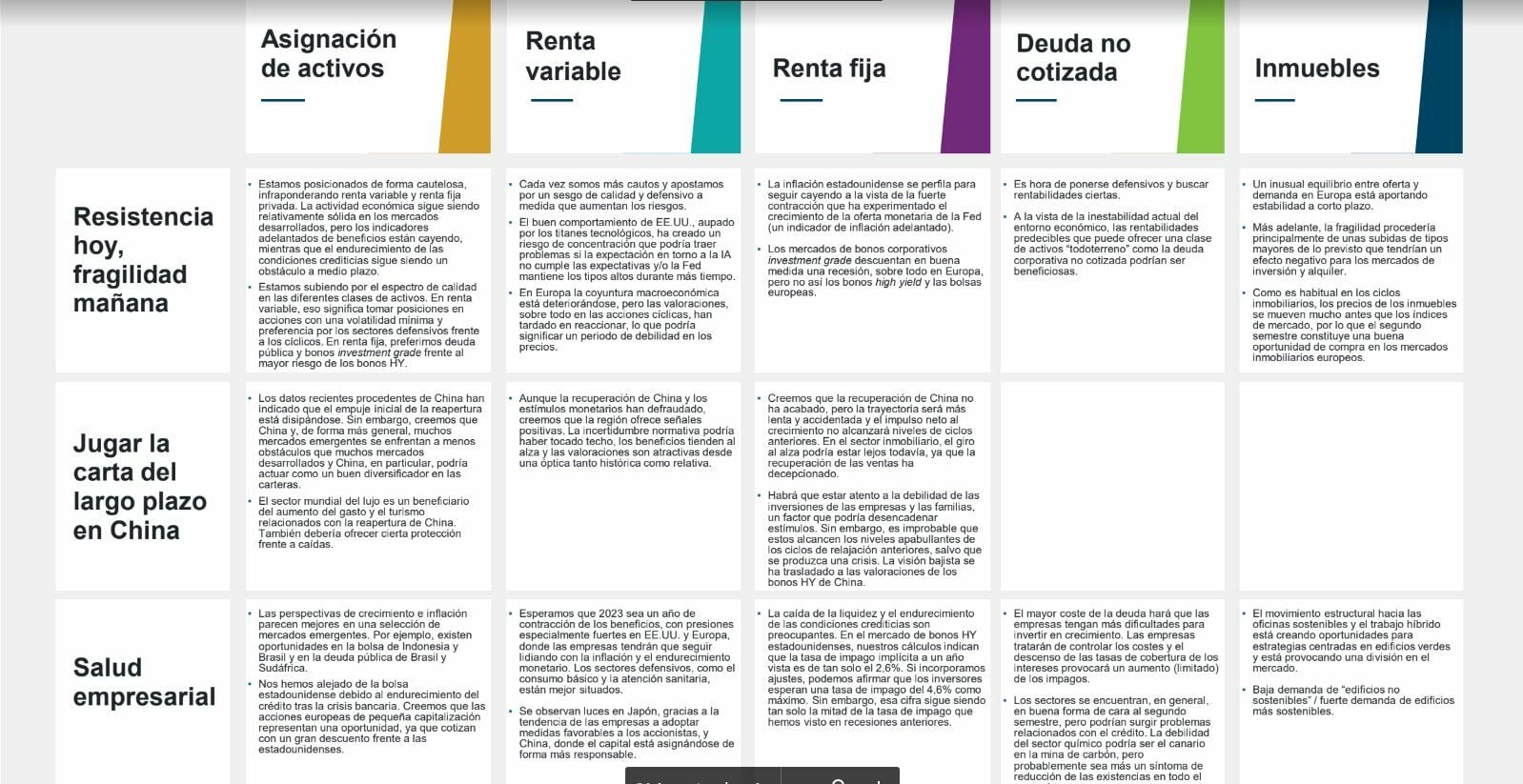

Andrew McCaffery pone de relieve las tres tendencias que previsiblemente dominarán los mercados en este arranque del tercer trimestre del 2023:

1. Resistencia hoy, fragilidad mañana

La ‘recesión mejor telegrafiada de la historia’ sigue sin llegar. El exceso de ahorro acumulado durante la pandemia, así como las constantes presiones que sufre el mercado laboral, hacen que las condiciones financieras estén tardando más de lo previsto en pasar factura, pero esa recesión llegará cuando los efectos retardados de las políticas monetarias finalmente se dejen sentir. La resistencia actual está poniendo la semilla de la debilidad más adelante.

La evolución más probable es una recesión cíclica, en la que el desempleo suba hasta alrededor del 5% en EE.UU. durante los próximos doce meses. En nuestra opinión, un aterrizaje suave parece altamente improbable en estos momentos.

Es hora de que los inversores sean más proactivos y aprovechen las valoraciones anómalas. Algunos escenarios que descuentan las valoraciones de los mercados son extremos. Dado que EE.UU. y Europa ya han registrado ganancias importantes ahora que los bancos centrales adoptan de nuevo sesgos restrictivos, esta coyuntura hace que algunas áreas del mundo emergente sean interesantes, sobre todo desde la óptica del atractivo relativo.

Desde la perspectiva de la asignación de activos, creo que los inversores deberían evitar asumir demasiado riesgo en esta etapa tardía del ciclo. En este sentido, la deuda corporativa investment grade aporta rendimientos y flexibilidad.

2. Jugar la carta del largo plazo en China

Tras un arranque fulgurante, el rebote de China desde el final de su política de COVID cero está defraudando a los inversores. Las estimaciones de beneficios describen una tendencia a la baja, el desempleo juvenil está en máximos y los consumidores chinos no han recuperado el gusto por gastar.

Eso no significa que el rebote chino se haya agotado. Tal vez no resulte sorprendente que la confianza de los consumidores ande de capa caída tras tres años de restricciones severas.

Por otro lado, han aparecido señales positivas como la política monetaria, que está relajándose otra vez, y la política presupuestaria, además de un entorno normativo más favorable.

Pronto podrían anunciarse nuevos estímulos. Entretanto, la desconexión entre las expectativas del mercado y la realidad de la recuperación ha dejado a la bolsa china cotizando con un importante descuento.

Aunque podría parecer que China ha dado dos pasos para atrás, el siguiente movimiento podría ser tres pasos hacia adelante. Eso podría extrañar ligeramente en estos momentos, pero estamos ante un punto de entrada atractivo, sobre todo porque han aparecido señales de estabilización en las relaciones entre EE.UU. y China.

Cambiando de destino asiático, la tendencia a largo plazo de refuerzo del gobierno corporativo en Japón ha sido beneficiosa. La actividad de recompras ha mejorado y está enfocándose de forma más adecuada la rentabilidad sobre recursos propios. Desde una perspectiva estructural, su mercado reviste mucho más interés que en las últimas décadas, aunque somos conscientes de que ya ha mostrado también un muy buen comportamiento este año.

3. La confianza empresarial se estabiliza

Nuestros analistas han observado que el ánimo de las empresas que siguen ha empeorado desde comienzos de año, lo que nos lleva a preguntarnos si la confianza empresarial está simplemente descansando o estancándose. El repunte de junio sugiere lo primero, sobre todo después de que se haya evitado un hundimiento a gran escala del sector financiero.

Sin embargo, consideramos que la mejora de la confianza de los equipos directivos podría ser una señal de complacencia, a la vista de los efectos retardados de la política monetaria. Las elevadas y persistentes presiones sobre los costes salariales en los mercados desarrollados sugieren que a los bancos centrales les queda camino por recorrer, aunque los costes no laborales probablemente registren desinflación este trimestre. Estamos muy atentos a las tendencias de la confianza y los precios, tanto en la producción como en la repercusión a los consumidores, para ver cómo evolucionan durante los próximos meses.