El invierno está llegando a Europa. Las encuestas empresariales más recientes muestran un marcado deterioro de la actividad económica de la eurozona y algunas economías presentan un riesgo notable de contracción. La construcción de viviendas se ralentiza y la actividad manufacturera resulta especialmente débil, ante la desaceleración de la demanda, tanto interna como de exportación, y la acumulación de existencias. La actividad del sector servicios, que había mostrado capacidad de resistencia en los últimos meses, se ha reducido a medida que ha ido disminuyendo el impulso que registró el sector tras la pandemia y se ha ido sintiendo el efecto del endurecimiento monetario. Esta debilidad podría intensificarse con el fin de la temporada turística.

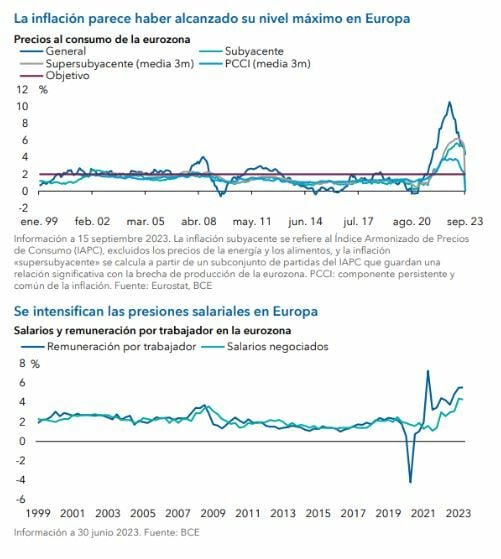

La desinflación se acelera, pero la rigidez de los mercados de trabajo y energía podría amenazar esta tendencia. La inflación general ha caído con fuerza en respuesta a la caída de los precios de la energía, y hay indicios que apuntan a una ligera moderación de la inflación subyacente. Sin embargo, las presiones sobre los costes laborales podrían frenar la inflación en 2024, ya que la remuneración por trabajador crece actualmente por encima del 5% interanual.

El debilitamiento de las perspectivas económicas y de inflación indica que el ciclo de subidas de tipos podría haber llegado ya a su fin en la eurozona. Existe el riesgo de que la inflación acabe teniendo un carácter más persistente de lo que espera el Banco Central Europeo (BCE), ya que los responsables de la fijación de los salarios tratan de compensar la crisis de los precios de la energía y la reducción de las rentas reales del año pasado. Este escenario favorecería que el BCE mantuviera la actual tasa terminal de tipos de interés en 2024.

Vemos más oportunidades de valor en el nivel actual de rendimiento de la deuda pública de los países centrales de la eurozona. Además de mostrarnos más optimistas sobre la duración, mantenemos un posicionamiento orientado al aumento de la pendiente de la curva del bono alemán. Mantenemos también una exposición infraponderada a Italia, ya que la ralentización del crecimiento, la falta de prudencia fiscal y el aumento de las necesidades de financiación podrían continuar presionando los diferenciales de la deuda italiana frente al bono alemán. El gobierno italiano ha actualizado su presupuesto multianual, que reveló varias sorpresas negativas.

Por otro lado, vemos oportunidades de valor en la deuda pública griega gracias a las favorables perspectivas de crecimiento del país, así como a su prudente política fiscal y de gestión de la deuda. Además, Grecia podría recuperar su calificación crediticia de grado de inversión, lo que podría dar lugar a una mayor compresión de los diferenciales.