La temática TINA podría dejar de ocupar una posición dominante en el mercado.

Cabe la posibilidad de que nos estemos acercando a un punto de inflexión en materia de asignación de activos, dado que la renta fija está pasando a revestir un mayor atractivo. Hasta hace poco, el argumento de inversión a favor de la renta variable era abrumadoramente sólido, en línea con la narrativa TINA. Si echamos la vista atrás, observamos un elevado crecimiento económico que mostraba una trayectoria ascendente y una demanda interna especialmente robusta.

Con todo, cabe destacar una vez más que la coyuntura macroeconómica ha cambiado drásticamente. La inflación se ha convertido en el principal riesgo macroeconómico, junto con los crecientes temores de recesión dada la postura restrictiva en materia de política monetaria de la Reserva Federal estadounidense (Fed). Los inversores en renta variable parecen cada vez más preocupados por los riesgos de ralentización y las perspectivas sobre los beneficios. En el ámbito de la renta fija, hemos asistido a una corrección espectacular en los tipos estadounidenses, además de una cierta debilidad adicional en los diferenciales de crédito. En este contexto, creemos que la temática TINA podría dejar de estar en boga a partir de ahora.

La normalización de los tipos, por brutal que haya sido, está contribuyendo en último término a que la renta fija recupere valor. Uno de los pilares de la temática TINA es que la exposición a la renta variable tiene lógica, aunque solo sea desde el punto de vista de la generación de ingresos estables a través de dividendos. En efecto, este razonamiento resultó acertado cuando los rendimientos de los bonos se situaban en cotas reducidas. No obstante, esta estrategia ya no resulta atractiva en términos relativos, como demuestra el hecho de que los rendimientos de los bonos del Tesoro estadounidense a 10 años superen ahora con creces el nivel de los rendimientos por dividendo medios del S&P 500 (gráfico 1).

El diferencial entre el rendimiento de los bonos y el rendimiento por dividendo (de 130 puntos básicos) es actualmente el mayor desde 2011.

El contexto de valor relativo entre la renta variable y la renta fija presenta ahora un mayor equilibrio.

Aunque técnicamente la renta variable continúa siendo más barata que los bonos, la ventaja que presentaba la renta variable en términos de valoración ha menguado considerablemente durante los últimos meses si nos atenemos a lo que se denomina como el «modelo de la Fed», que sostiene que un rendimiento de los beneficios del S&P 500 superior al rendimiento de los bonos del Tesoro estadounidense a 10 años constituye una señal alcista para el mercado de renta variable.

A la inversa, unos rendimientos de los bonos superiores a los rendimientos de los beneficios representan una señal negativa para la renta variable. El hecho de que el rendimiento de los beneficios se sitúe en alrededor de un 4,3% continúa siendo una señal favorable para la renta variable, lo que no es óbice para que el contexto de valor relativo se haya deteriorado considerablemente.

La renta fija también desempeña un papel fundamental en una cartera multiactivos como herramienta de gestión de la volatilidad.

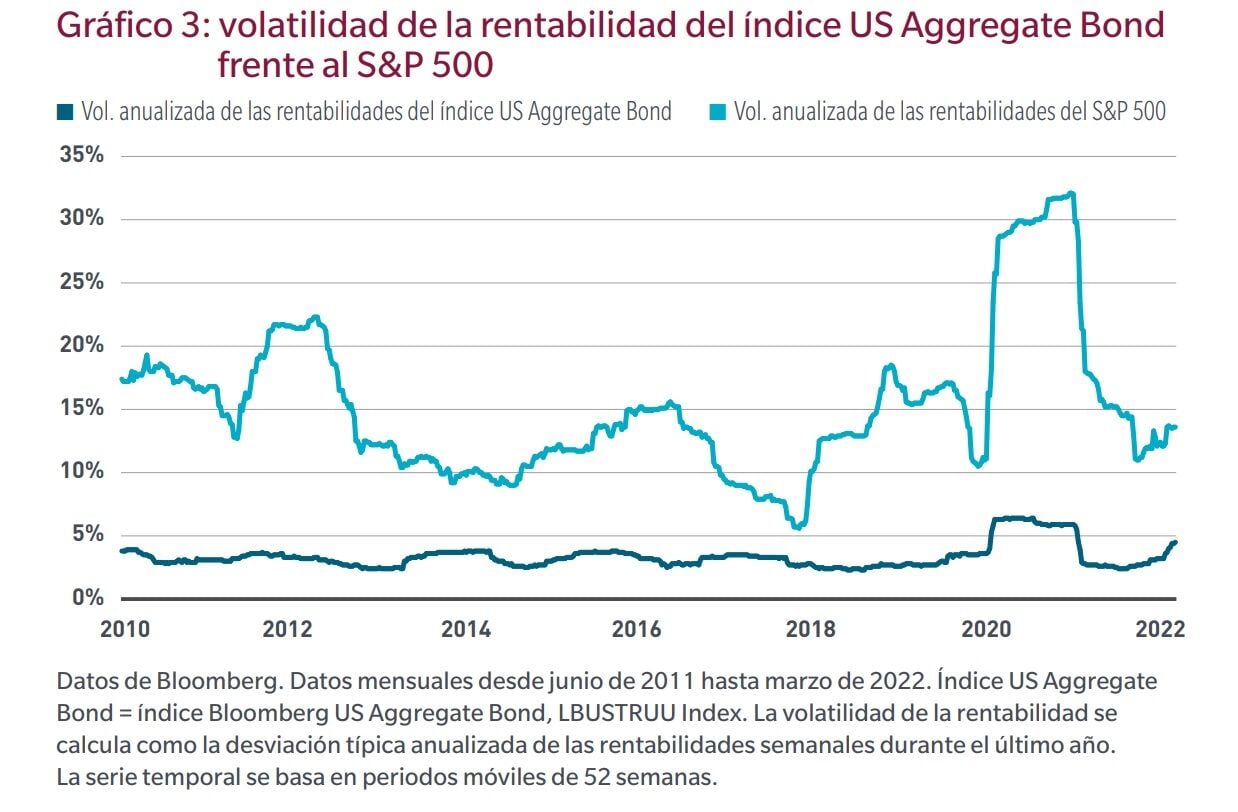

La renta variable ha registrado una volatilidad elevada que muestra una trayectoria ascendente, y el índice de volatilidad VIX rebasa con creces su media a largo plazo. En el ámbito de la renta fija, la volatilidad de la rentabilidad también ha aumentado, pero se mantiene en niveles considerablemente inferiores y presenta una mayor estabilidad (gráfico 3).

Teniendo en cuenta la asignación históricamente elevada a la renta variable, aplicar un proceso de reajuste de la cartera que favorezca una asignación más significativa a la renta fija seguramente contribuiría a gestionar la volatilidad de la cartera. En adelante, la renta fija seguramente revestirá un mayor atractivo en comparación con la renta variable en términos ajustados al riesgo.

En vista del panorama de inflación actual, el entorno de rentabilidades ajustadas a la inflación resultará complicado tanto para la renta variable como para la renta fija hasta que la inflación no registre un descenso.

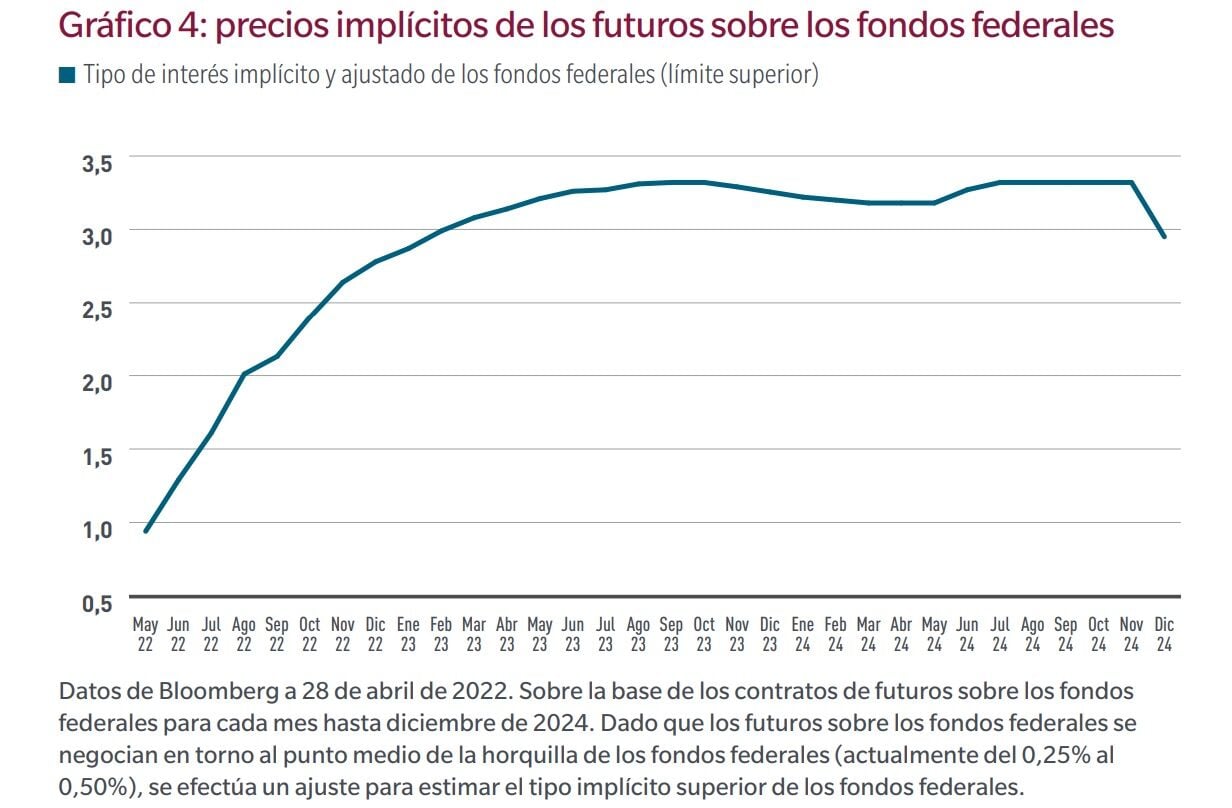

El mercado ha descontado un endurecimiento considerable de la política monetaria de cara al futuro. Ante esta coyuntura, el mercado está posicionado para un tipo de interés terminal de los fondos federales de alrededor del 3,30%, lo que sugiere unos 280 p.b. de endurecimiento adicional (gráfico 4).

Esto supera las propias orientaciones de la Fed, incluidas en su resumen de proyecciones económicas más reciente, publicado en marzo. La volatilidad de los tipos ha resultado elevada, y la balanza de riesgos continúa apuntando a una subida de los tipos estadounidenses, en vista del compromiso de la Fed para hacer frente a la inflación.

En última instancia, podría pese a todo surgir una hipótesis alcista a favor de una elevada duración si el mercado comienza a descontar unas subidas de tipos menos agresivas en vista de una mejora del contexto de inflación o si los riesgos bajistas para el crecimiento aumentan, lo que llevaría al banco central a revisar su estrategia para combatir la inflación.

Entretanto, se observa que el segmento de crédito y renta fija mundial empieza a presentar un valor atractivo tras la reciente corrección de los diferenciales. Prácticamente todos los productos de diferenciales se han abaratado considerablemente durante los últimos meses.

No obstante, dos clases de activos se desmarcan del resto por haber registrado una corrección hasta niveles históricamente atractivos: la deuda corporativa europea con calificación «investment grade» (deuda corp. IG EUR) y la deuda soberana de los mercados emergentes. En concreto, el crédito europeo no solo parece actualmente barato para los inversores europeos, sino también para los inversores estadounidenses que se planteen cubrir su exposición al euro, en vista del coste negativo de la cobertura cambiaria desde el euro al dólar estadounidense .

Si analizamos la reciente corrección de los diferenciales, se observa que los diferenciales de la deuda corporativa europea con calificación «investment grade» se negocian ahora en niveles más cercanos a los de diciembre de 2018, cuando los inversores comenzaron a mostrar preocupación por el creciente riesgo de recesión a la luz del endurecimiento de la política monetaria por parte de la Fed.

En opinión del experto, desde el prisma de la asignación de activos, hay vida más allá de la renta variable, dado que la renta fija está empezando a recuperar valor a través de la normalización de los tipos y la corrección de los diferenciales. Dada la elevada volatilidad macroeconómica, consideramos que invertir en renta fija también cobra sentido en el marco de una cartera multiactivos desde el punto de vista de las rentabilidades ajustadas al riesgo.