Principales conclusiones

- La subida de los tipos de interés debería haber supuesto un reto para el oro, pero esa relación se rompió cuando Rusia invadió Ucrania.

- Se ha producido una importante fuga de capitales hacia el oro por parte de los bancos centrales. Los inversores políticamente expuestos también han estado comprando.

- Los bancos centrales compraron más de 1.000 toneladas en 2022 y se espera una cifra similar para 2023. Turquía fue el mayor comprador.

- Los precios del oro deberían beneficiarse de la tendencia a la baja de los tipos de interés, y su condición de refugio seguro también debería servir de apoyo.

Comentario

Los dos últimos años han sido malos para el oro desde el punto de vista de la inversión debido al aumento de los tipos de interés. El oro es como un bono sin cupón, un activo que no devenga intereses. Los rendimientos y los tipos de interés en general son el coste de oportunidad de mantener oro. Unos tipos de interés más altos deberían significar precios del oro más bajos.

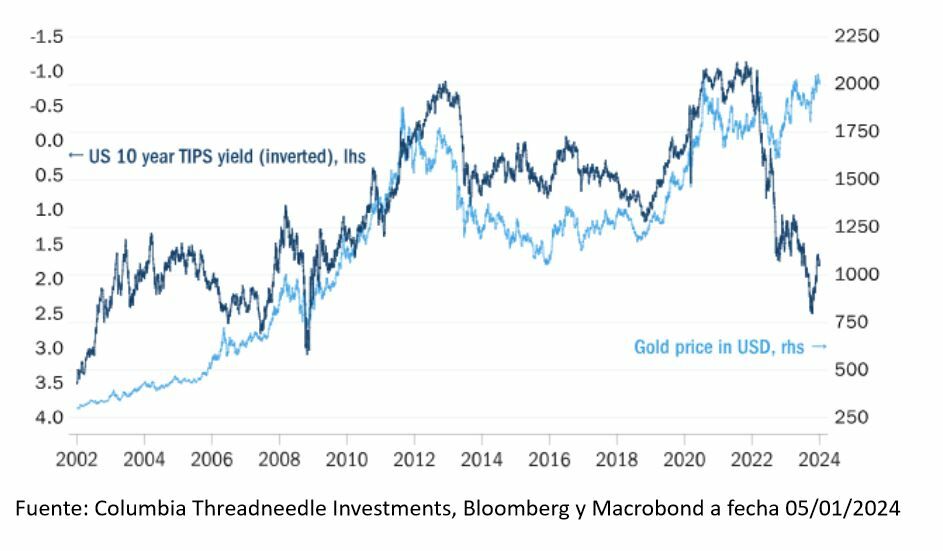

Este gráfico muestra que había una relación razonablemente estrecha entre los precios del oro y los tipos de interés, pero se rompió cuando Rusia invadió Ucrania. Estoy trazando el rendimiento de los TIPS de EE.UU., es decir, los valores del Tesoro protegidos contra la inflación, al revés, de modo que la línea desciende cuando los rendimientos aumentan, el equivalente de los gilts indexados del Reino Unido, por lo que es un rendimiento real genuino. Aunque los rendimientos reales subieron, el precio del oro se mantuvo firme.

El precio del oro sube con fuerza pese a la subida de los tipos de interés reales

EE.UU. y la UE han congelado 350.000 millones de dólares de las reservas del banco central ruso. La sorprendente fortaleza del precio del oro refleja probablemente la huida de capitales hacia el oro por parte de bancos centrales e inversores políticamente expuestos que temen correr una suerte similar en el futuro. Las sanciones impuestas a Rusia no tienen precedentes por su amplitud y profundidad.

Además del banco central, se han congelado los activos de cerca de 2.000 personas y entidades.

Estas sanciones financieras se impusieron a través de los bancos centrales de Occidente, junto con los sistemas de pago y compensación. Euroclear está desempeñando un papel importante, aunque a regañadientes, incluido el interés de miles de millones de dólares en diversas divisas procedentes de activos rusos que han vencido y devengan intereses de depósito.

El oro no es responsabilidad de nadie y, aunque la confiscación sigue siendo un riesgo, como activo físico puede ponerse fuera del alcance de estas sanciones.

Los bancos centrales han estado comprando oro en cantidades récord: más de 1.000 toneladas en 2022 y, según los datos de los 9 primeros meses, mantuvieron el ritmo el año pasado.

Turquía ha sido el mayor comprador, con una cifra récord de 542 toneladas. China, India, Singapur, Egipto, Irak y los países del Golfo también han sido compradores destacados. Por supuesto, estos bancos centrales pueden tener otros motivos para comprar más oro. Pero para muchos, la seguridad ha debido de ser una prioridad. Y estas cifras no incluyen las compras de bancos no centrales.

Pero, ¿hacia dónde nos dirigimos? Los tipos de interés se dirigen a la baja, lo que debería servir de apoyo al precio del oro, y el motivo de la fuga de capitales podría seguir siendo fuerte. Los activos sancionados no han sido confiscados, sino que los gobiernos occidentales quieren que se utilicen para reconstruir Ucrania una vez finalizada la guerra. Una vez que comiencen las negociaciones sobre un acuerdo de paz, la forma en que esto ocurra y quién controle el gasto será un componente importante de cualquier acuerdo. A medida que se desarrollen estos debates, se pondrá de relieve la vulnerabilidad de los activos financieros convencionales.

Por supuesto, hay otras formas de proteger los activos frente a la congelación. Seguro que todos han pensado en el bitcoin. Tal vez, pero el oro ha demostrado su seguridad y su valor durante más de mil años. Al bitcoin le queda mucho camino por recorrer para igualarlo.

Por último, permítanme subrayar que no estoy dando consejos de inversión aquí, simplemente discutiendo el trasfondo macroeconómico.

Nuevo Boletín y canal de WhatsApp para profesionales

Estrategias de Inversión lanza su canal de WhatsApp Asset Managers, dirigido a profesionales de la inversión, banqueros privados, selectores y distribuidores de fondos, y profesionales del sector financiero.

Tambien puedes apuntarte gratuitamente para que todos los miercoles te llegue nuestro boletín con contenidos exclusivos para profesionales.