Los beneficios de las empresas han sido uno de los pocos aspectos positivos en un año completamente sombrío. Las ganancias volvieron con fuerza durante 2021 y, en la mayoría de los casos, han recuperado con creces todo el terreno perdido tras la aparición de la pandemia del Covid.

La fuerza de esta reactivación de los beneficios ha sido, sin exagerar, realmente espectacular. El repunte de los beneficios ha demostrado que incluso las previsiones más optimistas de los analistas eran, en realidad, demasiado pesimistas.

Los resultados superaron las previsiones de los analistas en todos y cada uno de los seis últimos trimestres, lo que supone una pauta constante de superación de las expectativas. Además, el aumento de los ingresos supuso una grata sorpresa tras un largo periodo de débil crecimiento.

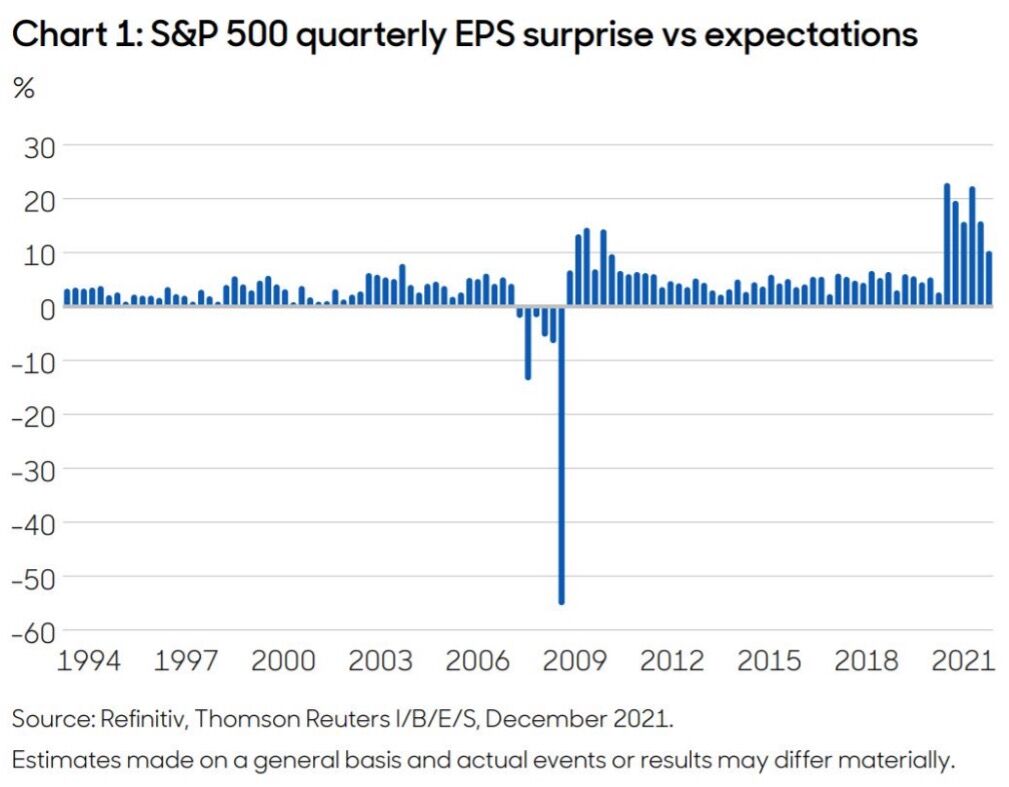

Los beneficios por acción (BPA) en 2021 sorprendieron tanto por su amplitud como por su magnitud (es decir, el grado en que los resultados superan las previsiones). Este año, de media, más del 80% de las compañías que componen el índice estadounidense S&P 500 consiguieron batir las previsiones de beneficios de los analistas, y muchas de ellas lo hicieron en porcentajes de dos dígitos [véase el gráfico 1]

Según la gestora, esto es muy inusual, pero no necesariamente único. Se vio algo similar (aunque a menor escala) durante la recuperación de la crisis financiera mundial en 2009.

Además, los flujos de caja excepcionalmente fuertes han provocado un resurgimiento de las recompras de acciones por parte de las empresas -con más de un billón de dólares autorizados este año-, así como a una recuperación del gasto de capital, lo que sugiere una mayor confianza empresarial. Los mercados de renta variable han reaccionado bien a estos resultados tranquilizadores, con fuertes rendimientos desde los mínimos inducidos por la pandemia registrados en marzo de 2020.

¿Máximos históricos permanentes?

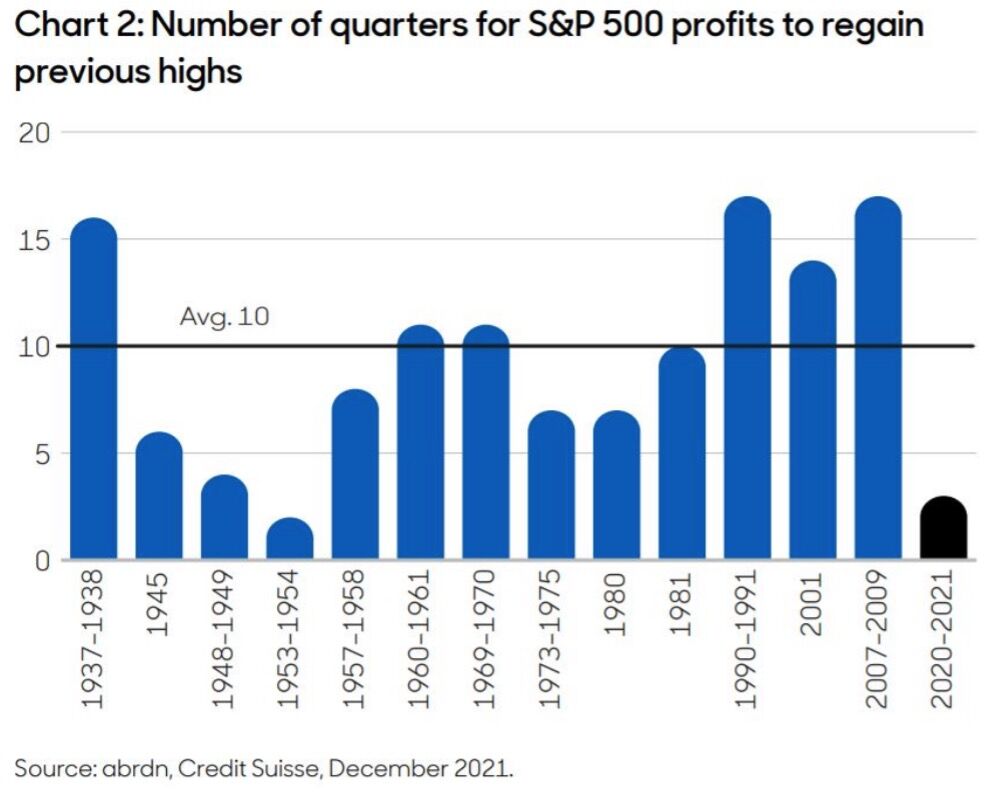

Los datos que se remontan a la década de 1930 muestran que, de media, los beneficios de las compañías del S&P 500 tardan unos 10 trimestres en recuperar el terreno perdido tras una recesión de beneficios (véase el gráfico 2).

La caída de las punto.com, hace unas dos décadas, requirió 14 trimestres para recuperar los máximos anteriores. Tras la crisis financiera mundial, el periodo de recuperación fue aún más largo (17 trimestres). En cambio, la recuperación posterior a la pandemia ha sido sorprendentemente rápida y fuerte, y el BPA del S&P500 ha vuelto a los niveles anteriores a la crisis después de sólo tres trimestres.

En EE.UU., los beneficios corporativos están ya un 20% por encima de su tendencia a largo plazo. Esto no significa necesariamente un retroceso inminente, ya que los beneficios suelen superar la tendencia durante una recuperación. Sin embargo, este proceso suele durar varios años, en lugar de unos pocos trimestres.

Los márgenes se han recuperado por completo (y, en algunos casos, han alcanzado niveles desconocidos), mientras que la rentabilidad de está en máximos históricos. Naturalmente, la pregunta clave sigue siendo y a partir de ahora, ¿qué? El apalancamiento operativo suele ser más potente en las primeras fases de la expansión económica, cuando los ingresos repuntan mucho más rápido que los costes.

En gran medida estas ganancias ya se han materializado, lo que limita las futuras subidas (véase el gráfico 3). Entre tanto, es probable que el aumento de los costes de los insumos limite la expansión de los márgenes, aunque los ingresos sigan aumentando.

Además, las iniciativas mundiales para aumentar el impuesto de sociedades (o reducir la evasión fiscal) tienen el potencial de erosionar la rentabilidad de las multinacionales. En definitiva, los márgenes ofrecen poco margen de beneficio.

Vientos en contra

La racha de sorpresas positivas ha sido prolongada, a pesar de que las revisiones de los beneficios se han mantenido " activas" durante un periodo considerable (es decir, las mejoras de los analistas sobre los beneficios futuros superan significativamente a las rebajas). Esto no continuará para siempre.

Abrdn considera que un aspecto preocupante es el aumento de los costes de los insumos que surge del aumento de la inflación. La rápida reapertura de las economías ha impulsado la demanda, mientras que las restricciones residuales de Covid han limitado la oferta. Esto ha creado una tormenta perfecta, ya que los precios se han ajustado al alza y han surgido diversos cuellos de botella, desde la utilización de las fábricas hasta la congestión de los puertos.

La mención de la palabra "inflación" en los informes empresariales del tercer trimestre se ha multiplicado por nueve en comparación con el mismo periodo de 2020. Los términos "materias primas", "escasez de la cadena de suministro", "presión laboral" y "costes de transporte" también han aparecido con frecuencia.

Las presiones inflacionistas significan que probablemente ya se ha producido la mayor parte de la expansión de los márgenes en este ciclo, y que el futuro crecimiento de los resultados dependerá en gran medida de las perspectivas de la demanda y de la capacidad de fijación de precios.

Desde la gestora creen que es inevitable que se produzca una desaceleración del crecimiento de los beneficios y que será una evolución natural a medida que el ciclo madure. Además, han surgido otros vientos en contra importantes: las perspectivas macroeconómicas se están debilitando considerablemente a medida que surge una nueva variante del Covid, mientras que la dirección de las políticas en China y en el mundo desarrollado se está volviendo generalmente menos favorable.

Mirando al futuro

Nos encontramos en una coyuntura importante. Aunque el primer semestre de 2021 marcó el punto máximo de crecimiento de los beneficios, no debe confundirse con el techo de los beneficios.

El avance de la recuperación hace inevitable el descenso del ritmo de crecimiento. Pero no hay motivos para creer que la rentabilidad empresarial no pueda seguir aumentando durante algún tiempo. Una previsión global de dos años de crecimiento del producto interior bruto (PIB) nominal por encima de la tendencia apuntala las sólidas previsiones de ingresos, que deberían traducirse en un sólido crecimiento del BPA aunque los márgenes sigan siendo limitados.

En general, la inflación generalizada y un entorno de fuerte crecimiento nominal favorecen el crecimiento de los ingresos y los beneficios de las empresas. Hasta cierto punto, el fuerte crecimiento de los ingresos nominales puede compensar el aumento de los costes y evitar la compresión de los márgenes. Esto significa que la trayectoria futura de los beneficios reflejará el crecimiento de los ingresos y no se beneficiará de la expansión de los márgenes.

Se puede concluir que el " momento óptimo " de las ganancias de las empresas ha quedado atrás y las perspectivas del BPA seguirán moderándose. Sin embargo, las previsiones siguen siendo favorables, con una tasa de crecimiento del BPA a largo plazo o superior, y con una progresión de los beneficios por acción de un dígito medio a alto.

En particular, las perspectivas siguen siendo positivas para las compañías que pueden repercutir las subidas de precios y aumentar sus ingresos superiores más rápidamente que su base de costes. Las empresas con un buen poder de fijación de precios que puedan aumentar sus beneficios en un entorno inflacionista deberían salir beneficiadas. Las que tienen márgenes elevados también están en una buena posición, ya que pueden ser menos sensibles al aumento de los costes de los insumos. Aquellas con cadenas de suministro cortas y una buena estrategia de aprovisionamiento también es probable que sigan comportándose mejor.

La inicial recuperación de la pandemia levantó todos los ánimos, ya que los valores de todos los sectores participaron en un fuerte repunte de los beneficios. En el futuro, a medida que el ciclo madure, es probable que las oportunidades de ganar dinero sean más puntuales que antes.

Hay algunos sectores que siguen bien posicionados para continuar con el crecimiento de los beneficios. Por ejemplo, es probable que el sector industrial se beneficie de un fuerte ciclo de inversión, ya que las empresas se han comprometido cada vez más con la inversión de capital. Las recientes interrupciones de la cadena de suministro probablemente han acelerado algunos de estos planes de inversión.

A medida que las economías se reabren por completo, también existe la posibilidad de que se produzca un cambio del consumo de bienes al de servicios, lo que podría beneficiar a las existencias de servicios de consumo, especialmente en las zonas que aún no se han recuperado del todo debido a las restricciones por la pandemia.

Naturalmente, estas perspectivas no están exentas de riesgos, ya que la visibilidad sigue siendo limitada debido a la aparición de una nueva variante de Covid y a las incertidumbres en torno a la política de los bancos centrales.