Las estrategias de inversión en dividendos tienen fama de ofrecer una atractiva rentabilidad a largo plazo y, en particular, una atractiva rentabilidad a largo plazo ajustada al riesgo. Esto se debe a sus ventajas defensivas, incluida una menor volatilidad a la baja en condiciones de mercado más débiles por término medio. Sin embargo, las condiciones específicas de cualquier ciclo económico también son muy importantes, al igual que el tipo de estrategia de dividendos que se persigue.

En este artículo, defendemos que una estrategia de inversión en dividendos centrada en empresas que aumentan constantemente sus dividendos funciona bien en el contexto actual de la renta variable mundial. También explicamos por qué una estrategia de dividendos de este tipo puede ofrecer una potente combinación de crecimiento y resistencia, que puede ser especialmente adecuada para el actual entorno económico mundial de ralentización del crecimiento, inflación elevada y tipos de interés más altos.

Rentabilidad superior a largo plazo

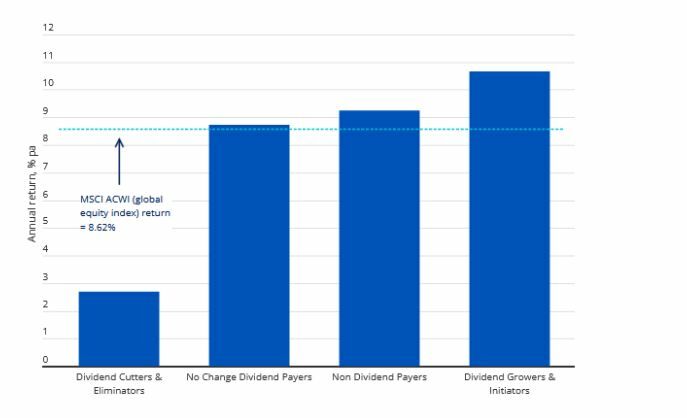

Hay pruebas sustanciales en los mercados mundiales de renta variable que demuestran que las estrategias de inversión orientadas a los dividendos superan al mercado en general a largo plazo. El gráfico 1 muestra que, en los últimos 20 años, las empresas que han iniciado o aumentado sistemáticamente sus dividendos ("empresas que aumentan o hacen crecer sus dividendos") han superado holgadamente al índice global más amplio. Las empresas que han aumentado e iniciado el pago de dividendos también han superado a las empresas que han pagado dividendos, pero sin aumentarlos ("empresas que no han cambiado sus dividendos") y a las empresas que no pagan dividendos ("empresas que no pagan dividendos").

Gráfico 1: Rentabilidad de la renta variable mundial por política de dividendos 2003-2022

Como muestra de la importancia de la direccionalidad de los dividendos, el Gráfico 1 muestra un rendimiento muy inferior en las empresas que han recortado o eliminado el pago de dividendos.

Menor volatilidad

El otro principal atractivo de la inversión en dividendos procede de la perspectiva del riesgo, es decir, la menor volatilidad, que ha contribuido a unos rendimientos ajustados al riesgo históricamente atractivos a largo plazo.

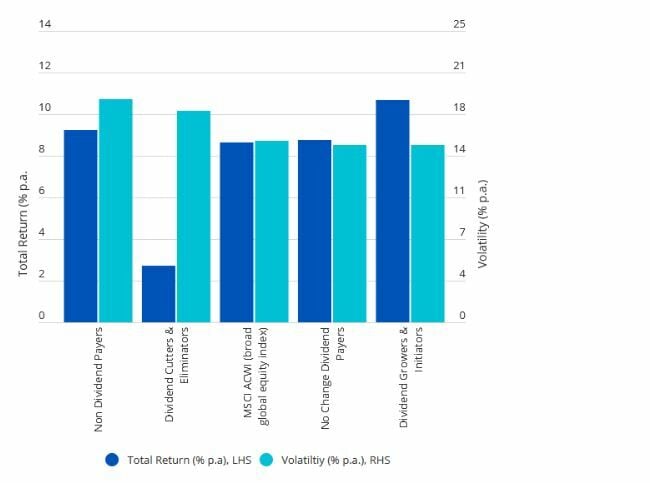

El gráfico 2 muestra que, dentro de la renta variable mundial, la volatilidad de la rentabilidad anual (barras azules más claras) de las compañías del primer grupo que describíamos antes es claramente inferior a la de las compañías que no pagan y las que recortan o eliminan dividendos. Además, en relación con la renta variable mundial más amplia (el índice MSCI ACWI), la volatilidad de la rentabilidad de las entidades del primer grupo también ha sido menor, lo que ha contribuido a una mejor rentabilidad ajustada al riesgo.

Gráfico 2: Riesgo y rentabilidad de las acciones mundiales por política de dividendos (2003-2022)

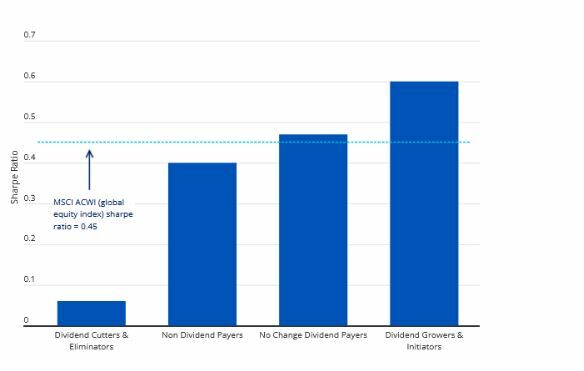

El Ratio de Sharpe tiene en cuenta tanto el riesgo como la rentabilidad en una única medida. Como se muestra a continuación en el Gráfico 3, la superior rentabilidad ajustada al riesgo del segmento de compañías que inician y aumentan sus dividendos es más claramente visible.

Gráfico 3: Ratio de Sharpe de los valores mundiales por política de dividendos (2003-2022)

Fuentes de las ventajas del riesgo

La menor volatilidad de las estrategias de dividendos, que les ha dado una reputación defensiva, puede vincularse a ciertas cualidades que suelen prevalecer en los perfiles típicos de las empresas que pagan dividendos y hacen crecer los dividendos. De hecho, la capacidad de pagar dividendos regularmente, y la capacidad de hacer crecer los dividendos, se ha considerado ampliamente en sí misma como un indicador de calidad y crecimiento fiables de los beneficios.

Las ventajas de riesgo de las estrategias de dividendos también pueden vincularse a la inversión basada en el comportamiento. En particular, en condiciones económicas y de mercado más difíciles, los inversores en renta variable han tendido a preferir la mayor certidumbre de los pagos de dividendos (que son intrínsecamente menos arriesgados y volátiles que las ganancias de capital), así como los flujos de caja iniciales que pueden proporcionar un valioso colchón contra la posible debilidad del capital.

Desde el punto de vista del comportamiento, las empresas suelen mostrarse muy reacias a recortar los dividendos debido a los posibles efectos negativos de señalización. Esto es algo que también ayuda a explicar la considerablemente menor volatilidad interanual de los pagos de dividendos en comparación con los beneficios empresariales.

Caídas menores en mercados bajistas

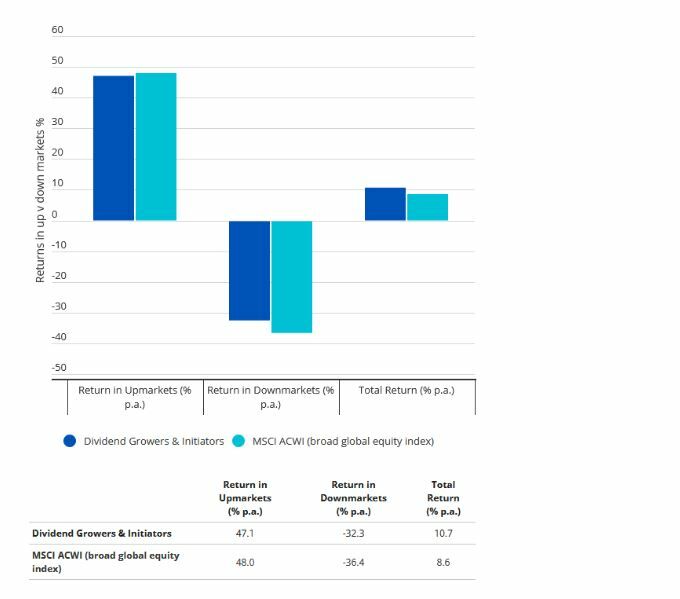

Esta combinación de factores de comportamiento ayuda a explicar el rendimiento superior observado con frecuencia en las estrategias de dividendos en los mercados bajistas. De hecho, en el caso de la renta variable mundial, como se muestra en el Gráfico 4, la caída en los mercados bajistas de la categoría de empresas que inician y hacen crecer los dividendos fue claramente inferior en comparación con la renta variable mundial en general durante los últimos 20 años. El Gráfico 4 también muestra que estas entidades captaron un poco menos del alza en comparación con la renta variable global más amplia durante los mercados alcistas. Sin embargo, las menores caídas de este segmento compensan ampliamente la menor captación de subidas, lo que se traduce en un rendimiento sustancialmente superior a largo plazo.

Gráfico 4: Rentabilidad de la renta variable mundial en mercados alcistas y bajistas 2003-2022

Rentas protegidas contra la inflación

Los ingresos procedentes de los dividendos de la renta variable tienen algunas ventajas específicas bien conocidas en comparación con los ingresos procedentes de la renta fija. En primer lugar, aunque con más riesgo, la renta variable suele ofrecer un mayor potencial alcista derivado de la revalorización de los precios. En segundo lugar, a diferencia de la mayoría de los bonos y otras inversiones que pagan tipos de interés fijos, las empresas tienen la capacidad de aumentar sus pagos de dividendos con el tiempo. Por ello, las empresas que aumentan sus dividendos en entornos inflacionistas pueden ofrecer oportunidades de ingresos con cobertura frente a la inflación.

Las ventajas de un enfoque global

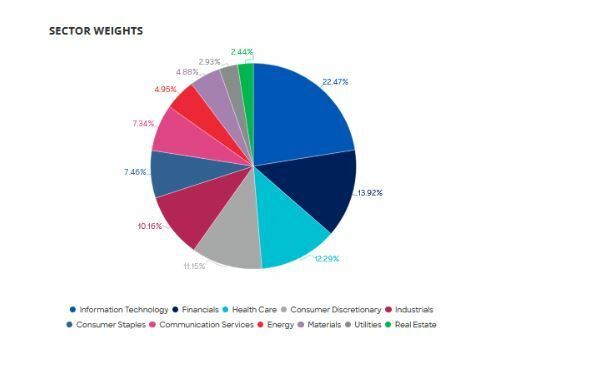

Aunque las estrategias de dividendos tienen una comprensible reputación defensiva, la abundancia de dividendos en sectores clave significa que también hay un amplio margen para la diversificación. Como se muestra a continuación en el Gráfico 5, el mercado de renta variable mundial (representado por el MSCI ACWI) está especialmente bien diversificado entre sectores y más que algunos mercados regionales, lo que creemos que respalda los argumentos a favor de un enfoque global de inversión en dividendos.

Gráfico 5: Diversidad sectorial de la renta variable mundial

La inversión en dividendos hoy

El entorno económico mundial actual se caracteriza en su mayor parte por una elevada inflación y un ritmo sin precedentes de subidas de tipos de interés para hacer frente a esta situación. A su vez, esto está provocando un crecimiento económico notablemente más lento y un elevado riesgo de recesión en muchos países. En este contexto, el aumento del "tipo de interés sin riesgo" implica una menor preferencia de los inversores por las empresas que ofrecen un crecimiento futuro incierto, y una mayor preferencia por las empresas sólidas, las que pagan dividendos suculentos y las que aumentan sus dividendos.

En el entorno actual de tipos de interés significativamente más altos y mayor riesgo crediticio, la solidez del balance -que es otra de las características típicas de muchas empresas que pagan dividendos y aumentan sus dividendos- adquiere una importancia añadida. En nuestra opinión, cuando se trata de poner en práctica una estrategia de inversión centrada en los dividendos, un enfoque activo en lugar de pasivo es más adecuado para identificar la totalidad de los riesgos y oportunidades específicos.

En resumen

Las empresas mundiales que aumentan sus dividendos tienden a ser empresas bien establecidas, de alta calidad, con balances sólidos que también se benefician de una probada resistencia de los beneficios y del flujo de caja. Históricamente, durante largos periodos, este tipo de empresas han ofrecido buenos rendimientos combinados con una menor volatilidad, lo que se traduce en fuertes rendimientos ajustados al riesgo muy superiores a los de la renta variable mundial en general.

Desde el punto de vista del riesgo, la reputación defensiva de las estrategias de dividendos parece estar vinculada a una mayor preferencia de los inversores por el perfil típico de las empresas que pagan dividendos y aumentan sus dividendos en periodos económicos más difíciles. Además, los pagos de dividendos tienden a ser intrínsecamente más estables y seguros, lo que proporciona una valiosa protección contra las caídas que también se refleja en caídas significativamente menores en periodos bajistas del mercado.

En resumen, creemos que la inversión a largo plazo en renta variable mundial centrada en el crecimiento de los dividendos está bien fundamentada empíricamente. Además, este enfoque puede resultar especialmente atractivo para los inversores que buscan exposición al mercado de renta variable mundial, pero con un mayor grado de resistencia incorporada. Sin embargo, también desde una perspectiva más táctica, creemos que el contexto económico actual (de alta inflación, tipos de interés más altos y crecimiento más débil) parece muy adecuado para una estrategia centrada en el crecimiento de los dividendos.