Los inversores parecían haberse negado rotundamente a aceptar las palabras promulgadas por Powell en la pasada reunión del Comité Abierto de Política Monetaria (FOMC) del 1 de febrero, en la que un número de veces dijo que el trabajo no estaba del todo hecho, y continúan presagiando bajadas de tipos por parte de la Fed a finales de este año con una postura constructiva. Sin embargo, todo llega y ha llegado el momento de que el inversor en acciones cayera en cuenta en que la inflación nos puede jugar una mala pasada por el lado de los tipos de interés, derivando en una recogida de beneficios en estos últimos días, llevando al Dow Jone Industrial Average a perder todo lo que había ganado en 2023.

Esta negación tiene que ver con las decisiones mediante el uso de principios de la economía conductual según apunta el libro "Nudge: The Final Edition", de Cass Sustein y Rochard Thaler, profesores de las escuelas de negocios Harvard (el primero) y Chicago Booth (el segundo), donde el optimismo poco realista se ve afectado por un acontecimiento negativo. Los profesores comentan de ese optimismo irreal caracteriza a la mayoría de las personas, cuando sobrestiman su inmunidad personal al daño, y como la gente puede dejar de tomar medidas preventivas sensatas, y eso cambio con la experiencia, y los autores escriben que si a la gente se le recuerda un acontecimiento malo, puede que no siga siendo tan optimista.

¿Será que ese acontecimiento negativo que ajuste el optimismo poco realista ha llegado? Siendo este la corrección o toma de beneficios de los tres principales índices bursátiles estadounidenses llevándoles ceder cayeron más de un 2% el martes 21 registrando cada uno de ellos su peor caída diaria desde diciembre, y que en el mes de febrero les lleva al terreno negativo excepto el Nasdaq que aún alcanzaría una rentabilidad mensual superior al 1%. Con ello, la realidad de nuevas subidas de los tipos de interés parecía empezar a imponerse, con los operadores viendo ahora un 21% de posibilidades de unos 50 puntos básicos de subida de tipos en la reunión de marzo del FOMC, según la herramienta FedWatch de CME, cuando hace una semana era del 12% y hace un mes del 0%.

El panorama para el resto del año 2023 también se ha reescrito apresuradamente, ya que las expectativas para el tipo de los fondos federales a finales de año subieron 12,5 puntos básicos, hasta el 5,19%, según los analistas de Deutsche Bank.

¿Será que ya hemos tocado techo? Según JPMorgan, el mercado bursátil podría alcanzar su punto álgido del año en el primer trimestre como resultado de las consecuencias de la política monetaria restrictiva por parte de la Fed, aún por delante. Pero por otra parte, los analistas técnicos hablan de que el Dow podría repuntar tras el sell-off de 697 puntos....Esperemos que los inversores se tomen el tiempo adecuado para reflexionar sobre el optimismo previo y tomen en cuenta que a pesar de estas correcciones, siguen habiendo razones para el optimismo, especialmente en algunos mercados y sectores.

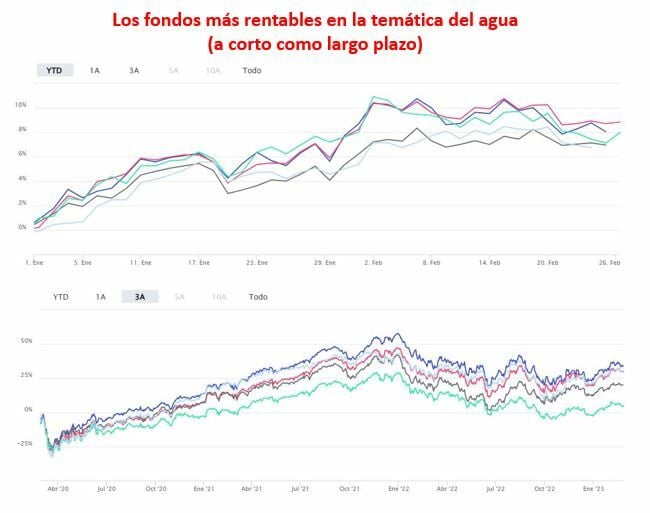

¿Qué temáticas fueron las de mejor comportamiento en un febrero con mayores dudas?

Los fondos temáticos siguen siendo una alternativa de inversión en momentos de incertidumbre. En febrero y también en el año, los fondos del sector del agua se han posicionado como los claros ganadores, con una rentabilidad acumulada en 2023 del +6.2%, mientras que en febrero fue de +1.04%. También en terreno positivo tanto acumulado como mensual está el sector comunicaciones, con una ganancia acumulada del 9.2%, y del 0.45% mensual, así como el financiero que roza el +7.7% en el año y del 0.4% mensual.

Cabe la pena recordad que las temáticas de inversión son estrategias que tienden a evolucionar en el tiempo y cuyo posicionamiento no debería ser táctico sino más bien estructural, principalmente en aquellas carteras de inversores con claro foco medioambiental.

Fondos de RV Sector Agua

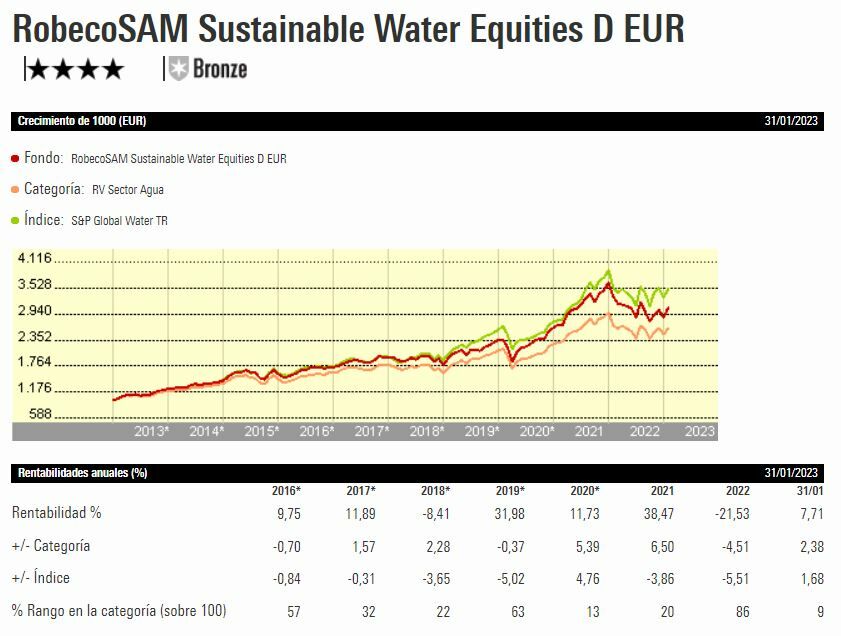

El sector es un claro ganador en lo que va del año, con gestoras destacadas en este tipo de inversión temática. Sin embargo, de los 5 fondos con mejor desempeño en lo que va del 2023, cabe destacar que el fondo RobecoSAM Sustainable Water es también un claro ganador a mayor plazo, con una consistencia destacable y un proceso de inversión que se ha aplicado desde su creación:

- RobecoSAM Sustainable Water Equities es el fondo que encabeza las ganancias. El fondo, con un objetivo de inversión sostenible, que busca mitigar el reto de la escasez de agua y contribuir a un suministro de agua limpio, seguro y sostenible invirtiendo en empresas activas en los ámbitos de la distribución, tratamiento y control de la calidad del agua, que permitan aumentar la eficiencia para un uso más económico del agua, mayor y mejor tratamiento de aguas residuales y mejor infraestructuras.

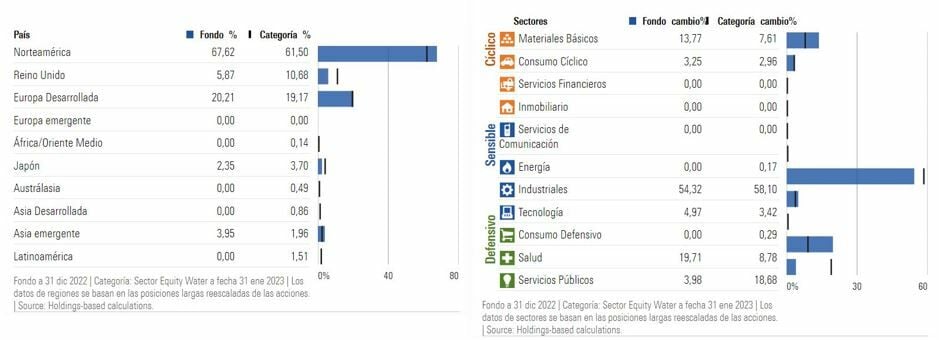

La estrategia, con 4 estrellas Morningstar, alcanza una rentabilidad del cerraba enero con una rentabilidad del 7.71% y según los últimos datos disponibles podría cerrar febrero superando el 8%. El volumen de activos ronda los 3.500 millones de euros, lo que le permite invertir de manera diversificada compuesta de 77 posiciones entre las que destacan empresas como Thermo Fisher Scientific y Danaher Corp, dos empresas del sector salud, con una ponderación en la cartera que supera el 5%. Danaher tiene una antigüedad superior a 23 años en la cartera, mientras que la primera se adquirió por primera vez en abril del 2011. Dentro del Top 10 también hay 6 posiciones del sector industrial, como Pentair, Geberit, Veolia Environment, A.O. Smith Corp, Ferguson y Advanced Drainage System, siendo ésta última su más reciente adquisición en mayo del 2022. Las 10 mayores posiciones representan solo el 37% de los activos. A pesar de que el sector industrial es el de mayor peso en la cartera (54.3%) son el sector salud y el de materiales básicos los de mayor sobreponderación.

La estrategia se beneficia de Dieter Küffer, un gestor con muchos años de experiencia, que ha dirigido el fondo desde su creación en 2001, dando continuidad al fondo y al proceso de inversión. Es por ello que es uno de los gestores más veteranos dentro de la categoría de Morningstar de renta variable sectorial.

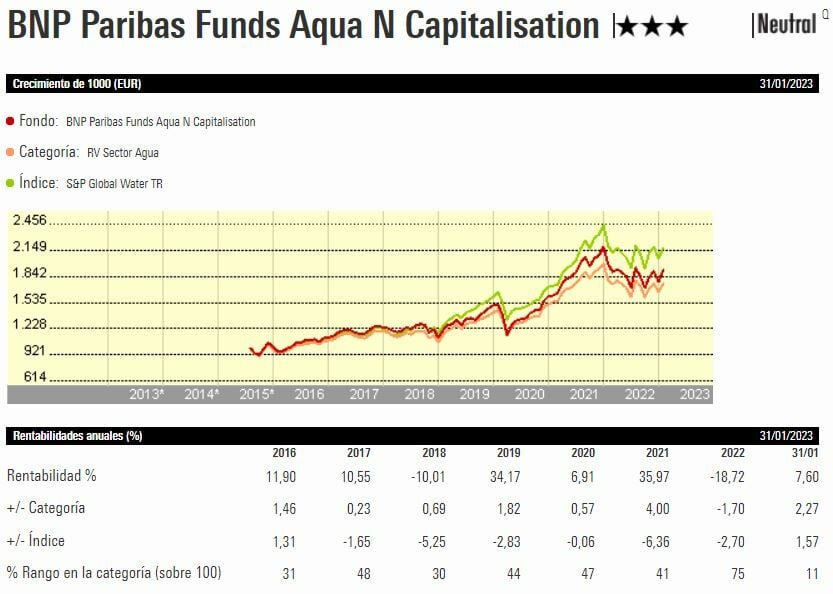

- BNP Paribas Fund Aqua, esta otra estrategia se posiciona en segundo lugar en rentabilidad en el año. Si bien en enero cerraron prácticamente igual el primero y este (+7.6%), en febrero lo hace un poco mejor y apunta a cerrar el bimestre con una rentabilidad en torno al 8.85%.

Se trata de una estrategia con unos activos que superan los 3.775 millones de euros alcanzados en los 7 años desde su lanzamiento en julio del 2015. La cartera es más concentrada que el anterior fondo, con 50 posiciones, con mayor peso en industriales y también sobreponderado en materiales básicos. Sin Embargo, muestra una infraponderación en salud y servicios públicos. Entre las 10 mayores posiciones destacan también Veolia, A.O Smith Corp del sector industrial, pero también está la muy conocida American Water Works o Essential Utilities, del sector de servicios públicos que el anterior fondo no mostraba exposición en dicho sector. La rotación (96.99%) es el doble que el de Robeco, aunque entre las posiciones Top 10 no se observa ninguna adquisición posterior a marzo del 2021.